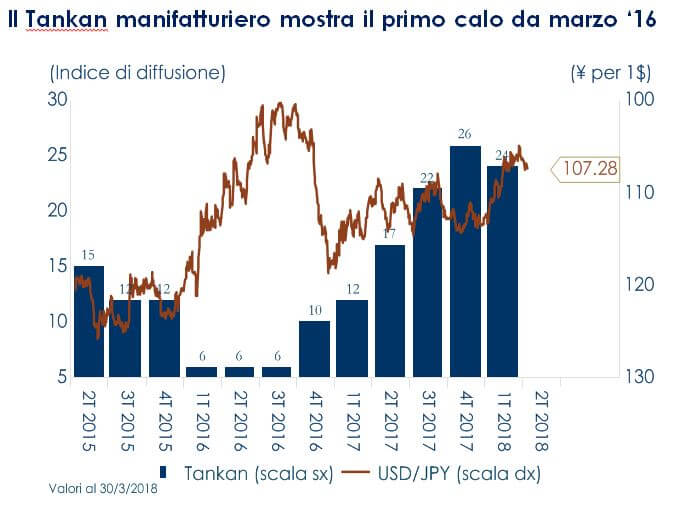

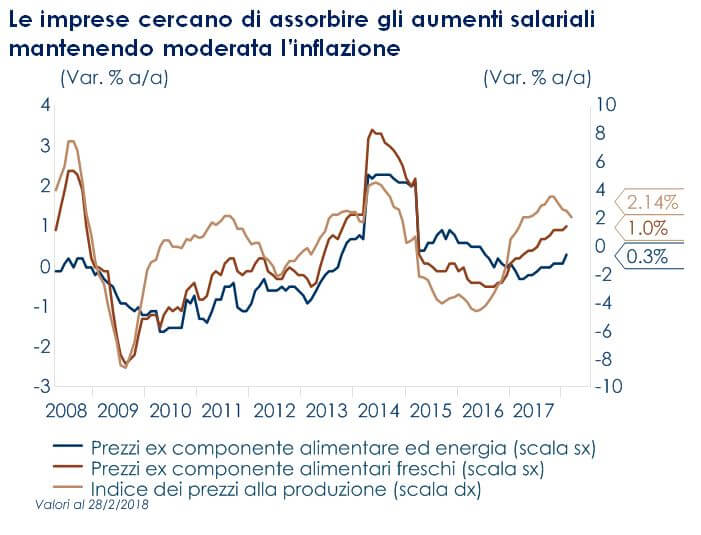

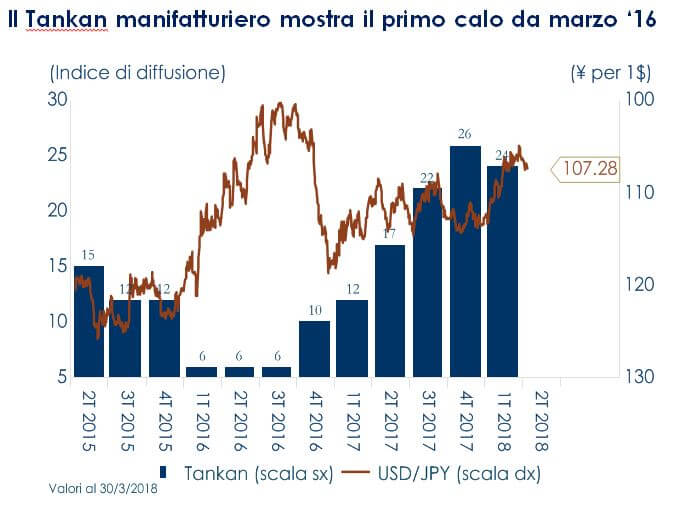

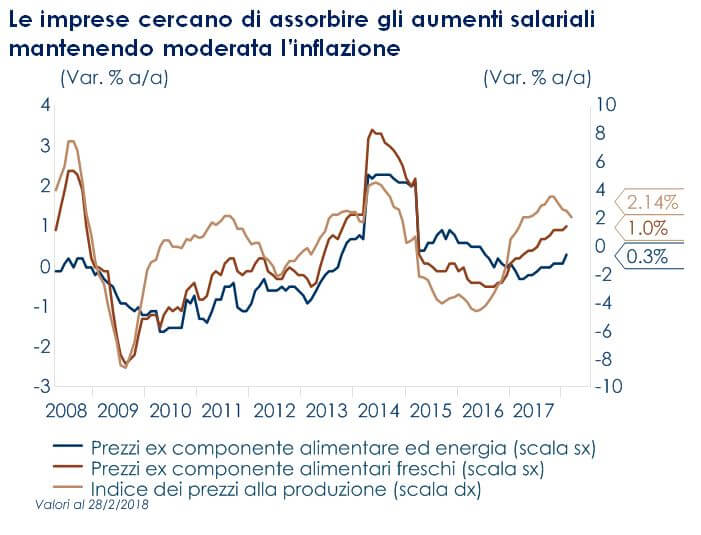

| Il Tankan manifatturiero mostra il primo calo da marzo ‘16 | Le imprese cercano di assorbire gli aumenti salariali mantenendo moderata l’inflazione |

|  |

LA SETTIMANA TRASCORSA

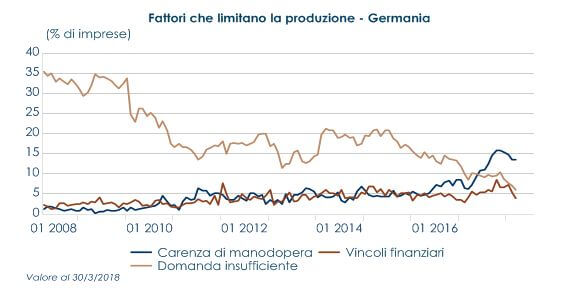

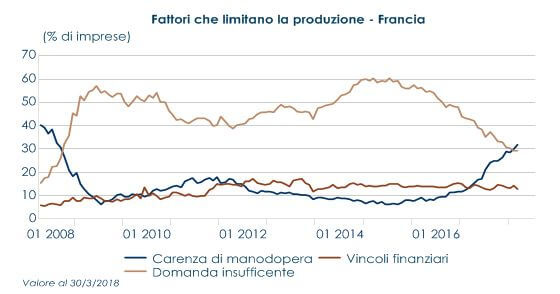

EUROPA: ancora dati in rallentamento per l’Area Euro, ma alla base sembra esserci un vincolo di capacità produttiva

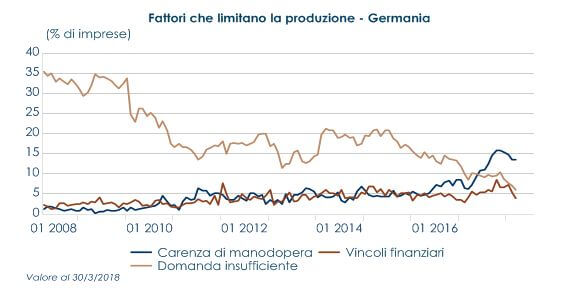

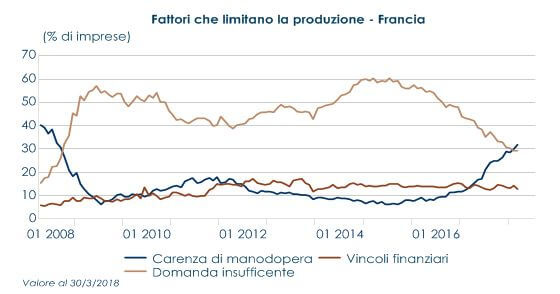

I dati relative al commercio tedesco segnalano un contesto più debole nel mese di febbraio, lasciando intravedere una moderata perdita di momentum della crescita tedesca. L’avanzo commerciale è sceso a € 19,2 miliardi rispetto ai precedenti € 21,5, dopo che le esportazioni sono diminuite del 3,2% m/m e che le importazioni sono diminuite dell’1,2%. Il calo delle esportazioni è in linea con il recente calo degli ordinativi, anche se hanno pesato i condizionamenti negativi e le difficoltà di approvvigionamento. Anche la produzione industriale dell’Area Euro ha mostrato un rallentamento in febbraio, (-0,8% m/m; consenso: 0,2% m/m). La produzione continua a crescere su base annua, ma il tasso di crescita scende a 2,9% a/a (consenso: 3,8% a/a). Il dato conferma dunque un inizio anno sottotono per l’attività produttiva delle imprese dell’Area Euro, dopo un 2017 che ha comunque visto il tasso di crescita dell’economia aggregata ai massimi da 10 anni. Questo rallentamento sembra essere stato guidato da tre fattori, quali le condizioni meteorologiche avverse, la forza dell’euro e vincoli di capacità produttiva. Infatti, la survey della Commissione Europea, che indaga quali siano i fattori che stanno frenando la produzione, ha rilevato che in T1, la proporzione di imprese industriali che hanno riferito di avere livelli inadeguati di capex è ai massimi dal T2 2011, mentre la proporzione di imprese industriali e servizi, che denunciavano la mancanza di personale per la loro attività, è stata la più alta dal sondaggio del 2003. Al contrario, la proporzione di imprese che lamentato la mancanza di domanda era è stata la più basso da prima della crisi finanziaria.

|  |

A febbraio, l’avanzo commerciale nominale destagionalizzato dell’Area Euro si è ampliato dai 20,2 miliardi di gennaio a 21,0 miliardi di euro. Il miglioramento è stato più cospicuo di quanto ci si potesse aspettare dai dati nazionali (pubblicati in precedenza), il che dimostra che il surplus commerciale della Germania si è ridotto da € 21,5 miliardi a € 19,2 miliardi, mentre il deficit commerciale della Francia è stato leggermente modificato a € 5,2 miliardi. Detto questo, il dettaglio nel rilascio della Area Euro è stato piuttosto scoraggiante. L’eccedenza si è ampliata solo perché il calo delle importazioni del 3,1% ha superato il calo delle esportazioni del 2,3%. Pertanto, è ragionevole attendersi che il surplus commerciale dell’Area si restringerà marginalmente in T1. I dati rilasciati in settimana relativi al Regno Unito rafforzano le aspettative di una crescita debole in T1. La produzione industriale è cresciuta dello 0,1% m/m (consenso: 0,4% m/m, valore precedente: 3% m/m). La produzione del settore delle costruzioni è scesa dell’1,6% m/m rispetto alle aspettative per un aumento dello 0,9% m/m. Ricordiamo che il maltempo è stato identificato come un evento contrario. Anche gli scambi sono stati deludenti, con le esportazioni in calo del 2,2% m/m e le importazioni crollate del 6,5%, lasciando il deficit commerciale a £ 10,20 miliardi (consenso: £ 11,9 miliardi, dato precedente £ 12,23).

USA: Poche novità dai verbali della Fed

I verbali della Fed, rilasciati in settimana, hanno ribadito che i membri del FOMC hanno aumentato la fiducia sulle prospettive positive per l’economia statunitense. Il membri del FOMC concordano sul fatto che lo stimolo fiscale aumenterà la crescita, sebbene i tempi dell’effetto siano incerti. I verbali sono sostanzialmente coerenti con la previsione che il FOMC possa passare a una prospettiva di quattro rialzi quest’anno in giugno, se l’economia si evolverà come previsto. L’inflazione, misurata sull’indice CPI, a marzo è salita in linea con le attese, dal precedente 2.2% a 2,4% a/a, su base mensile l’indice ha corretto lievemente, registrando una variazione di -0,1% m/m contro aspettative di un indice invariato dopo il +0,2% m/m, osservato a febbraio. Il dato core dell’inflazione conferma le aspettative degli operatori, che crescono di 3 decimi e si assestano a 2,1% dal precedente 1,8%, superando la soglia del 2% per la prima volta da febbraio 2017. Anche il dato core risente comunque positivamente dell’effetto base di marzo: la variazione del CPI core rimane stabile a 0,2% m/m. L’indice relativo all’inflazione alla produzione si è attestato al disopra delle attese a 0,3% m/m (3,0% a/a) sopra le stime di 0,1% (2,9% a / a), e da febbraio a + 0,2% (+ 2,8% a/a). L’indice relativo all’inflazione alla produzione core PPI si è attestato a 0,3% m/m (consenso: 0,2% m/m), corrispondente a un 2,7% a/a (consenso: 2,6% a/a valore di febbraio 2,5% a/a).

ASIA: modeste pressioni inflazionistiche in Cina

A marzo le riserve estere della Cina sono aumentate marginalmente a $ 3,15 T (consenso: $ 3,15 T, valore precedente: $ 3,13 T). L’amministrazione cinese ha nuovamente citato gli effetti di valutazione, rilevando che l’avversione al rischio è aumentata nei mercati internazionali, mentre le valute non in dollari si sono rafforzate. L’indice dell’inflazione alla produzione, PPI, è salito del 3,1% a/a in marzo (consenso: del 3,3%, valore precedente: 3,7%). Il dettaglio delle componenti dell’indice mostrano che la decelerazione deriva principalmente dai materiali. Anche la componente energetica ha rallentato in modo significativo. I prezzi dei beni di consumo sono, invece, cambiati poco. Viceversa, il CPI è aumentato del 2,1% (consenso: 2,6% a/a, valore precedente: 2,9%). La crescita dei prezzi dei prodotti alimentari si è più che dimezzata rispetto all’aumento eccessivo del mese precedente. I prezzi delle carni suine sono diminuiti drasticamente. La bilancia commerciale cinese ha registrato un deficit inaspettato, riportando un deficit di $ 4,98 miliardi a marzo (consenso: surplus pari a $ 27,0 miliardi di surplus, valore precedente: surplus $ 33,7 miliardi). Il fattore principale sono state le esportazioni, che sono diminuite del 2,7% a/a rispetto al previsto aumento del 10,0% e del 44,5% a febbraio, segnando così il primo calo da febbraio dell’anno scorso. Le importazioni sono cresciute del 14,4% (consenso: 12,0%, valore precedente: 6,3%).

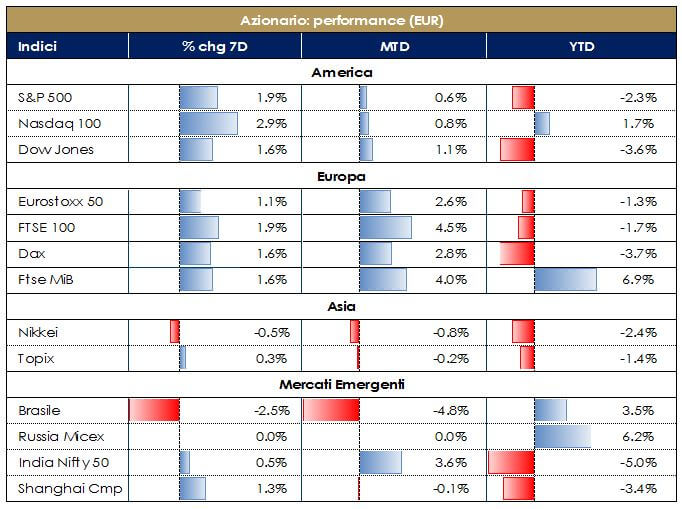

| PERFORMANCE DEI MERCATI | |

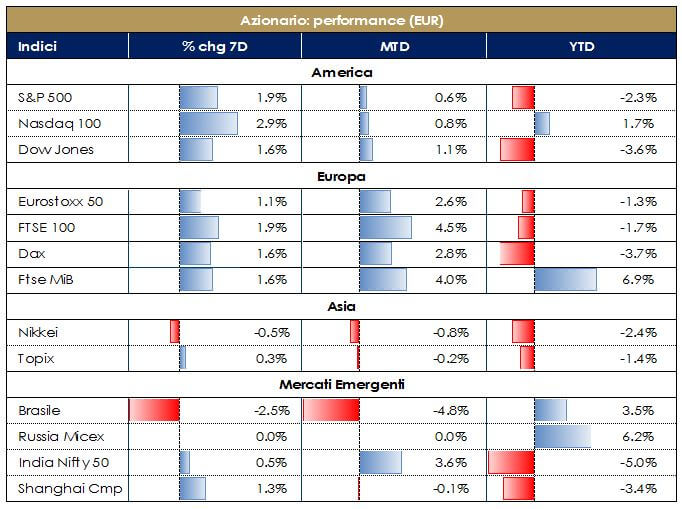

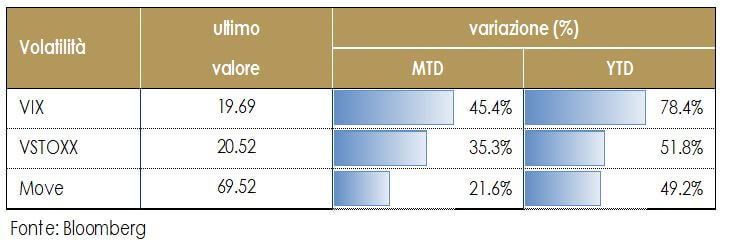

| MERCATI AZIONARI Si confermano in ripresa i principali listini azionari. Se da una parte si stemperano per il momento i timori di una guerra commerciale tra le prime due economie mondiali, dall’altra si acuiscono i toni di scontro sulla Siria, portando le quotazioni dei derivati sul petrolio ai massimi da fine 2014. Tuttavia, secondo i dati rilasciati da BofA Merrill Lynch in settimana è continuato un marcato spostamento verso asset rifugio. Gli indici che misurano l’incertezza politica sono tornati a crescere a causa della componete statunitense e cinese dell’indice. I fondi obbligazionari governativi hanno registrato flussi in entrata pari a $ 18,6 miliardi. I fondi che investono in metalli preziosi hanno registrato afflussi di $ 1,1 miliardi in settimana, con un aumento di $ 7 miliardi rispetto all’inizio dell’anno. Viceversa, le azioni statunitensi hanno registrato un afflusso di $ 5,5 miliardi, quelle giapponesi un afflusso di $ 2,5 miliardi, quelle dei mercati emergenti $ 2,8 miliardi di afflussi mentre l’Europa ha visto $ 5,2 miliardi di deflussi. Nei prossimi giorni eventuale aumento della volatilità potrebbe derivare da eventi politici, sia sul fronte dei dazi, sia su quello legato alla recente turbolenza interna al Partito repubblicano, oltre naturalmente alle questioni geopolitiche (Siria, Iran). |  |

| VIEW STRATEGICA I fondamentali macroeconomici sono solidi. Le Banche Centrali sono impegnate a rimuovere in modo graduale gli stimoli monetari,. Suggeriamo un sovrappeso degli strumenti più sensibili alla crescita. Restiamo positivi su tutto il comparto azionario data la solidità del ciclo economico e, in particolare, esprimiamo una view positiva sull’azionario Area Euro e Giappone. |

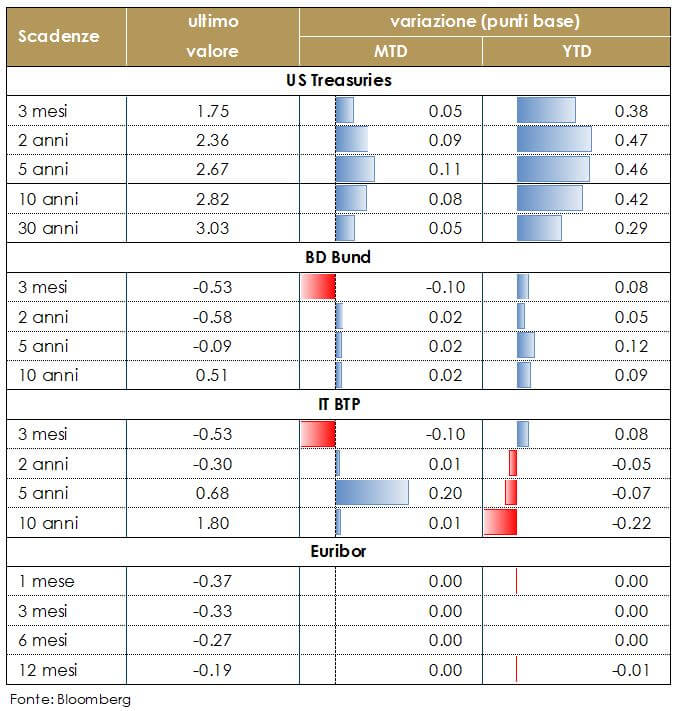

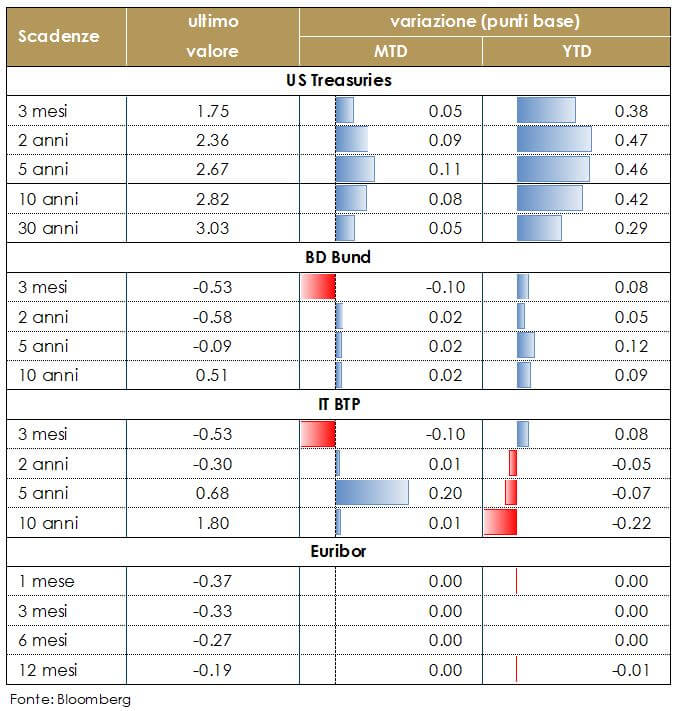

| MERCATI DEI TITOLI DI STATO I rendimenti dei titoli governati sono rimasti pressoché stabili, in una settimana povera di nuove informazioni: né la pubblicazione dell’inflazione statunitense né i verbali della Fed hanno modificato le attese di mercato sui futuri mandamenti dei tassi interesse.In settimana sono stati pubblicati i verbali dell’ultimo meeting della BCE, che confermano un approccio prudente alla normalizzazione della politica monetaria, suggerendo che la BCE resterà data dependent. Gli acquisti di titoli potrebbero continuare fino alla fine di quest’anno, mentre l’aumento dei tassi di interesse resta una prospettiva piuttosto lontana e non dovrebbe avvenire, a nostro avviso, prima di giugno 2019. I verbali ribadiscono che a marzo la rimozione dell’easing bias sugli acquisti è stata decisa all’unanimità, confermando che il passo era giustificato dal proseguire della fase di espansione al di sopra del potenziale a ritmi anche più soldi rispetto alle attese. Tuttavia, si è appreso che almeno un membro del Consiglio riteneva che un “aggiustamento sostenuto nel percorso dell’inflazione” fosse vicino. Questa è la condizione che la BCE vuole veder soddisfatta prima di porre fine ai suoi acquisti di titoli. Viceversa la maggior parte dei membri riteneva che i progressi verso l’obiettivo di inflazione “non fossero ancora sufficienti”. Ci aspettiamo che la BCE riveli maggior dettagli durante la riunione di giugno. Durante l’ultima riunione non si è, invece, discusso di quale sarà il ritmo di restringimento, confermando che la dichiarazione del banchiere centrale Nowotny è solo un’opinione personale e lontana dal consenso del Consiglio Direttivo (Nowotny aveva affermato che dopo la fine del QE la BCE potrebbe effettuare un primo rialzo del tasso del tasso di deposito da -0.4% a -0.2%, per poi intervenire sul tasso principale). |  |

| VIEW STRATEGICA Ci aspettiamo una maggior pressione al rialzo sui tassi di interesse globali. Da un lato la Fed continuerà con una stretta monetaria graduale, dall’altro il QE su scala globale dovrebbe toccare i livelli massimi durante il 2018: gli acquisti di titoli da parte della BoJ e della BCE compenseranno in parte la stretta monetaria della Fed e continueranno a pesare sul term premium globale. Queste dinamiche dovrebbero limitare, ma non escludere, l’ascesa dei tassi di interesse a lungo termine. Inoltre negli Stati Uniti la riforma fiscale in approvazione aumenterà il deficit US, causando un aumento del segmento a lungo termine della struttura a termine. |

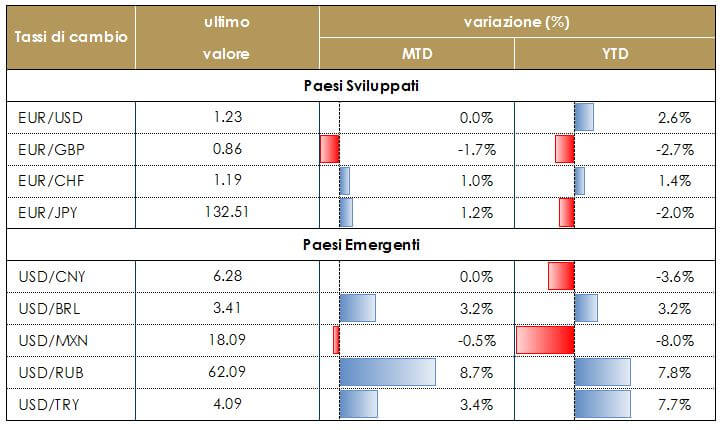

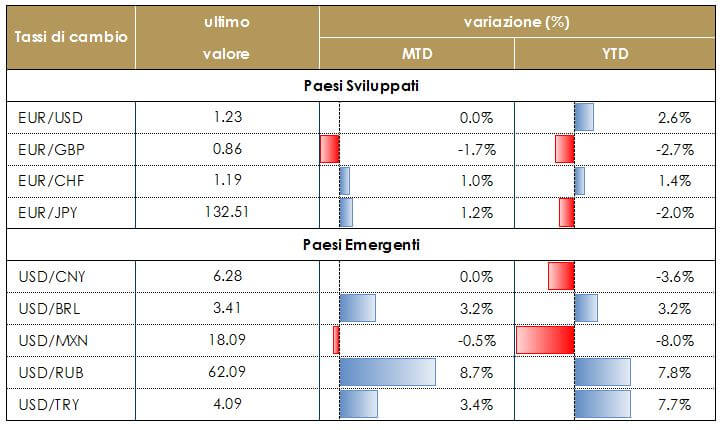

| TASSI DI CAMBIO Il dollaro resta sui minimi delle ultime due settimane nei confronti delle principali valute, mentre si attenuano le tensioni commerciali fra USA e Cina. A ridurre la debolezza del dollaro ha contribuito anche il dato sull’inflazione statunitense, in linea con le attese. Il cambio euro/dollaro ieri ha sfiorato area 1,24, dopo che sono stati rilasciati i verbali dell’ultima riunione della BCE, da cui è emersa una diffusa preoccupazione riguardo gli effetti negativi di un’eccessiva forza della valuta unica sull’inflazione dell’Area. Infatti, i membri del Consiglio Direttivo hanno definito tasso di cambio come una “fonte significativa” di incertezza. Il Rublo ha riportato un forte indebolimento a seguito dell’imposizione di ulteriori sanzioni statunitensi e delle tensioni e derivanti dagli interessi contrastanti di Stati Uniti e Russia in Siria. Nonostante il forte movimento della valuta, sembra da escludersi per il momento un intervento della Banca Centrale Russa sul mercato dei cambi, ma è probabile che verrà almeno temporaneamente interrotto il processo di allentamento monetario. Il franco svizzero si è indebolito nei confronti dell’euro, raggiungendo il valore più basso da gennaio 2015, nonostante la sua connotazione di valuta rifugio. L’anomalia è rimarcata dal fatto che contestualmente si è assistito al rafforzamento dell’yen, altra valuta rifugio. Alla base di questo movimento sembra esserci stata la liquidazione di asset da parte degli investitori russi. |  |

| VIEW STRATEGICA Riteniamo che l’evoluzione della politica fiscale negli Stati Uniti e la rimodulazione delle attese future da parte della Fed guideranno il tasso euro-dollaro fino alla fine dell’anno. |

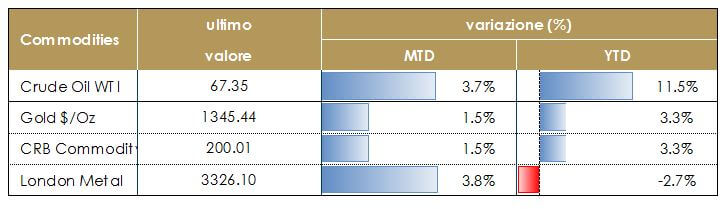

| MATERIE PRIME In aumento il prezzo del petrolio sulla scia delle tensioni politiche in Medio Oriente. Infatti, timori di un futuro eventuale intervento militare nella regione della Siria innesca timori di possibili interruzioni nei flussi di greggio nell’area, generando pressioni rialziste sul petrolio. Il dato sulle riserve EIA indica un possibile calo di oltre un milione di barili sia per le scorte di greggio che per le riserve di benzina raffinata. |  |

| VIEW STRATEGICA Ciclo economico solido e tensioni politiche nei paesi produttori suggeriscono un ulteriore consolidamento del recente trend positivo per il prezzo del petrolio. La stima di consensus vede il prezzo del petrolio sotto i 60 dollari al barile nel 2018. |

|

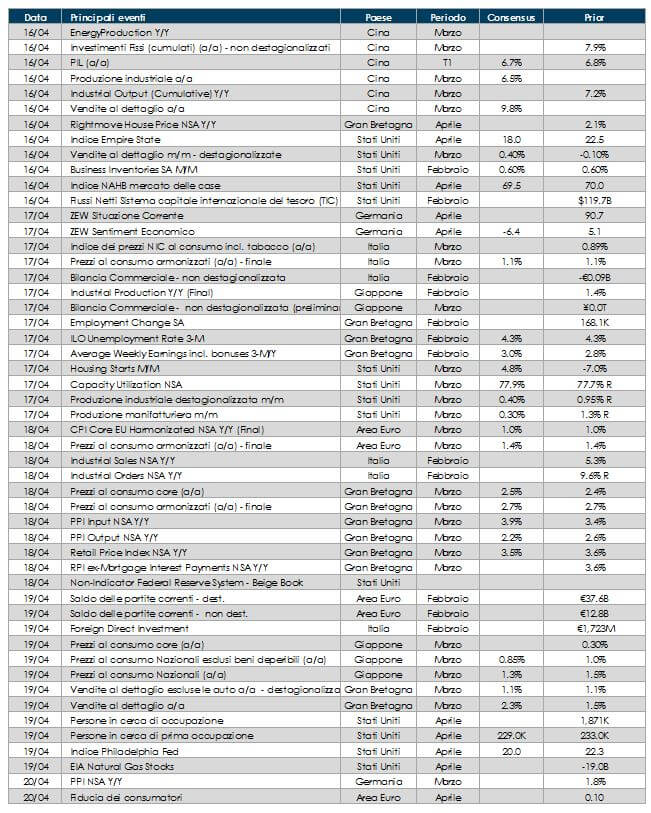

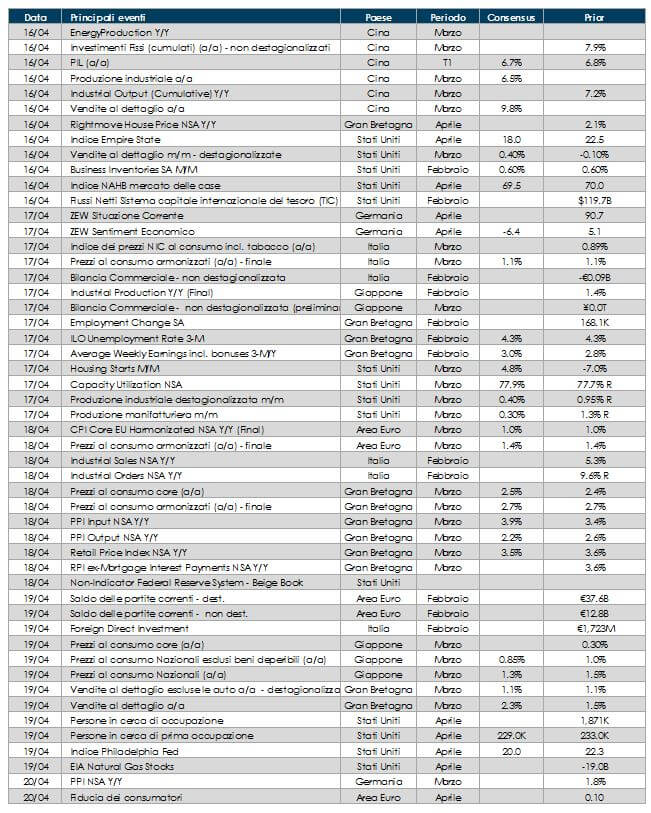

LA PROSSIMA SETTIMANA: quali dati?

- Europa: saranno pubblicate le indicazione sulla fiducia dei consumatori, nonché l’indice Zew relativo al mese di aprile. Disponibile anche la stima finale dell’inflazione per il mese di marzo per l’intera Area Euro.

- Stati Uniti: disponibili i dati sul mercato immobiliare di marzo, tra cui nuove costruzioni abitative e permessi edilizi. Inoltre saranno pubblicate le vendite al dettaglio, che dovrebbero riaccelerare dopo tre mesi di debolezza, e la produzione industriale che dovrebbe risultare in moderato aumento.

- Asia: la Cina è protagonista, con il PIL del Q1 atteso al 6.8%. Tra gli altri dati di rilievo, produzione industriale e vendite al dettaglio di marzo. L’inflazione sarà, invece, il focus della prossima settimana in Giappone, insieme ai numeri della bilancia commerciale del mese scorso.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.