La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: la BCE conferma prudenza, persistenza, pazienza

- Poche novità dalla riunione di politica monetaria della BCE

- Il Consiglio Direttivo prende atto che la crescita economica dell’Area Euro ha mostrato una moderazione nel momentum, mentre l’inflazione core si è sposata lateralmente

- La riunione di questa settimana, di fatto ha aumenta l’incertezza sulla tempistica dei prossimi annunci di politica monetaria, rendendo equiprobabili giugno e luglio

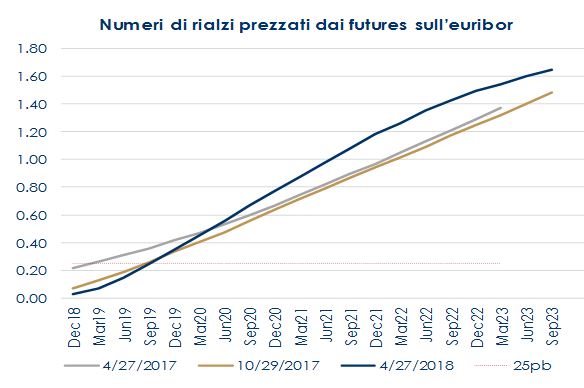

Nella riunione di questa settimana, la BCE ha lasciato invariati tutti i parametri di politica monetaria, sia il corridoio sui tassi di interesse di riferimento (il tasso centrale (refi) resta allo 0,0%, il tasso di rifinanziamento marginale a +0,25% e quello sui depositi a -0,4% ), sia i target del programma di acquisto titoli (30 miliardi al mese fino a settembre 2018 “o oltre, se necessario, e in ogni caso finché non riscontrerà un aggiustamento durevole dell’evoluzione dei prezzi, coerente con il proprio obiettivo di inflazione”). Nessuna modifica neppure in termini di forward guidance, dopo che nella riunione di marzo era stato rimosso l’easing bias sul programma di acquisto titoli, ossia la possibilità, “in caso lo scenario diventasse meno favorevole o le condizioni finanziarie inconsistenti con ulteriori progressi verso un robusto aggiustamento del sentiero d’inflazione”, di “aumentare il programma di acquisto titoli in termini di ammontare o di durata”.

Il Presidente Draghi ha incentrato la conferenza stampa sulla portata del rallentamento della crescita di T1 2018 all’interno dell’Area Euro, sottolineando l’importanza di valutare e decifrare correttamente la congiuntura economica e le condizioni di domanda e offerta, prima di procedere ad un ulteriore passo nella normalizzazione della politica monetaria. Per la BCE la normalizzazione dell’economia deve precedere la normalizzazione della politica monetaria, per questo il Consiglio Direttivo questo mese non ha ancora discusso modifiche alla politica monetaria, considerandole premature, ma si è concentrato sull’analisi della congiuntura economica al fine di capire esattamente – e quindi posizionare i dati recenti nel giusto contesto – se sia esso temporaneo o permanente, sia che si tratti di più offerta o più domanda. Il presidente Draghi è stato cauto ma non ha dato l’impressione che il Consiglio Direttivo sia allarmato. Infatti, dalle parole di Draghi traspare che attualmente il Consiglio direttivo si aspetta un proseguimento della ripresa economica su base ampia e diffusa, anche se i dati recenti segnalano una certa moderazione nel momentum della crescita stessa, riconducibile in parte a fattori temporanei ed inaspettati (condizioni meteorologiche, scioperi in alcuni paesi e le festività pasquali), nonché una moderazione rispetto agli alti tassi di crescita economica osservati alla fine del 2017. I rischi legati alle prospettive di crescita dell’Area Euro rimangono sostanzialmente bilanciati. Tuttavia, i rischi legati a fattori globali, compresa la minaccia di un maggior protezionismo commerciale, sono diventati più importanti (rivolti verso il basso). A tal proposito, nella sessione di Q&A il Presidente Draghi ha ribadito che le minacce protezionistiche possono aver un profondo e rapido effetto negativo sulla fiducia di imprese ed esportatori in generale, instaurando a sua volta un effetto negativo sulle prospettive di crescita. Inoltre le misure di inflazione core si sono spostate lateralmente rispetto a quando analizzato dalla BCE a marzo, senza mostrare alcuna tendenza al rialzo convincente o segnali che questa tendenza rialzista sia vicina. Ci sono alcuni segnali incoraggianti sulla crescita dei salari nominali, dove iniziamo a vedere alcuni movimenti che potrebbero sostenere le pressioni sui prezzi nei prossimi mesi. Quindi, per il Consiglio Direttivo, i dati recenti giustificano la prudenza, mitigati da una immutata fiducia nel fatto che l’inflazione convergerà, confermando la necessità di un ampio margine di accomodamento monetario per garantire un ritorno sostenuto dei tassi di inflazione verso livelli inferiori, ma vicini al 2% nel medio termine.

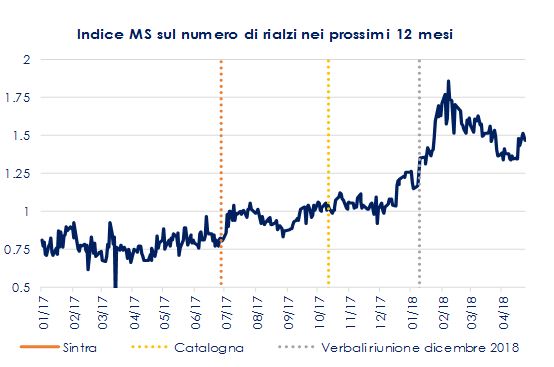

La riunione di questa settimana, di fatto, ha aumentato l’incertezza sulla tempistica dei prossimi annunci di politica monetaria, rendendo equiprobabili le date delle riunioni di giugno e luglio quali possibili per un nuovo annuncio di cambiamento di politica monetaria. Infatti, se da un lato a giugno la BCE avrà a disposizione le nuove previsioni su crescita ed inflazione (e questo rende giugno una data probabile per i prossimi annunci), dall’altro nella riunione di questa settimana il Presidente Draghi ha fornito pochi spunti concreti sui prossimi passi, rimarcando che la politica monetaria non è stata neppure discussa nella riunione di aprile, poiché era importante stabilire dove si trova attualmente l’economia. Ciò suggerisce che il Consiglio Direttivo potrebbe aver ritardato il processo decisionale e quindi l’annuncio di nuove politiche future. Le notizie di oggi (o meglio la mancanza di notizie) aumentano le possibilità di un annuncio a luglio, che ora sembra equiprobabile quanto un annuncio a giugno.

|  |

LA SETTIMANA TRASCORSA

EUROPA: l’indice PMI arresta il proprio calo in aprile

La stima preliminare del PMI composito per l’Area Euro è rimasta invariata nel mese di aprile a 55.2 (consenso 54.8), la componente dei servizi si è attestata a 55.0 (consenso 54.6) e quella manifatturiera a 56.0 (consenso 56.1). La scomposizione per paesi ha mostrato un aumento sia nell’indice PMI francese sia in quello tedesco. In Francia, la sorpresa al rialzo è stata concentrata nel PMI dei servizi (57.4 contro consenso pari a 56.5), mentre in Germania entrambi PMI servizi e manifatturiero hanno superato le aspettative degli analisti. Ad aprile, l’indice di fiducia delle imprese tedesco IFO ha corretto per il quinto mese consecutivo, scendendo da 103,3 a 102,1 punti (consenso 102,8). Il calo è stato esteso a entrambe le componenti: l’indice IFO della situazione corrente scende da 106,6 a 105,7 punti (106,0 consenso), ma è l’indice IFO delle aspettative a 6 mesi a sorprendere maggiormente al ribasso scendendo da 100,0 a 98,7 punti (99,5 consenso). La sorpresa negativa è diffusa anche sulle pubblicazioni relative all’Italia, con l’indice di fiducia delle imprese manifatturiere che ad aprile cala da 108,9 a 107,7 punti (108,8 consenso). L’indice di fiducia dei consumatori corregge invece meno del previsto assestandosi a117,1 punti (consenso116,9, dato precedente117,5). Le indagini di aprile odierne confermano, dunque, quanto segnalato dai PMI e dallo ZEW dei giorni precedenti: se da un lato si confermano aspettative positive di imprese e consumatori riguardo l’andamento dell’economia, queste risultano più moderate rispetto a quanto prospettato nei mesi scorsi. La BCE ha pubblicato la survey sulle condizioni del mercato creditizio nell’Area Euro (BLS dall’inglese Bank Lending Survey), che mostra un sostanziale allentamento degli standard di credito da parte delle banche dell’Area in T1. L’8% delle banche ha segnalato standard più semplici sui prestiti alle imprese (dallo 0%), l’11% sui mutui alle famiglie (dal 6%) e il 3% sui prestiti al consumo alle famiglie (dall’1%). Le banche prevedono un allentamento più modesto per le imprese e maggiore per le famiglie in T2. Inoltre, le banche hanno segnalato un aumento della domanda netta di credito da parte di famiglie e imprese. I risultati del sondaggio suggeriscono che i fattori di approvvigionamento difficilmente ostacoleranno la crescita del credito nel breve termine, nonostante la recente moderazione del ritmo di espansione del credito. In Gran Bretagna è stata pubblicata la prima lettura della crescita del PIL di T1 pari allo 0,1% t/ t (consenso: 0,3% t/t, precedente 0,4% t/t). Conseguentemente il tasso di crescita annuo si è attestato a 1,2% a/a, il livello più debole dal T2 2012. Nonostante ci si aspettasse un rallentamento guidato dal maltempo dei mesi passati, questo rallentamento più forte delle attese peserà sulla decisione della BoE di alzare in tassi nelle prossime riunioni di politica monetaria.

USA: Il PIL registra il primo trimestre dell’anno dal 2015, ma la spesa dei consumatori rallenta

Il PIL di T1 si è attestato a un tasso annualizzato del 2,3%, (consenso 2,0%, dato precedente 2,9%). Si tratta della migliore lettura per il primo trimestre dell’anno dal 2015. Andando a guardare la scomposizione per componenti vediamo un rallentamento della componente dei consumi – cresciuti dell’1.1% rispetto al tasso del 4,0% registrato nel quarto trimestre- e una decelerazione negli investimenti fissi residenziali. Il deficit commerciale, invece, si è ridotto significativamente a $ 68,0 miliardi da $ 75,9 miliardi. Il miglioramento è stato determinato da un aumento del 2,5% delle esportazioni e del calo delle importazioni del 2,1%. La sorpresa positiva della bilancia commerciale (+ 0,5 punti percentuali) è stata in grado di compensare le sorprese negative in capex (-0.1pp) e delle scorte (-0.2pp). A marzo le vendite di nuove case sono aumentate fino a 694K (630 K circa), rispetto ai 667 K di febbraio. Il prezzo medio di vendita di $ 337,2K è salito rispetto ai $ 325,8K rivisti del mese scorso (da $ 326,800). L’Indice di fiducia dei consumatori del Conference Board in aprile è salito a 128,7 (stima 126,1) rispetto al 127,0 di marzo (rivisto da 127,7). La valutazione dei consumatori sul mercato del lavoro è stata mista: gli intervistati che hanno affermato che i posti di lavoro sono “abbondanti” sono diminuiti dell’1,4% al 38,1%, ma contestualmente sono diminuiti anche quanti hanno dichiarato che i lavori sono “difficili da ottenere” dello 0,5% al 15,2%. Il numero di chi si aspettava più posti di lavoro nei prossimi mesi è aumentato dello 0,6% al 19,5%, mentre un numero inferiore di posti di lavoro è rimasto invariato al 12,5%. A marzo le stime preliminari sugli ordini di beni durevoli sono cresciuti del 2,6% m/m (consenso 1,2% m/m, valore precedente 3,5% m/m). Tuttavia, un contributo significativo è arrivato dalla componente volatile dei trasporti, mentre la variazione al netto dei trasporti è stata molto più moderata (0,5% m/m). Gli ordini di beni capitali al netto di aerei e difesa sono diminuiti dello 0,1% m/m, al di sotto delle attese (0,5%) e del valore del mese precedente (0,9% m/m). Le spedizioni di beni capitali (che si riversano nel PIL) scendono dello 0,7% m/m rispetto all’1,0% di febbraio. Le nuove richieste di sussidi di disoccupazione per la terza settimana di aprile si sono attestate a 209 mila, al di sotto del consenso (230mila) e al livello più basso da dicembre 1969. Anche le richieste continuative nella seconda settimana di aprile battono le attese scendendo a 1.837 mila unità (1.850 consenso) dopo essere salite a 1.866 mila unità nella settimana precedente.

ASIA: la riunione della BoJ si è conclusa senza modifiche della politica monetaria

Questa settimana si è tenuta la riunione del gabinetto cinese: il comitato si è impegnato a mantenere una politica fiscale proattiva, una politica monetaria stabile e neutrale, combinando al tempo stesso l’accelerazione delle riforme strutturali con la continua espansione della domanda interna. Ha anche suggerito che rimangono numerose le sfide rispetto agli obiettivi economici sullo sfondo di un ambiente economico e politico globale “complicato”. Di fatto, l’urgenza del sostegno alla domanda interna è motivata dalla dispersione nella crescita economica regionale (con molte province che hanno sotto-performato) e dai timori di un inasprimento della guerra commerciale. In Giappone, nella riunione di politica monetaria la BoJ, come previsto, ha mantenuto invariata la politica di controllo della curva dei rendimenti, lasciando i tassi a breve termine a -0,1% e i tassi a lungo termine intorno allo 0%: La votazione ha visto 8 voti favorevoli ed 1 contrario. Inoltre, i membri del consiglio hanno votato all’unanimità per mantenere invariato il piano di acquisti. Contestualmente, la BoJ ha rivisto al rialzo le sue previsioni di crescita per l’anno corrente e per il prossimo, mentre ha mantenuto praticamente inalterate le previsioni del CPI core senza indicare esplicitamente quando è previsto il raggiungimento del mandato di inflazione (2% a/a). Sempre in Giappone a marzo, la produzione industriale è aumentata dell’1,2% m/m (consenso 0,5% m/m, valore precedente 2,0% m/m), conseguentemente in T1 la produzione è diminuita dell’1,6% t/t (a causa della forte debolezza di gennaio) segnando il primo calo in due anni. Il quadro generale è sostanzialmente in linea con le previsioni di consenso, che vedono una crescita più lenta del PIL in T1, ma si aspettano un rimbalzo in T2. Le vendite al dettaglio sono aumentate dell’1,0% a/a in marzo (consenso pari a 1,5%, mese precedente1,7%). Nel frattempo, il mercato del lavoro rimane tight infatti il tasso di disoccupazione in marzo è rimasto invariato al 2,5% (consenso: 2,6% a/a). Il totale dei disoccupati è aumentato marginalmente con l’aumentare della forza lavoro rispetto alla crescita del lavoro.

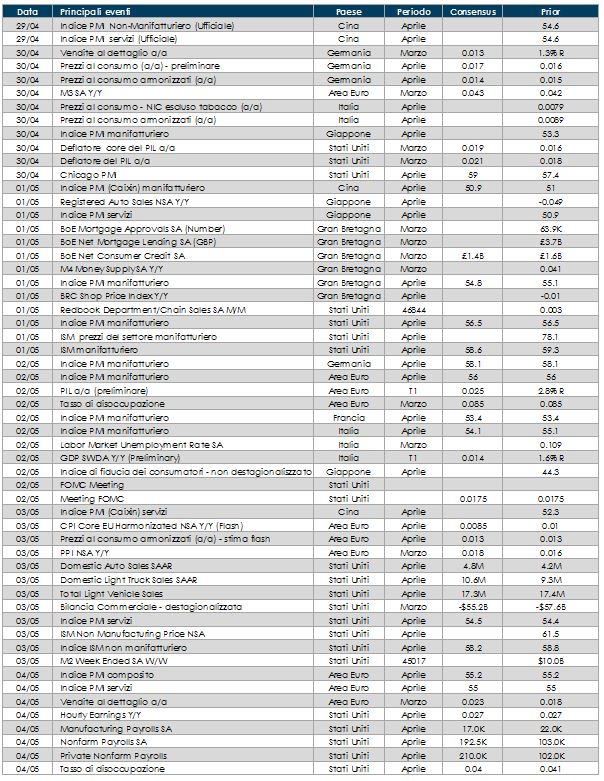

LA PROSSIMA SETTIMANA: quali dati?

- Europa: sarà pubblicata la prima lettura del PIL di T1 per l’Area Euro. Inflazione protagonista in Germania e Italia; in Italia sarà pubblicato anche il PIL di T1;

- Stati Uniti: la settimana prossima saranno rese noti i dati relativi al report sul mercato del lavoro; la riunione del FOMC dovrebbe essere un non-evento.

- Asia: verranno pubblicati gli indici PMI sia in Cina sia in Giappone.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.