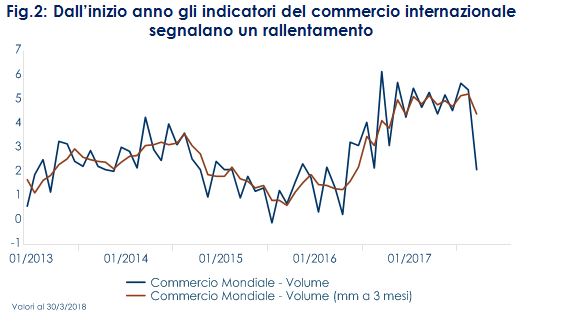

L’indice manifatturiero della Fed di Philadelphia Fed è scivolato, a giugno, a 19,9 (consenso: 28,4; lettura precedente 34,4), guidato dal calo dell’indice dei nuovi ordini, sceso a 17,9 rispetto a 40,6 di maggio. L’indice dei prezzi delle abitazioni FHFA è cresciuto ad aprile dello 0,1% m/m (pari a + 6,4% a/a). Le vendite di case esistenti a maggio sono diminuite marginalmente a 5,43 mln di unità annualizzata, da 5,45 mln (rivisto da 5,42 mln). Le vendite sono diminuite di -0,6% m/m nel segmento delle unità monofamiliari, mentre sono aumentate di 1,6% m/m nel segmento più piccolo e volatile delle unità multi-familiari. La stabilità delle vendite da inizio anno è in gran parte dovuta alla scarsità di case disponibili; le scorte a maggio sono pari a 4,1 mesi, poco sopra la media di 3,7 mesi da inizio anno. La guerra dei dazi si scalda ulteriormente. La settimana è stata importante per gli sviluppi delle tensioni sul governo internazionale. Il presidente Trump ha detto che se la Cina attuerà nuovi dazi per 50 mld di dollari di importazioni dagli USA, come annunciato venerdì, gli Stati Uniti imporranno ulteriori dazi del 10% su 200 mld di importazioni dalla Cina e se ci saranno altre reazioni dalla Cina il passo successivo saranno dazi su altri 200 mld, per un totale di 450 mld di dollari. Per ora Trump ha richiesto all’ufficio dell’US Trade Representative di definire i beni che sarebbero soggetti a dazi su un totale di 200 mld di dollari. Difficilmente la nuova lista di prodotti potrà evitare di includere beni di consumo, come invece era stato il caso per quelli inclusi nella lista soggetta ai dazi che entreranno in vigore nelle prossime settimane. La strategia aggressiva dell’amministrazione sembra voler portare la Cina a restare senza munizioni in questa guerra dei dazi. Infatti, le importazioni americane dalla Cina sono pari a circa 500 mld di dollari annui, mentre quelle cinesi dagli USA sono circa 130 mld di dollari. Ora sembra più probabile la ripresa dei colloqui tra i due paesi: Bloomberg ha riferito che lo staff del NEC ha contattato ex funzionari del governo degli Stati Uniti e esperti cinesi per valutare la possibilità di colloqui livello nelle prossime due settimane.

ASIA: aumenta il disavanzo commerciale in Giappone e resta bassa l’inflazione

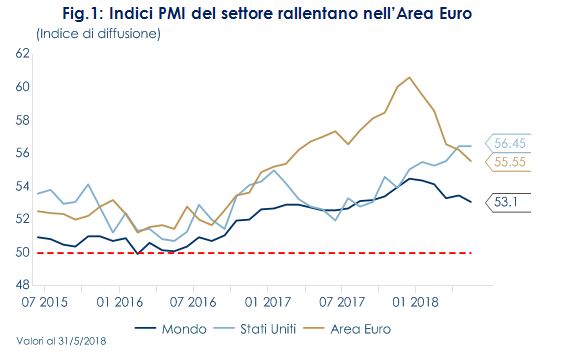

A maggio, il Giappone ha registrato un disavanzo commerciale maggiore del previsto a 578,3 miliardi di yen (consenso: deficit di 235,0 miliardi di yen, valore precedente: 624,6 miliardi di surplus). La principale sorpresa è arrivata dalle importazioni, aumentate del 14,0% a/a (consenso dell’8,2% a/a). Le esportazioni, invece, sono cresciute dell’8,1% (consenso: 7,5% a/a), guidate da automobili, attrezzature per la produzione di semiconduttori e ricambi di auto. In termini destagionalizzati, le importazioni sono aumentate del 10,6% m/m, mentre le esportazioni sono diminuite dell’1,0%. Gli indici di scambio reale della BoJ hanno mostrato un calo delle esportazioni del 3,8% m/m e le importazioni sono aumentate del 7,6%. Di tono misto il morale delle imprese giapponesi nel mese di giugno, con il comparto manifatturiero che vede un indice in rialzo a +26, dal +22 di maggio, e il settore non manifatturiero che sempre in giugno registra un calo a +35 dal precedente +39. La stima preliminare del PMI manifatturiero a giugno è salita a 53,1 da 52,8 di maggio. Produzione, scorte e occupazione sono in accelerazione, ma gli ordini, gli ordini all’export e i tempi di consegna sono diminuiti, segnalando mancanza di spinte solide per la parte centrale dell’anno. Resta, inoltre, sottotono l’inflazione in maggio, evidenziando ancora una volta quanta distanza resti dal target del 2% della BoJ, nonostante oltre cinque anni di massiccio stimolo monetario. L’indice CPI core è cresciuto dello 0.7% a/a, come in aprile, in linea con le attese. Escludendo anche la componente energia, la crescita dei prezzi risulta appena dello 0.3%.

| PERFORMANCE DEI MERCATI | |

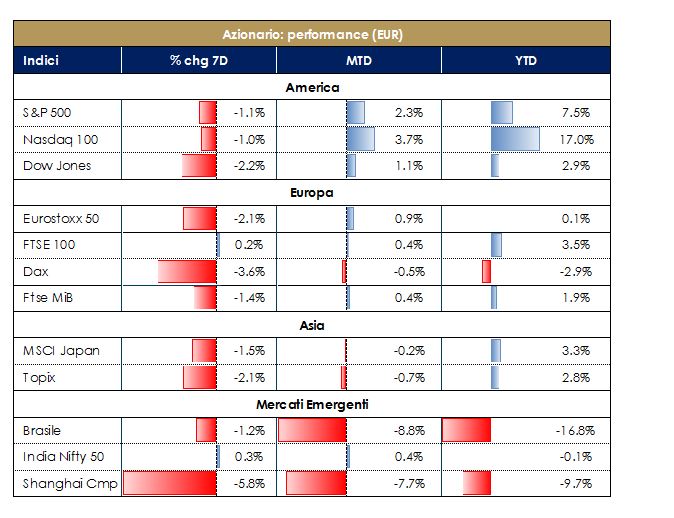

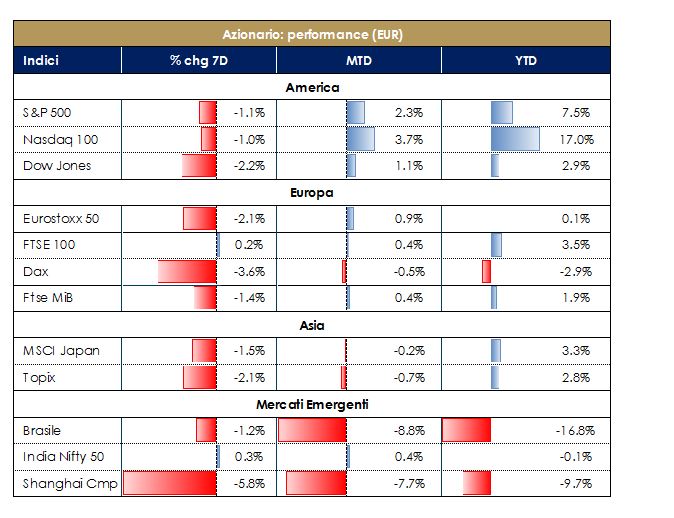

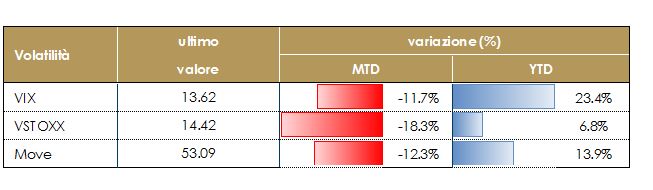

| MERCATI AZIONARI Perfomance negativa per i principali mercati azioanri penalizzati dai timori relativi all’aggravarsi della guerra dei dazi tra Stati Uniti e Cina con continue contromisure annunciate dalle entrambe le parti. Se la performance negativa è stata piuttosto diffusa, si è poi declinata in maniera selettiva sui titoli delle aziende maggiormente impattate dalle restrizioni americane e dalle ovvie ritorsioni messe in atto dalle altre Nazioni nei confronti dei beni provenienti dagli Sati Uniti. I listini europei sono stati, quindi, penalizzati non solo dall’l’intensificarsi del rischio politico in Germania (derivante dallo scontro interno al governo tedesco sul tema migranti) e in Italia, ma pagano anche le ripercussioni delle tensioni sui dazi commerciali, che hanno portato in Daimler a lanciare un profit warning sugli utili 2018. L’introduzione di dazi alle importazioni in Cina di auto provenienti dagli Stati Uniti andrebbe a incidere sulle vendite di modelli sportivi a marchio Mercedes, prodotti negli USA, e che presentano una più alta marginalità. I mercati asiatici risentono anch’essi della guerra dei dazi che a metà settimana hanno riportato la peggior performance giornaliera degli ultimi tre mesi. In Asia, debole sia il mercato cinesia sia il Nikkei. I mercarti emergenti continuano a soffrire la forza del dollaro. |  |

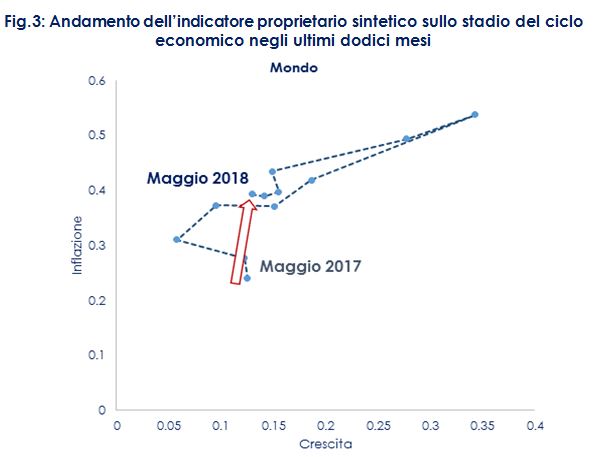

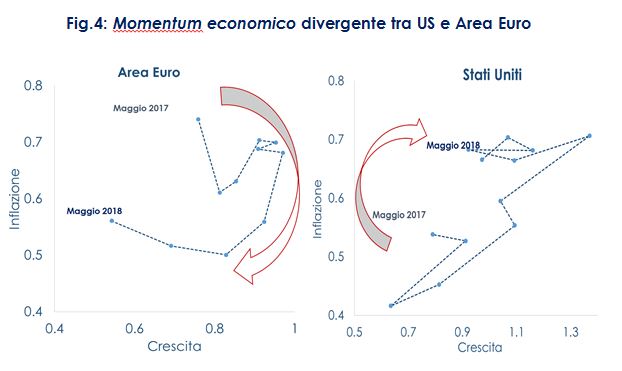

| VIEW STRATEGICA I fondamentali macroeconomici sono solidi. Le Banche Centrali sono impegnate a rimuovere in modo graduale gli stimoli monetari. La crescita moderata degli utili e l’assenza di ampie correzioni dei multipli dovrebbero restare favorevoli. Suggeriamo un sovrappeso degli strumenti più sensibili alla crescita. Restiamo positivi sul comporta azionario. |

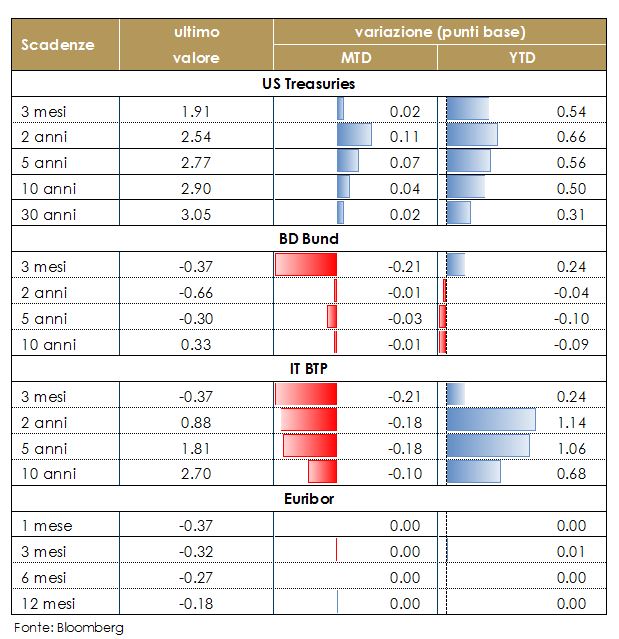

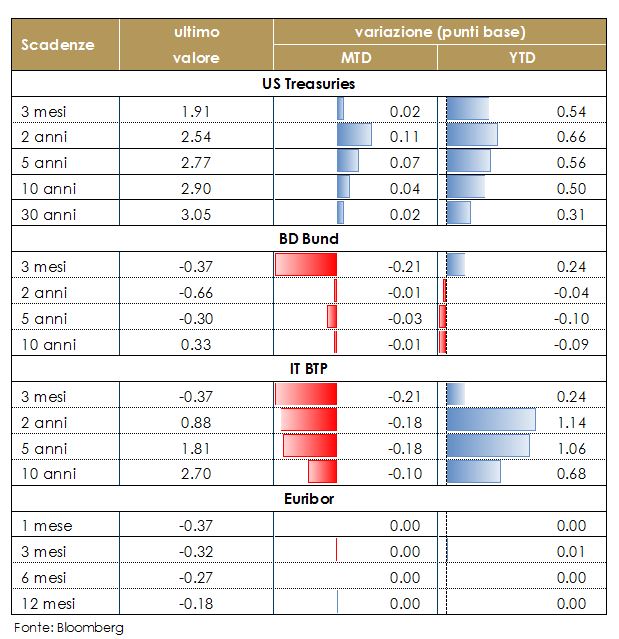

| MERCATI DEI TITOLI DI STATO Le preoccupazioni su una potenziale guerra commerciale hanno pesato sui titoli governativi dei paesi core spingendone i rendimenti al ribasso, in un ambiente di avversione al rischio e offuscando l’importanza del secondo round di meeting delle banche centrali di giugno. La Bank of England ha mantenuto il costo del denaro invariato a 0,50%, come atteso, ma con un voto di 6-3 invece del previsto 7-2. Inoltre, ha segnalato che inizierà a ridurre gradualmente il suo portafoglio di titoli quando i tassi ufficiali saranno a 1,5%, Oltre a McCafferty (che cesserà di far parte del MPC il 31 agosto, dopo la prossima riunione) e Saunders, questa volta ha votato a favore di un rialzodel costo del denaro anche il capo economista Andrew Haldane. I mercati prezzano una probabilità al 70% di un rialzo ad agosto. Contestualmente la Banca Nazionale Svizzera ha lascito i tassi invariati reiterando l’impegno ad intervenire sul mercato dei cambi qualora fosse necessario. La Banca di Norvegia ha modificato la forward guidance indicando come possibile un prossimo rialzo a Settembre. Lato BCE, dal Forum di Sintra sono venute poche novità: sono state confermate le linee guida espresse la scorsa settimana con Draghi che si è però voluto soffermare sul percorso dei tassi che sarà ampiamente prevedibile dal mercato sia in termini di timing che di aggiustamenti di politica monetaria una volta iniziato il percorso di rialzi. ll mercato governativo italiano si conferma ancora vulnerabile e sensibile alle notizie politiche: le vendite sui BTP sono avvenute dopo le nomine di Bagnai a presidente della Commissione Finanze e Borghi a presidente Commissione Bilancio. Nonostante le nuove rassicurazioni date dal ministro Tria circa l’impregno dell’Italia a voler rimanere all’interno dell’Euro, sembra emergere qualche contrasto tra le continue dichiarazioni pro-Europa del ministro delle finanze e alcune scelte del governo. A pesare sull’allargamento dello spread anche I dubbi del partito tedesco di coalizione CSU circa il futuro ruolo dell’ESM come garante di ultima istanza delle banche europee. |  |

| VIEW STRATEGICA Ci aspettiamo una maggior pressione al rialzo sui tassi di interesse globali. Da un lato la Fed continuerà con una stretta monetaria graduale, dall’altro il QE su scala globale dovrebbe toccare i livelli massimi durante il 2018: gli acquisti di titoli da parte della BoJ e della BCE compenseranno in parte la stretta monetaria della Fed e continueranno a pesare sul term premium globale. Queste dinamiche dovrebbero limitare, ma non escludere, l’ascesa dei tassi di interesse a lungo termine. Inoltre negli Stati Uniti la riforma fiscale aumenterà il deficit US, causando un aumento del segmento a lungo termine della struttura a termine. |

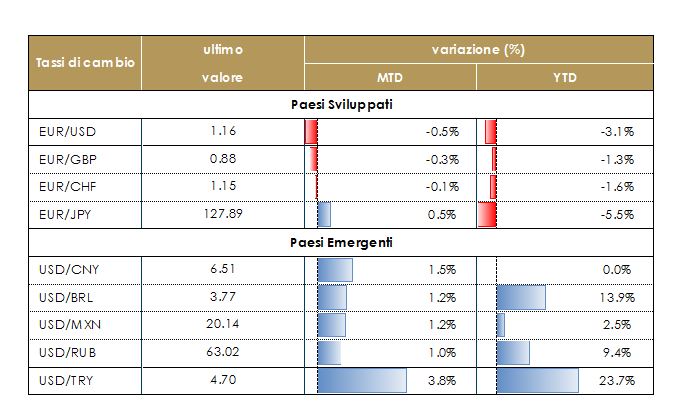

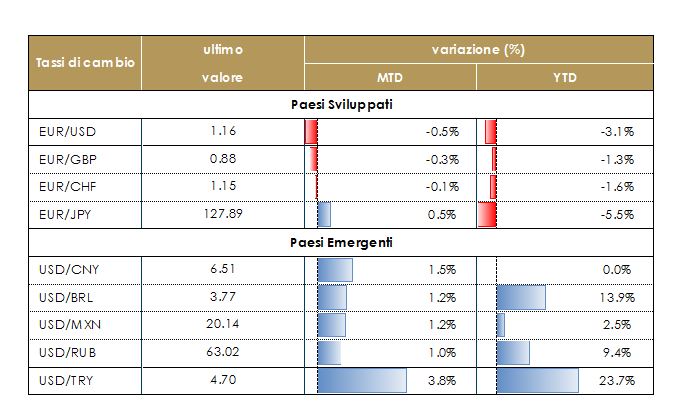

| TASSI DI CAMBIO Il dollaro si è apprezzato nella prima parte della settimana in seguito agli annunci/minacce di nuovi dazi nei confronti della Cina, per poi veder calmierato questo movimento vero la fine della settimana quando una soluzione diplomatica è sembrata più probabile.La sterlina si è apprezzata sia contro dollaro sia contro euro, dopo la riunione della BoE, che ha reso più probabile un rialzo dei tassi di interesse entro la fine del 2018. Sotto pressione le valute dei paesi emergenti, che sarebbero chiaramente i primi a soffrire di un eventuale rallentamento e diminuzione degli scambi di merci internazionali a causa di nuove restrizioni commerciali. |  |

| VIEW STRATEGICA Riteniamo che l’evoluzione della politica fiscale negli Stati Uniti e la rimodulazione delle attese future da parte della Fed guideranno il tasso euro-dollaro fino alla fine dell’anno. |

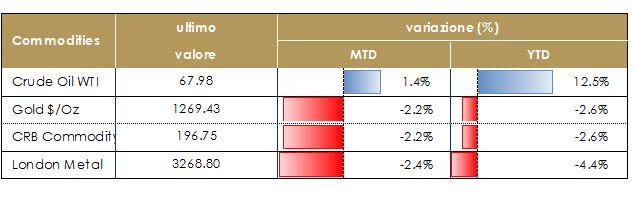

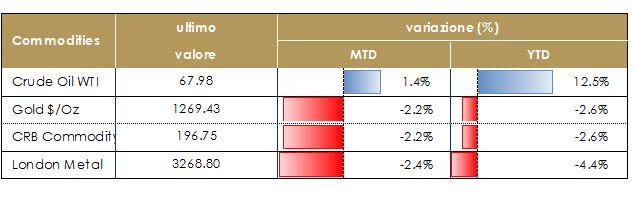

| MATERIE PRIME I produttori OPEC e non-OPEC si riuniscono a Vienna nel fine settimana per ridiscutere l’accordo sul taglio della produzione. Il ministro russo dell’Energia, Novak, ha detto che i produttori potrebbero prendere in considerazione un aumento della produzione fino a 1,5 Mb pd. La modifica si applicherà solo per il terzo trimestre prima di una nuova valutazione a settembre |  |

| VIEW STRATEGICA Ciclo economico solido e tensioni politiche nei paesi produttori suggeriscono un ulteriore consolidamento del recente trend positivo per il prezzo del petrolio. |

|

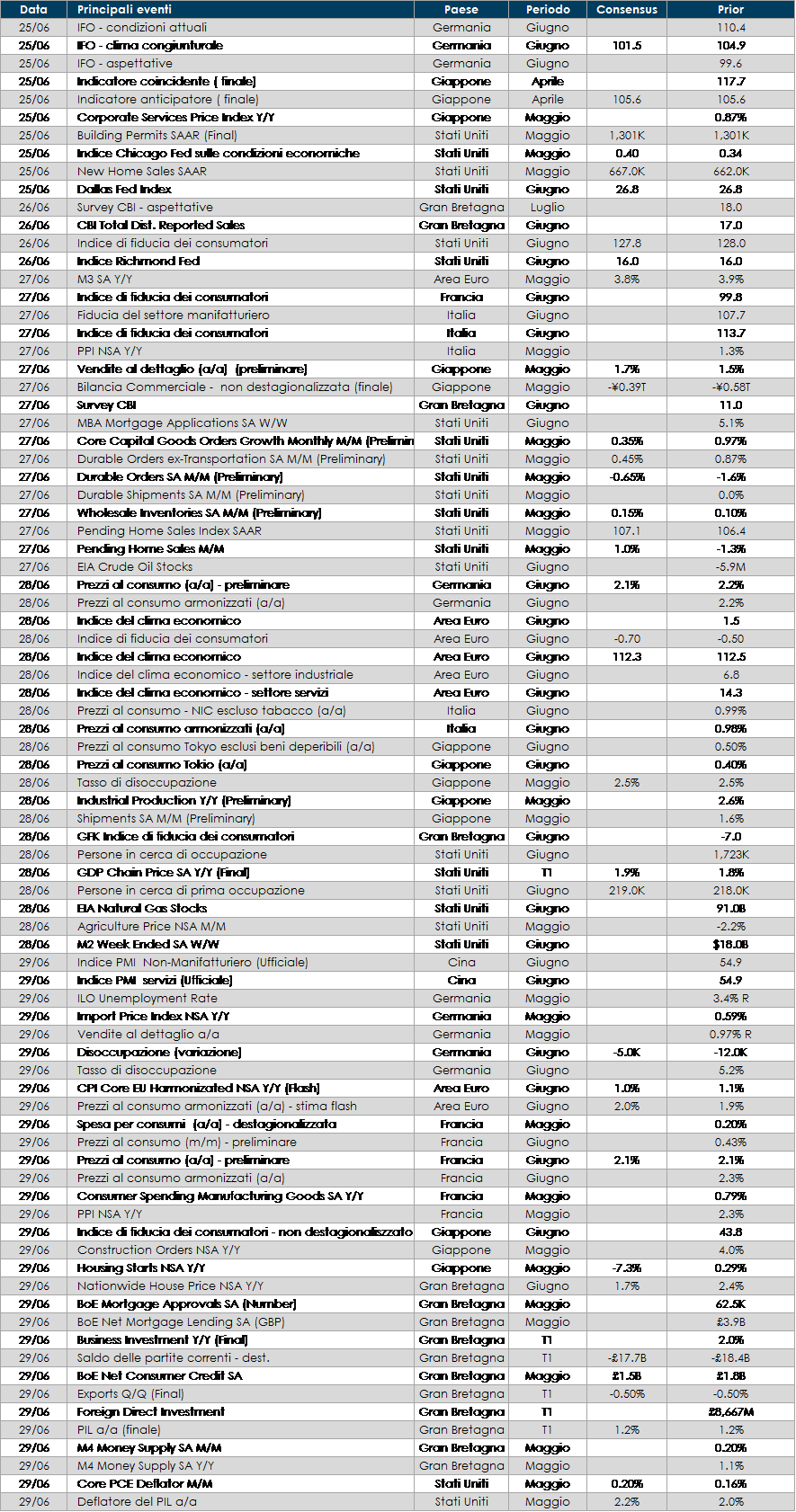

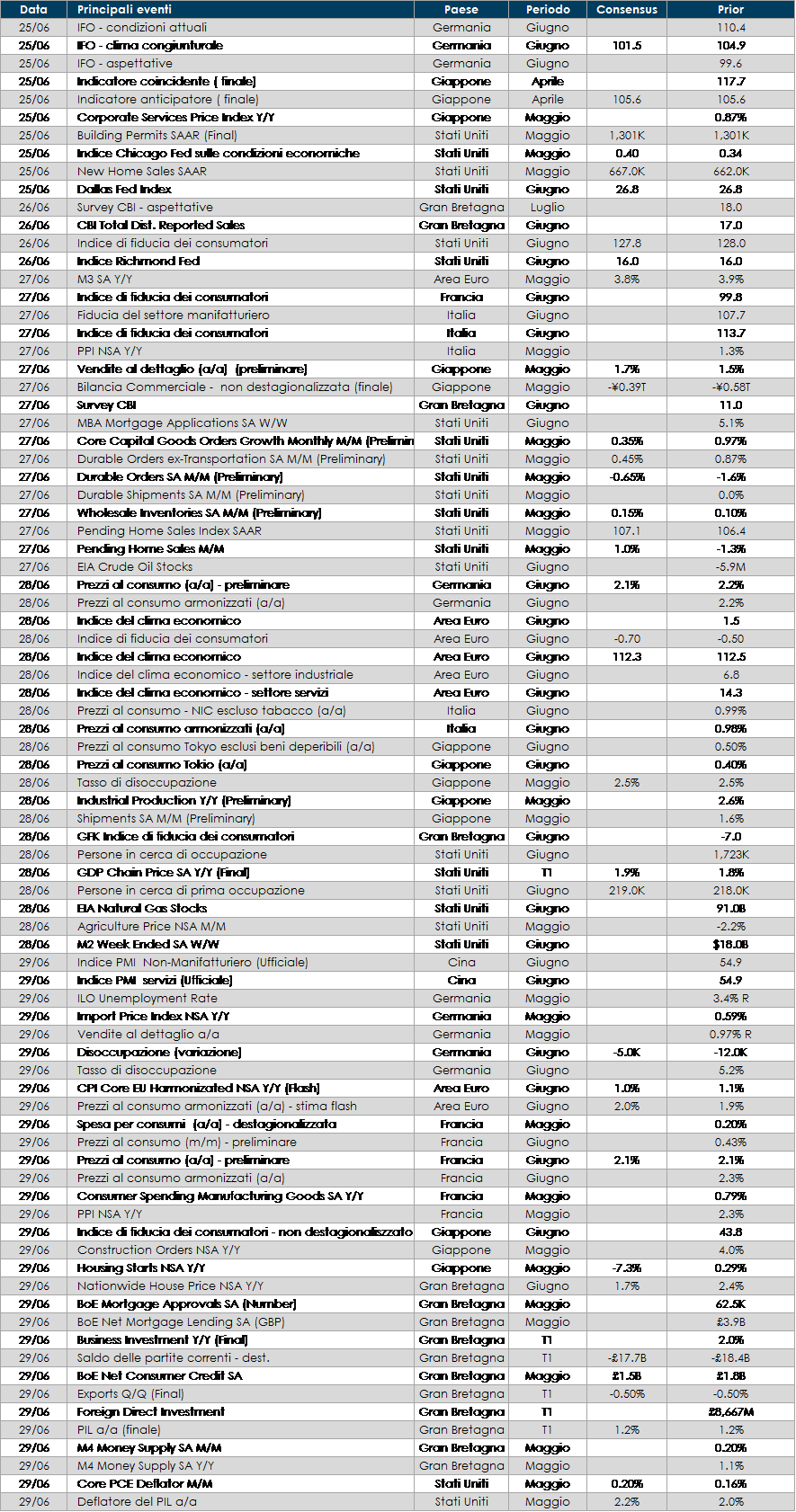

LA PROSSIMA SETTIMANA: quali dati?

- Europa: nell’Area Euro l’attenzione sarà rivolta alle indagini di fiducia economica e sulle stime di inflazione di giugno.

- Stati Uniti: numerosi dati in uscita in settimana (La fiducia dei consumatori a giugno, vendite di case nuove, gli ordini di beni durevoli al netto dei trasporti, la spesa e il reddito personali di maggio) che non dovrebbero modificare il quadro di crescita solida in T2

- Asia: indice di fiducia dei consumatori in Giappone

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.