La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: una trade war non produce vincitori

- L’analisi dei precedenti storici e la teoria economica ci dice che nessuno vince una trade war

- L’amministrazione statunitense sta cercando di massimizzare il proprio tornaconto elettorale

- Dati gli elevati costi per l’intera economia globale riteniamo che sia improbabile che i paesi coinvolti lascino instaurare una guerra commerciale.

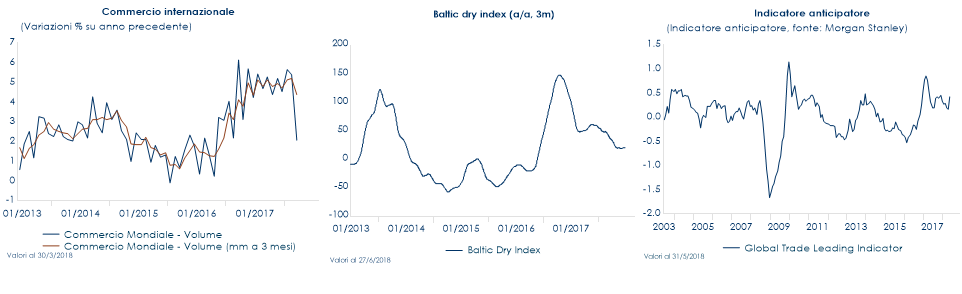

Dopo qualche settimana di pace apparente, l’amministrazione Trump è tornata a minacciare nuove misure protezionistiche, che, se implementate, potrebbero gravare sul commercio internazionale e sulla crescita economica globale. Da inizio anno (ossia da quando si è iniziato a discutere di una possibile guerra commerciale), il commercio internazionale è rallentato, mentre l’indice Baltic Dry, un buon indicatore anticipatore, che tiene traccia dei costi di spedizione delle merci via mare, sta mostrando che il rallentamento è ancora in corso.

Qual è la probabilità di una trade war? A nostro avviso, la sua probabilità è moderata. L’analisi dei precedenti storici e i modelli di equilibrio economico generale suggeriscono che i costi di una guerra commerciale sono elevati per l’economia mondiale e non comportano vantaggi duraturi per l’economia che impone le tariffe. Tralasciando le cosiddette “Smoot-Hawley tariff” del 1930, le misure protezionistiche storicamente implementate possono essere ricondotti a tre episodi (il cosiddetto “Nixon shock” del 1971, le restrizioni volontarie di Reagan, le tariffe sull’acciaio di Bush imposte nel 2002). Nel 1971 l’amministrazione statunitense sostenne che Giappone e Germania stessero mantenendo artificiosamente basso il tasso di cambio delle proprie valute, per garantire un vantaggio alle proprie industrie esportatrici. La Germania trattò, a causa della sua dipendenza politica dagli Stati Uniti, mentre il governo giapponese si dimostrò intransigente. I tentativi di convincere i giapponesi dei vantaggi di un’apertura dei mercati e della concorrenza leale non approdarono a nulla, così il presidente Nixon impose una tariffa del 10% sulle importazioni di prodotti alimentari in Giappone. Contemporaneamente, congelò i salari e i prezzi, pose fine alla rete degli accordi swap fra la Federal Reserve e le altre banche centrali e limitò le transazioni in oro, determinando una svalutazione del dollaro. Nessuna di queste misure servì a ripristinare i tassi di crescita dell’economia statunitense o a intaccare i surplus dei concorrenti dell’America. Le conseguenze furono un marcato aumento dell’inflazione, il rallentamento dell’economia e la svalutazione del dollaro. Negli anni ottanta l’amministrazione Reagan, costrinse il Giappone ad adottare le cosiddette «restrizioni volontarie all’esportazione» sulle auto esportate negli Stati Uniti. Seguirono altre mosse, contro le esportazioni di acciaio, tessuti e abbigliamento. Queste limitazioni volontarie all’export furono amministrate direttamente dal Giappone, consentendo così alle società giapponesi di concordare aumenti dei prezzi all’esportazione sul mercato statunitense. Le restrizioni volontarie avvantaggiarono l’industria giapponese in termini di maggiori profitti, e non gli Stati Uniti. Da allora le restrizioni volontarie alle esportazioni sono state definite illegali. Nel marzo del 2002, a tutela delle aziende siderurgiche americane, l’amministrazione Bush impose tariffe sull’acciaio fino al 30% (poi rimosse nel dicembre 2003). Teoricamente le tariffe sarebbero dovute durare 3 anni, ma furono dichiarate illegali dal WTO, aprendo la strada a ritorsioni da parte dei paesi europei, asiatici e sudamericani. La Ue minacciò come ritorsione sanzioni su un vasto pacchetto di esportazioni americane, dal tessile agli agrumi. Il Giappone, a sua volta, minacciò tariffe sulle esportazioni Usa. Questo provvedimento dell’amministrazione Bush ebbe effetti negativi sull’economia degli Stati Uniti, aumentando i costi nelle industrie che utilizzavano l’acciaio, come quelle automobilistiche dove il costo sui posti di lavoro fu superiore ai vantaggi sulla filiera dell’acciaio e non frenarono in modo significativo le importazioni di acciaio, che rimasero su un trend di crescita storicamente elevata. Inoltre, spinsero al rialzo i prezzi dei produttori americani, determinando un ampio gap di competitività con quelli esteri e crearono un effetto distorsivo sui prezzi domestici, incentivando gli investimenti in grandi acciaierie, la maggior parte delle quali è successivamente fallita. Al contrario, le fabbriche di piccole dimensioni superarono superato la crisi del settore grazie a costi fissi molto più contenuti. La teoria economica ha il vantaggio di fornirci un’analisi dei canali di trasmissione degli shock derivanti dalle politiche protezionistiche. In uno scenario in cui gli Stati Uniti aumentassero notevolmente i dazi sulle merci importate da tutti i partner commerciali, che a loro volta rispondessero in maniera simmetrica, il risultato per l’economia mondiale sarebbe negativo: il commercio e l’attività economica globale rallenterebbe. L’aumento generalizzato dei dazi a livello mondiale porterebbe a prezzi all’importazione più alti, che farebbero salire i costi di produzione delle aziende, riducendo il potere d’acquisto delle famiglie, in particolare nel caso in cui prodotti locali e i beni importati non possano essere facilmente sostituiti gli uni con gli altri. Gli effetti si farebbero sentire su consumi, investimenti e occupazione, mentre un inasprimento delle tensioni commerciali alimenterebbe l’incertezza economica, danneggiando la fiducia degli operatori, portando i consumatori a ritardare le spese e le imprese a posporre gli investimenti. A fronte della maggior incertezza, gli investitori finanziari ridurrebbero la loro esposizione azionaria e l’offerta di credito, richiedendo un maggiore compenso per il rischio. Inoltre, per gli stretti legami finanziari esistenti, l’accresciuta incertezza potrebbe propagarsi in modo ancor più ampio, aumentando la volatilità nei mercati finanziari mondiali. Nel lungo termine, riducendo la crescita della produttività, la transizione verso un regime maggiormente protezionistico potrebbe anche influenzare negativamente la crescita del prodotto potenziale. L’integrazione dei sistemi produttivi e delle catene di produzione complica ulteriormente lo scenario. La Conferenza delle Nazioni Unite sul commercio e lo sviluppo stima che il 70%-80% dei flussi commerciali mondiali abbia luogo oggi con almeno una controparte costituita da una impresa multinazionale e, dunque, coinvolta in una catena globale del valore. Molto più che in passato, una politica protezionistica rischia di generare un aumento dei costi interni su una gamma più ampia di prodotti interessati indirettamente. Inoltre, nel nuovo contesto delle catene globali del valore, per un’impresa è relativamente più semplice aggirare eventuali dazi, spostando la produzione in altri impianti già operativi in altri paesi. Nel breve periodo, la presenza di un elevato numero di beni intermedi importati consente di concentrare su questi le eventuali tariffe, posponendo nel tempo l’effetto sui beni finali e, dunque, sui consumatori/elettori. Di contro, però, nel medio periodo una politica protezionistica rischia di creare effetti negativi maggiori rispetto al passato per l’economia che la mette in atto, sia per il maggior numero di prodotti che prima o poi potrebbero aumentare di costo, sia per il più alto rischio di delocalizzazione dell’attività. Il nostro scenario di base è che l’amministrazione statunitense stia praticando una tattica di contrattazione, cercando di estrarre il massimo tornaconto elettorale dalla trattativa e dati gli elevati costi per l’intera economia globale sia improbabile che i paesi coinvolti lascino instaurare una guerra commerciale a tutto campo e piuttosto cercheranno di preservare ciò che resta del sistema commerciale basato su regole condivise.

Qual è la probabilità di una trade war? A nostro avviso, la sua probabilità è moderata. L’analisi dei precedenti storici e i modelli di equilibrio economico generale suggeriscono che i costi di una guerra commerciale sono elevati per l’economia mondiale e non comportano vantaggi duraturi per l’economia che impone le tariffe. Tralasciando le cosiddette “Smoot-Hawley tariff” del 1930, le misure protezionistiche storicamente implementate possono essere ricondotti a tre episodi (il cosiddetto “Nixon shock” del 1971, le restrizioni volontarie di Reagan, le tariffe sull’acciaio di Bush imposte nel 2002). Nel 1971 l’amministrazione statunitense sostenne che Giappone e Germania stessero mantenendo artificiosamente basso il tasso di cambio delle proprie valute, per garantire un vantaggio alle proprie industrie esportatrici. La Germania trattò, a causa della sua dipendenza politica dagli Stati Uniti, mentre il governo giapponese si dimostrò intransigente. I tentativi di convincere i giapponesi dei vantaggi di un’apertura dei mercati e della concorrenza leale non approdarono a nulla, così il presidente Nixon impose una tariffa del 10% sulle importazioni di prodotti alimentari in Giappone. Contemporaneamente, congelò i salari e i prezzi, pose fine alla rete degli accordi swap fra la Federal Reserve e le altre banche centrali e limitò le transazioni in oro, determinando una svalutazione del dollaro. Nessuna di queste misure servì a ripristinare i tassi di crescita dell’economia statunitense o a intaccare i surplus dei concorrenti dell’America. Le conseguenze furono un marcato aumento dell’inflazione, il rallentamento dell’economia e la svalutazione del dollaro. Negli anni ottanta l’amministrazione Reagan, costrinse il Giappone ad adottare le cosiddette «restrizioni volontarie all’esportazione» sulle auto esportate negli Stati Uniti. Seguirono altre mosse, contro le esportazioni di acciaio, tessuti e abbigliamento. Queste limitazioni volontarie all’export furono amministrate direttamente dal Giappone, consentendo così alle società giapponesi di concordare aumenti dei prezzi all’esportazione sul mercato statunitense. Le restrizioni volontarie avvantaggiarono l’industria giapponese in termini di maggiori profitti, e non gli Stati Uniti. Da allora le restrizioni volontarie alle esportazioni sono state definite illegali. Nel marzo del 2002, a tutela delle aziende siderurgiche americane, l’amministrazione Bush impose tariffe sull’acciaio fino al 30% (poi rimosse nel dicembre 2003). Teoricamente le tariffe sarebbero dovute durare 3 anni, ma furono dichiarate illegali dal WTO, aprendo la strada a ritorsioni da parte dei paesi europei, asiatici e sudamericani. La Ue minacciò come ritorsione sanzioni su un vasto pacchetto di esportazioni americane, dal tessile agli agrumi. Il Giappone, a sua volta, minacciò tariffe sulle esportazioni Usa. Questo provvedimento dell’amministrazione Bush ebbe effetti negativi sull’economia degli Stati Uniti, aumentando i costi nelle industrie che utilizzavano l’acciaio, come quelle automobilistiche dove il costo sui posti di lavoro fu superiore ai vantaggi sulla filiera dell’acciaio e non frenarono in modo significativo le importazioni di acciaio, che rimasero su un trend di crescita storicamente elevata. Inoltre, spinsero al rialzo i prezzi dei produttori americani, determinando un ampio gap di competitività con quelli esteri e crearono un effetto distorsivo sui prezzi domestici, incentivando gli investimenti in grandi acciaierie, la maggior parte delle quali è successivamente fallita. Al contrario, le fabbriche di piccole dimensioni superarono superato la crisi del settore grazie a costi fissi molto più contenuti. La teoria economica ha il vantaggio di fornirci un’analisi dei canali di trasmissione degli shock derivanti dalle politiche protezionistiche. In uno scenario in cui gli Stati Uniti aumentassero notevolmente i dazi sulle merci importate da tutti i partner commerciali, che a loro volta rispondessero in maniera simmetrica, il risultato per l’economia mondiale sarebbe negativo: il commercio e l’attività economica globale rallenterebbe. L’aumento generalizzato dei dazi a livello mondiale porterebbe a prezzi all’importazione più alti, che farebbero salire i costi di produzione delle aziende, riducendo il potere d’acquisto delle famiglie, in particolare nel caso in cui prodotti locali e i beni importati non possano essere facilmente sostituiti gli uni con gli altri. Gli effetti si farebbero sentire su consumi, investimenti e occupazione, mentre un inasprimento delle tensioni commerciali alimenterebbe l’incertezza economica, danneggiando la fiducia degli operatori, portando i consumatori a ritardare le spese e le imprese a posporre gli investimenti. A fronte della maggior incertezza, gli investitori finanziari ridurrebbero la loro esposizione azionaria e l’offerta di credito, richiedendo un maggiore compenso per il rischio. Inoltre, per gli stretti legami finanziari esistenti, l’accresciuta incertezza potrebbe propagarsi in modo ancor più ampio, aumentando la volatilità nei mercati finanziari mondiali. Nel lungo termine, riducendo la crescita della produttività, la transizione verso un regime maggiormente protezionistico potrebbe anche influenzare negativamente la crescita del prodotto potenziale. L’integrazione dei sistemi produttivi e delle catene di produzione complica ulteriormente lo scenario. La Conferenza delle Nazioni Unite sul commercio e lo sviluppo stima che il 70%-80% dei flussi commerciali mondiali abbia luogo oggi con almeno una controparte costituita da una impresa multinazionale e, dunque, coinvolta in una catena globale del valore. Molto più che in passato, una politica protezionistica rischia di generare un aumento dei costi interni su una gamma più ampia di prodotti interessati indirettamente. Inoltre, nel nuovo contesto delle catene globali del valore, per un’impresa è relativamente più semplice aggirare eventuali dazi, spostando la produzione in altri impianti già operativi in altri paesi. Nel breve periodo, la presenza di un elevato numero di beni intermedi importati consente di concentrare su questi le eventuali tariffe, posponendo nel tempo l’effetto sui beni finali e, dunque, sui consumatori/elettori. Di contro, però, nel medio periodo una politica protezionistica rischia di creare effetti negativi maggiori rispetto al passato per l’economia che la mette in atto, sia per il maggior numero di prodotti che prima o poi potrebbero aumentare di costo, sia per il più alto rischio di delocalizzazione dell’attività. Il nostro scenario di base è che l’amministrazione statunitense stia praticando una tattica di contrattazione, cercando di estrarre il massimo tornaconto elettorale dalla trattativa e dati gli elevati costi per l’intera economia globale sia improbabile che i paesi coinvolti lascino instaurare una guerra commerciale a tutto campo e piuttosto cercheranno di preservare ciò che resta del sistema commerciale basato su regole condivise.