EUROPA: il manifatturiero nell’Area Euro è cresciuto al ritmo più debole degli ultimi due anniA settembre la seconda stima del PMI manifatturiero di settembre rivede al ribasso l’indice di un decimo a 53,2 dal 54,6 di agosto. Le preoccupazioni geopolitiche e quelle legate al protezionismo commerciale globale sono identificate come i principali fattori alla base del deterioramento della fiducia. L’indice PMI relativo ai servizi a settembre è rimasto invariato rispetto alla stima preliminare (54,7) ed è leggermente calato rispetto dal dato precedente (54,4), lasciando l’indice composito al minimo di quattro mesi a 54,1 (stima preliminare 54,2, valore precedente 54,5). A sorpresa, il tasso di disoccupazione è calato a 8,1% da un precedente 8,2%, in larga misura dovuti al calo della disoccupazione in Italia. In Germania, gli ordini all’industria in agosto si sono attestati a + 2,0% m/m, al di sopra delle attese (consenso: 0,6%, valore precedente 0,9%) dopo due mesi di cali sostenuti. Si rileva che il rialzo è dovuto alla componente estera: gli ordini domestici sono in calo di -2,9% m/m, mentre quelli esteri rimbalzano di +5,8% m/m, dopo ampie contrazioni a luglio e giugno. Nel Regno Unito l’indice PMI dei servizi si è attestato a 53.9 (consenso 54,0 e precedente 54,3), sulla scia della creazione di posti di lavoro al massimo di sette mesi e il forte aumento dei costi di produzione guidati dal prezzi del carburante. Con i servizi che rappresentano l’80% dell’economia UK, Markit prevede una crescita del PIL del terzo trimestre di circa lo 0.4%.

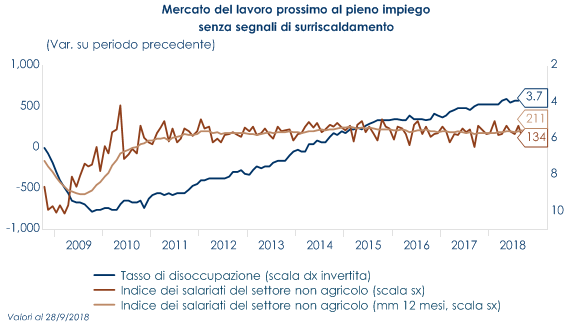

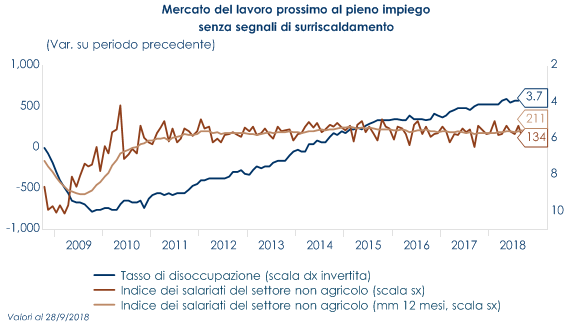

USA: L’employment report conferma un mercato del lavoro prossimo al pieno impiego, senza segni di surriscaldamento

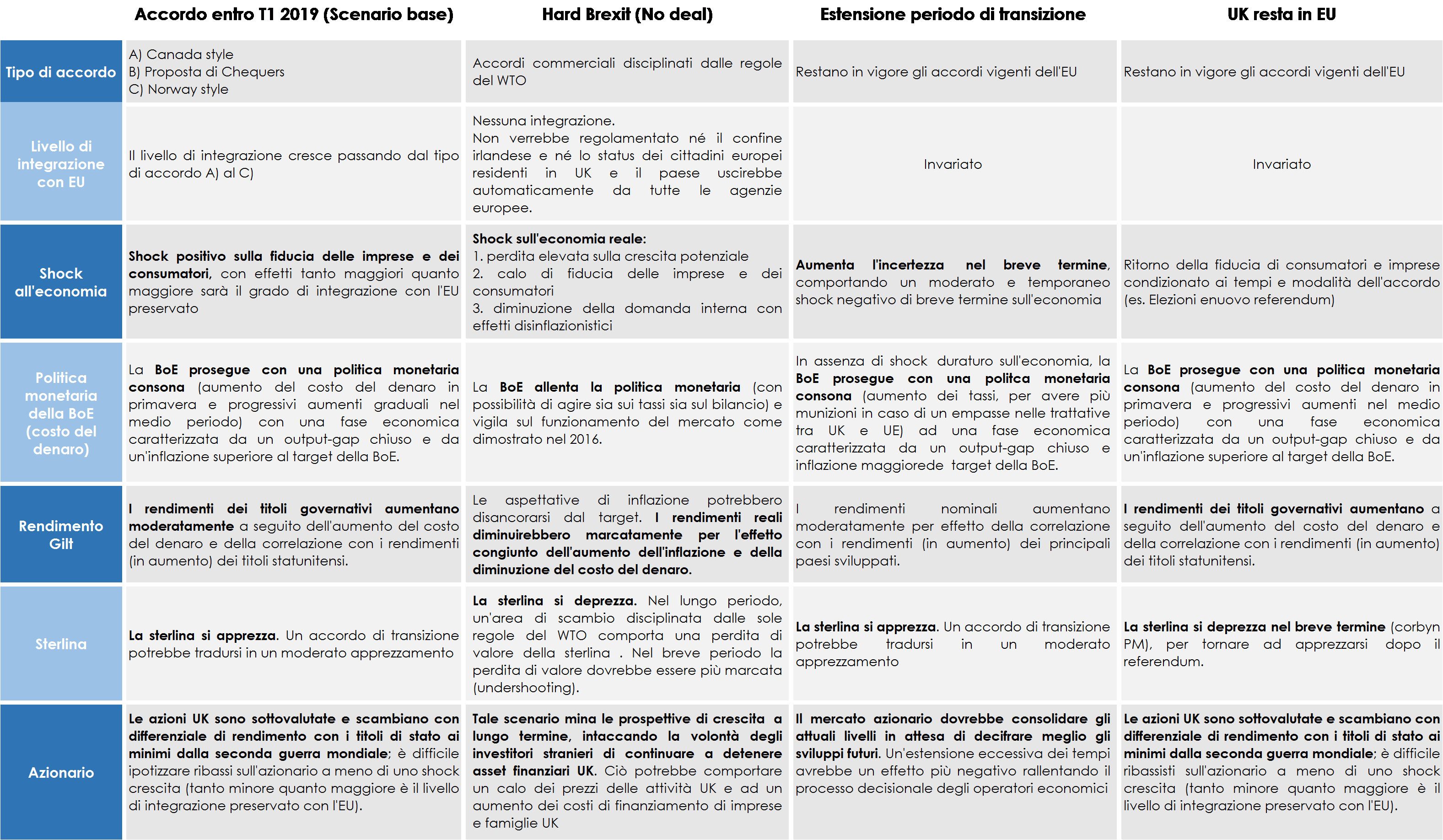

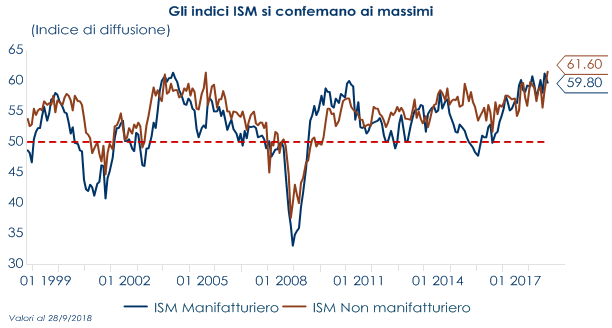

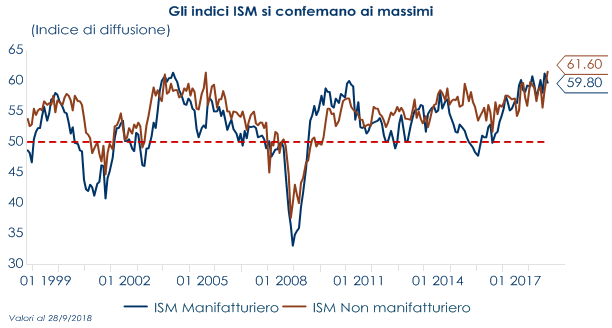

L’indice ISM manifatturiero settembre si è attestato a 59.8 (consenso: 60.3, valore precedente: 61.3), confermando la solidità del settore. La scomposizione per componenti è positiva: in aumento le componenti di produzione (63.9 da 63.3), occupazione (58,8 da 58.5), ordini esteri (56 da 55.2), e correzioni di nuovi ordini (a 61.8 da 65.1, sempre su un livello elevato) e prezzi pagati (a 66.9 da 72.1). Nell’ultimo anno i livelli dell’ISM si sono mantenuti intorno ai massimi dal 2004 (il picco della serie si era visto nel 1983). Le misure protezionistiche implementate da Trump sono ancora citate in modo prominente nei commenti degli intervistati, che riportano che i dazi incidono sulla redditività e sulle opportunità di esportazione. Questo mese la buona performance del settore manifatturiero si è riflessa anche nell’indice PMI manifatturiero di settembre che si è attestato a 55.6 (consenso 55.6, valore precedente 54.7). L’indice ISM non manifatturiero a settembre l’ISM è arrivato a 61.6 (consenso: 58,0, valore precedente 58.5). Anche nel caso dell’indice non manifatturiero la composizione è positiva, con aumenti diffusi: l’indice di occupazione è salito bruscamente a 62.4 da 56.7, mentre la produzione è salita a 65.2 da 60.7, gli ordini a 61.6 da 60.4. Le principali preoccupazioni degli intervistati riguardano l’esaurimento di capacità produttiva e l’incertezza sul commercio internazionale.

|  |

I nuovi sussidi di disoccupazione nella settimana conclusa il 29 settembre correggono a 207 mila da 215 mila della settimana precedente restando all’interno dell’intervallo ristretto degli ultimi due mesi, sui minimi da fine anni ’60 e confermando il continuo miglioramento del mercato del lavoro. Positivo anche il report sul mercato del lavoro di settembre, anche se a settembre ci sono diverse dati che si allontanano dall’andamento medio dell’ultimo anno, influenzati dagli effetti negativi dell’uragano Florence. Gli occupati non agricoli sono previsti in rialzo di 134 mila, dopo 270 mila di agosto, rivisto da 201. Il tasso di disoccupazione cala a 3.7% da 3,9%. Il tasso di partecipazione è stabile a 62,7%. I salari orari confermano l’accelerazione recente, con +2.8% a/a (+0.3% m/m). Le imprese riportano ora difficoltà a reperire manodopera specializzata, ma anche non specializzata. Di conseguenza, si diffondono aumenti salariali anche per posizioni meno qualificate e più numerose sul totale degli occupati, rilevanti per il trend dei salari orari.

ASIA: l’indice PMI conferma la debolezza dell’economia cinese

In Cina l’indice PMI manifatturiero a settembre è sceso a 50,8 (consenso 51,2 consenso, valore precedente 51,3 di agosto), guidato dalla componente degli ordini all’esportazione, nuovamente in contrazione. Anche la crescita dei nuovi ordini e della produzione è rallentata. Il PMI manifatturiero di Caixin ha mostrato un risultato simile, scendendo a 50,0 dal 50,6 di agosto (consenso: 50,5). I nuovi ordini di esportazione si sono contratti al tasso più rapido da febbraio 2016. In Giappone, l’indagine della BoJ Tankan ha mostrato che la fiducia tra i grandi produttori è sceso a +19, (consenso: +22, valore precedente di giugno +21), segnando la terza decelerazione trimestrale. I maggiori costi energetici e delle materie prime hanno pesato sula fiducia, insieme alle frizioni commerciali globali. I piani di investimento in conto capitale tra le grandi aziende sono leggermente cambiati rispetto a giugno (sebbene leggermente più deboli rispetto al consenso). I salari nominali sono saliti dello 0,9% a/a in agosto (consenso: 1,3%, valore precedente: 1,6%), guardando alla scomposizione si vede che la crescita più lenta degli utili degli straordinari e il forte calo dei pagamenti speciali hanno compensato la ripresa dei salari programmati. Infatti, i salari programmati part-time hanno accelerato al ritmo più veloce da giugno dell’anno scorso. I salari reali aggregati sono scesi dello 0,6% (consenso 0,0%) segnando il primo calo da aprile. Il PMI dei servizi è sceso a 50,2 a settembre dal 51,5 del mese precedente, segnando il livello più basso in due anni. Poiché il PMI manifatturiero è rimasto invariato, l’indice composito è sceso a 50,7 da 52,0.

| PERFORMANCE DEI MERCATI | |

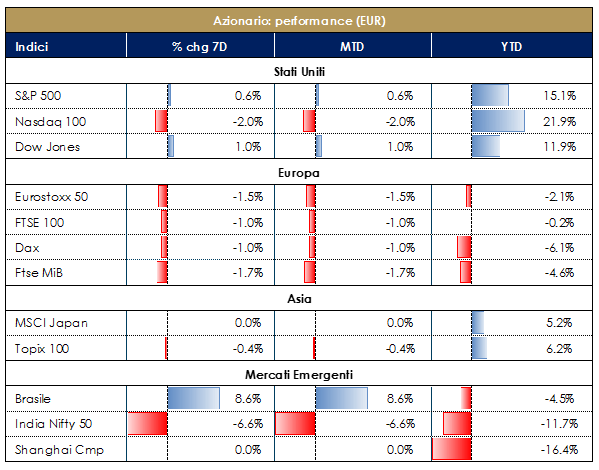

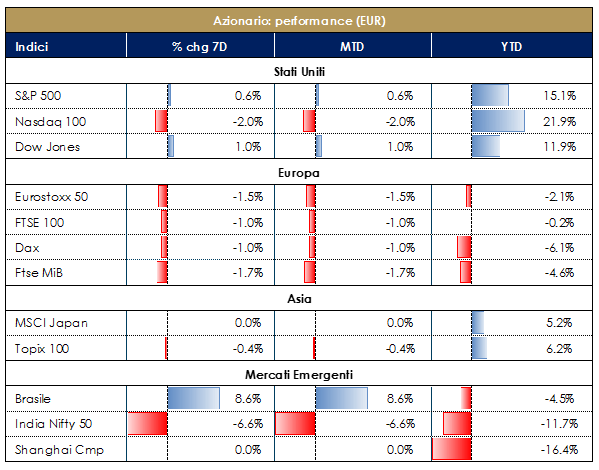

| MERCATI AZIONARI Settimana negativa per il FTSEMIB, che ha trascinato al ribasso le altre borse europee sulla scia delle preoccupazioni inerenti la pubblicazione del documento economico-finanziario per i prossimi 3 anni presentato dal Governo italiano. Wall Street chiude invece una settimana di andamenti altalenanti; da un lato, è sostenuta dal rinnovo del trattato Nafta, dall’altro pesano i ribassi dei titoli tecnologici e le parole del presidente della Fed, J. Powell, che ha dichiarato che l’attuale regime dei tassi di interesse resta accomodante, ma che la politica monetaria si sta muovendo verso una posizione neutrale. In Asia, le borse cinesi continentali sono rimaste chiuse per festività tutta la settimana; il Giappone contiene le perdite grazie alla forza del dollaro, mentre Hong Kong è in rosso, appesantita dal tema dazi e dai dati sul manifatturiero cinese. |  |

| VIEW STRATEGICA I fondamentali macroeconomici sono solidi, le condizioni finanziarei ancora accomodanti e lLa crescita degli utili favorevole. Restiamo positivi sul comporta azionario, anche se tatticamente, alla luce dell’accentuarsi di fattori di rischio, legati alle minacce di protezionismo US e all’aumento dell’incertezza politica in Europa, riteniamo opportuno ridurre marginalmente l’esposizione azionaria a favore di attivi denominati in USD. |

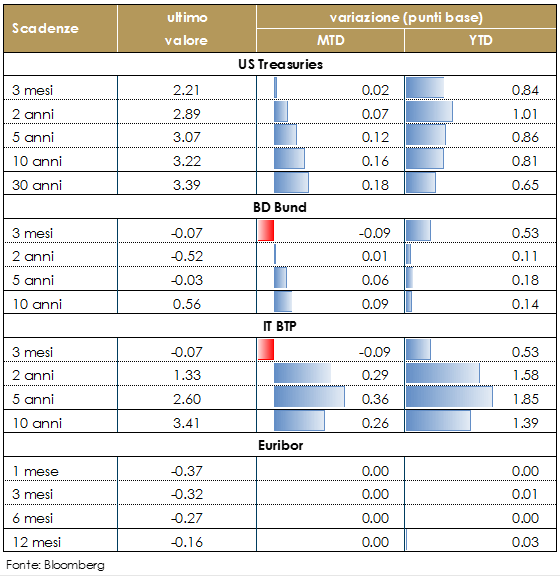

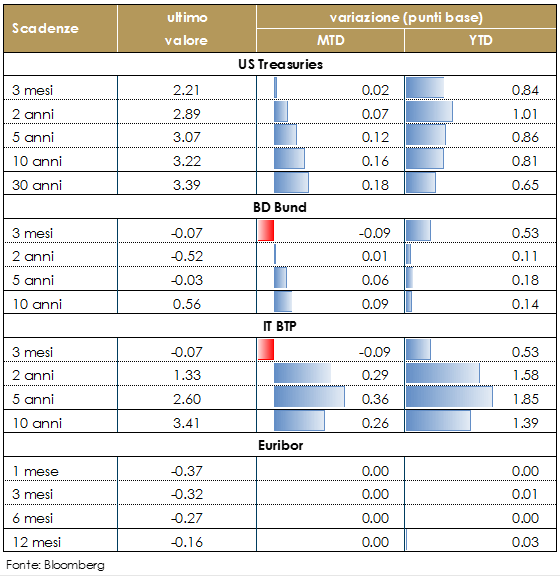

| MERCATI DEI TITOLI DI STATO La pubblicazione della Nota di Aggiornamento al DEF (NADEF) e la connessa relazione al Parlamento, rilasciate ieri sera dal Governo Italiano sono rimaste al centro dell’attenzione dei mercati obbligazionari nell’Area Euro, alimentando un marcato atteggiamento di risk-off. Nel tentativo di eliminare le perplessità dei mercati e accogliere i suggerimenti critici provenienti dalle Istituzioni Europee il rapporto deficit/PIL programmatico sarebbe 2.4% nel 2019 per scendere poi al 2.1% nel 2020 e 1.8% nel 2021. La crescita programmatica sarebbe relativamente alta rispetto alle previsioni di consenso (che vede invece la crescita dell’Italia attorno all’1% nei prossimi due anni) e pari all’1.5% per il 2019, all’1.6% per il 2020 e 1.4% per il 202. Questa crescita dovrebbe essere supportata dall’entrata in vigore delle riforma, che consentirebbe un aumento dell’occupazione e della capacità di spesa, nonché un aumento degli investimenti. Il rapporto debito/Pil dovrebbe seguire la traiettoria del 130.9% nel 2019, 130% nel 2020 e 126.5% nel 2021. Un altro forte dubbio riguarda le coperture in quanto i numeri della manovra del governo (21.5 miliardi per le nuove misure +12.4 miliardi per sterilizzare l’aumento dell’Iva) non riescono, a nostro avviso, ad essere totalmente coperti da un deficit/Pil al 2.4%. Le preoccupazioni e l’incertezza politica hanno riportato il differenziale di rendimento BTP–BUND a 10 anni ai massimi dal 2014. Elemento positivo da sottolineare che a differenza di quanto era avvenuto a fine maggio, quando il sell-off era stato trainato dal 2 anni, questa volta il movimento sembra più concentrato sulla parte centrale della struttura a termine dei tassi (5 anni), segno che il mercato sia più preoccupato dalla sostenibilità dell’indebitamento italiano che da un rischio di ridenominazione. Dall’altro lato dell’Atlantico, il sell-off sui mercati obbligazionari ha portato il rendimento dei decennali US sopra al 3.2% (massimo dal 2011) sulla scia dei dati macroeconomici, che continuano a mandare segnali di solidità del ciclo economico. Questo scenario è stato confermato anche dalle parole del Presidente Powell, che ha affermato che l’economia è in “un insieme di circostanze economiche notevolmente positive” e “non c’è ragione per pensare che questo ciclo non possa continuare ancora per molto tempo, effettivamente per un tempo indefinito”. A suo avviso non è in vista una recessione né l’anno prossimo né nel 2020. Sull’inflazione, Powell ha ribadito che è probabile un rialzo dell’inflazione a fronte di un ulteriore riduzione della disoccupazione. Il Presidente della Fed ha indicato che il sentiero attuale mira a raggiungere un livello dei tassi che non freni né spinga la crescita, ma per ora ritiene i tassi ancora accomodanti, anche se, alla fine, i tassi potranno “andare al di là della neutralità”. |  |

| VIEW STRATEGICA Ci aspettiamo una maggior pressione al rialzo sui tassi di interesse globali. Da un lato la Fed continuerà con una stretta monetaria graduale, dall’altro il QE su scala globale dovrebbe toccare i livelli massimi durante il 2018: gli acquisti di titoli da parte della BoJ e della BCE compenseranno in parte la stretta monetaria della Fed e continueranno a pesare sul term premium globale. Queste dinamiche dovrebbero limitare, ma non escludere, l’ascesa dei tassi di interesse a lungo termine. Inoltre negli Stati Uniti la riforma fiscale aumenterà il deficit US, causando un aumento del segmento a lungo termine della struttura a termine. Riteniamo prematuro modificare la view strategica negativa sul comparto governativo italiano alla luce dell’incertezza sul futuro operato dell’esecutivo ed in particolare senza elementi chiari sulla Nota di aggiornamento al DEF. Le imminenti scadenze politiche potrebbero continuare a creare opportunità tattiche, in particolare sulla parte a breve |

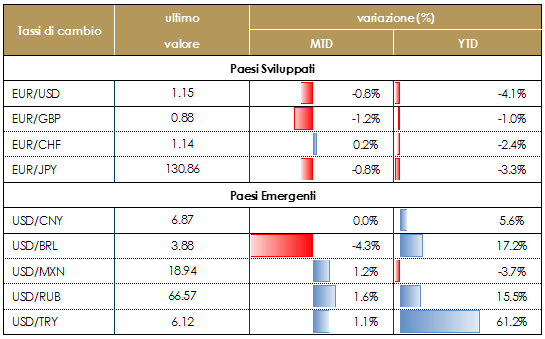

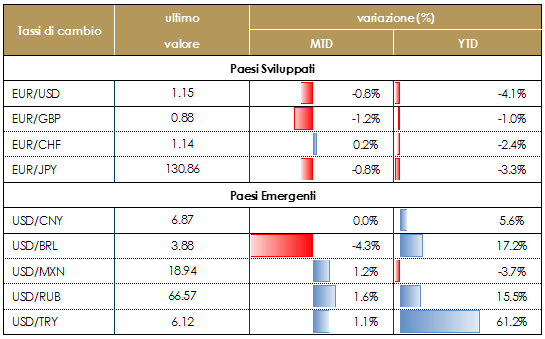

| TASSI DI CAMBIO La congiuntura economica è favorevole al dollaro: l’economia americana è solida, i rendimenti dei titoli di stato US stanno aumentando, mentre nell’Area Euro si continua a prezzare il primo rialzo del costo del denaro non prima di fine 2019. Questa settimana l’incertezza legata alla pubblicazione della Nota di Aggiornamento al DEF ha pesato sulla valuta comune ed avvantaggiato il dollaro. La sterlina è stata sostenuta da una nuova positività rispetto agli accordi per la Brexit. Secondo un rapporto Reuters, i negoziatori europei per la Brexit hanno riferito un esito favorevole degli accordi sui confini commerciali con l’Unione Europea. |  |

| VIEW STRATEGICA Riteniamo che le dinamiche commerciali e la rimodulazione delle attese future da parte della Fed guideranno il rafforzamento del dollaro fino alla fine dell’anno. La normalizzazione della politica monetaria si sta muovendo a ritmi diversi tra le banche centrali e i mercati hanno rimodulato le aspettative di politica monetaria. La Fed procede il suo percorso di rialzo del costo del denaro muovendosi verso la neutralità, mentre la BCE manterrà i tassi invariati fino all’estate 2019, terminando gli acquisti netti da dicembre dell’anno in corso e la Banca del Giappone ha lasciato la sua politica invariata ma ha rivisto al ribasso le stime sull’inflazione. Si è, dunque, ampliata la divergenza delle politiche monetarie. |

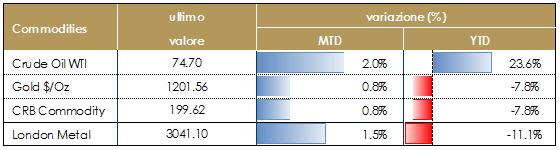

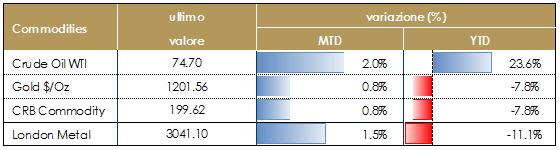

| MATERIE PRIME Il prezzo del petrolio resta vicino ai massimi degli ultimi quattro anni, registrato mercoledì, archiviando la quarta settimana consecutiva in rialzo, guidato dalle attese di possibili tensioni conseguenti all’inizio delle sanzioni statunitensi nei confronti dell’Iran, nonostante l’annuncio della disponibilità di Russia e Arabia Saudita nell’aumentare la propria produzione. |  |

| VIEW STRATEGICA Ciclo economico solido e tensioni politiche nei paesi produttori suggeriscono un ulteriore consolidamento del recente trend positivo per il prezzo del petrolio. |

|

|

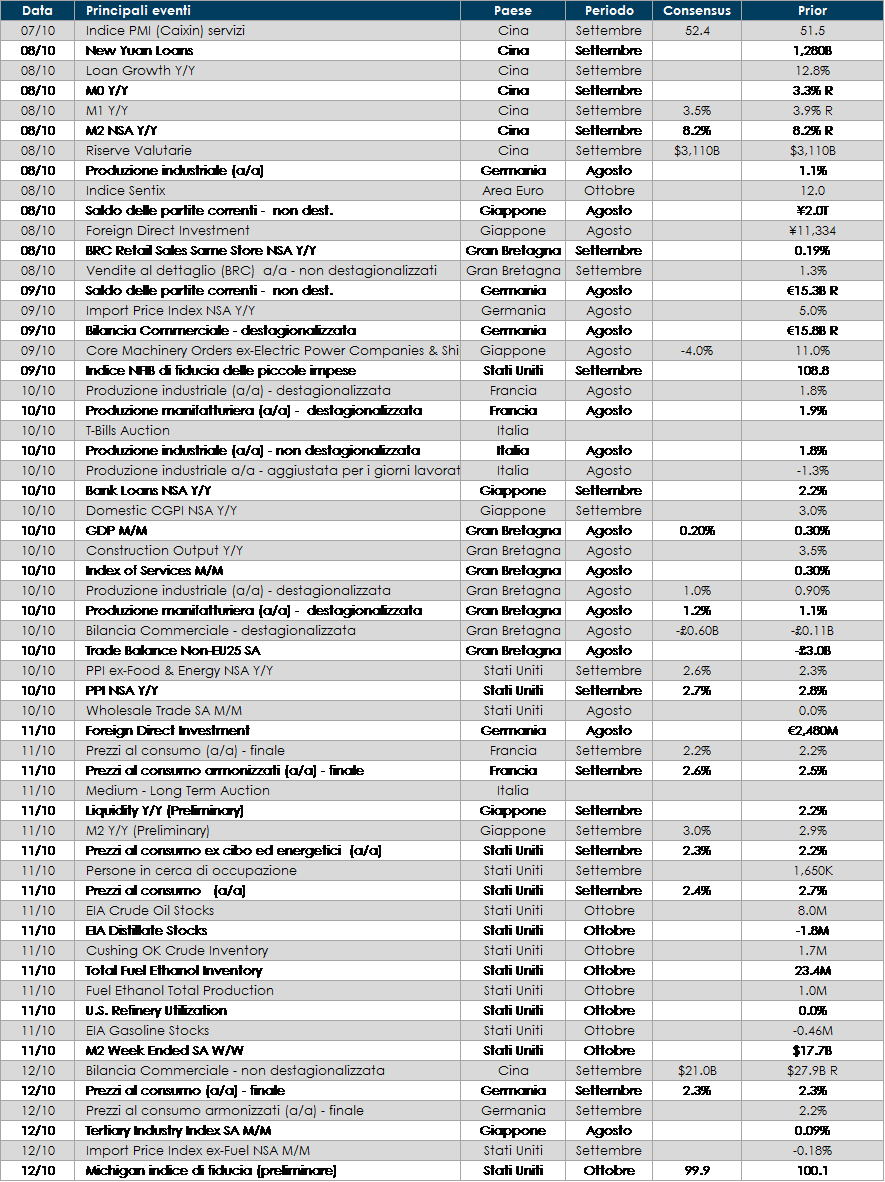

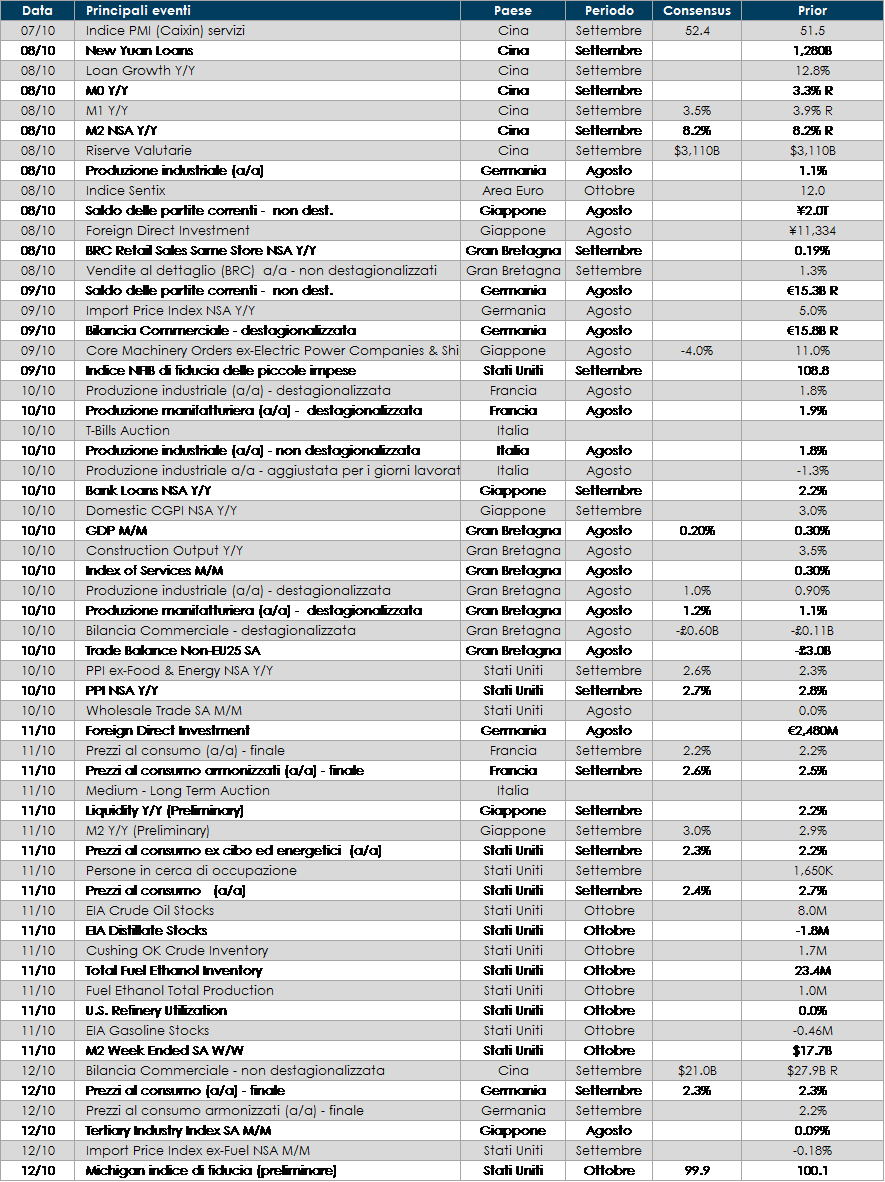

LA PROSSIMA SETTIMANA: quali dati?

- Europa: saranno pubblicati i dati di produzione industriale di agosto per l’intera Area, mentre saranno pubblicate le stime definitive dell’inflazione in Germani e Francia.

- Stati Uniti: I dati in uscita negli Stati Uniti riguarderanno i prezzi di settembre. Inoltre, continuerà il flusso di discorsi dalla Fed, con un’agenda fitta di interventi da parte di presidenti regionali.

- Asia: in Cina saranno pubblicati i dati sulle riserve valutarie e sulla bilancia commerciale.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.