La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.

Andamento dei mercati

Europa

Ancora una settimana di estrema volatilità per i listini europei, che crollano nelle giornate di martedì e mercoledì in seguito a dati macro, inferiori alle attese, per la crescita cinese e agli ulteriori ribassi dei prezzi del petrolio e delle commodities. In particolare su Milano, nelle sedute centrali della settimana, i titoli bancari trascinano giù i listini, con Mps e Carige continuamente sospese per asta di volatilità al ribasso. Giovedì, tra le speculazioni dovute agli interventi della Consob e le dichiarazioni di vari esponenti del mondo politico e finanziario, le banche italiane mettono, invece, a segno in borsa notevoli guadagni; le banche senese e genovese finiscono per essere nuovamente sospese per volatilità, ma in segno opposto. In un’intervista al Sole di mercoledì, il premier Renzi ha dichiarato come la recente ondata di ribassi, che ha colpito i titoli bancari, preoccupi il governo e segnali una manovra su alcune banche, ma ha ribadito come il sistema resti comunque solido. In particolare, su Montepaschi, Renzi aveva sottolineato come il valore particolarmente a sconto di Mps potrebbe facilitare l’acquisizione della banca senese, le cui sorti saranno decise dal mercato. La ripresa dei listini è stata, inoltre, supportata a livello europeo dalle parole di Mario Draghi, dopo il meeting di politica economica della BCE, per il quale il mercato non si aspettava nuove iniziative concrete dopo il taglio dei tassi sui depositi overnight e l’allungamento del QE deciso appena lo scorso dicembre. In realtà, alla luce di un’inflazione più debole delle attese e di rischi in aumento per la ripresa, la banca centrale ha messo sul piatto la prospettiva assai concreta di nuove misure di stimolo monetario: Draghi ha sottolineato che se necessario la BCE è determinata ad agire, potendo attingere a un’ampia gamma di strumenti, senza limiti nel loro utilizzo. È previsto per oggi a Davos un nuovo intervento di Draghi e di altri esponenti della BCE, alcuni dei quali potrebbe dare voce alle consuete perplessità tedesche alla linea di Draghi.

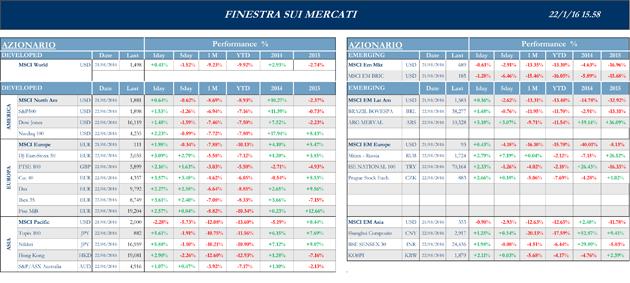

Stoxx Europe 600 +2.31%, Euro Stoxx 50 2.26%, Ftse MIB -0.62%

Stati Uniti

Settimana altalenante per i listini statunitensi che, chiusi lunedì per festività, trattano contrastati nella prima giornata di contrattazioni. Infatti, dopo una partenza in marcato rialzo, le borse hanno registrato una discesa parallela a quella delle principali commodities industriali. Nella giornata successiva, complice il forte calo delle borse europee, il mercato azionario segna un ribasso, guidato in primis dalle società energetiche e del settore finanziario. La seduta, inoltre, è caratterizzata da dati macro negativi che aumentano i timori della comunità finanziaria. L’attenzione è puntata sul settore immobiliare e l’inflazione, sempre più penalizzata dal crollo delle commodities. Delude le attese il CPI di dicembre, che, sia su base mensile che annuale, segna un dato inferiore al consensus degli analisti; i numeri reali restano, almeno per il momento, ben lontani dal target della Federal Reserve. Deludono le attese anche i dati sulla costruzione di nuove case, che scendono a dicembre, inducendo alcuni analisti a ritenere che anche il settore immobiliare abbia perso il suo momento d’oro in questo inizio 2016. Giovedì, sul rally dei mercati azionari dell’Europa innescato dalle parole di Mario Draghi in seguito al meeting di politica monetaria della BCE, si riprendono anche i listini statunitensi. I maggiori rialzi sono messi a segno dai titoli del settore energetico, positivi dopo che il prezzo del petrolio è tornato sopra i $ 30 al barile. A livello macro, sono stati pubblicati i consueti dati settimanali sulle richieste di sussidi di disoccupazione, che si sono attestate leggermente sopra le attese degli analisti e il valore toccato la settimana precedente.

S&P 500 -2.75%, Dow Jones Industrial -3.03%, Nasdaq Composite -3.10%

Asia

I mercati azionari asiatici aprono la settimana di contrattazioni in territorio negativo, con la sola eccezione delle piazze cinesi continentali. La rimozione delle sanzioni, sull’Iran, ha portato il prezzo del petrolio a scendere verso nuovi minimi e diversi investitori a cercare beni rifugio, tra cui lo Yen e il dollaro australiano che, rafforzandosi, hanno provocato la discesa dei titoli azionari, fondamentalmente legati alle esportazioni. Nel caso del Giappone hanno pesato anche dati macro inferiori alle attese. In Cina, invece, il rialzo è stato sostenuto da indicazioni favorevoli nel settore real estate. Nella giornata successiva i mercati azionari della regione invertono temporaneamente la rotta, nonostante i dati sull’economia cinese si siano rivelati inferiori alle attese, lasciando intendere nuovi stimoli monetari che creano ottimismo sui listini. Nei giorni successivi i mercati azionari asiatici registrano pesanti ribassi raggiungendo i valori minimi degli ultimi tre anni, in un clima dove tornano a dominare i timori relativi alla sostenibilità della crescita delle prime due economie dell’area: Cina e Giappone. I listini sono stati impattati da nuovi ribassi delle commodities, sempre a testimoniare la scarsa fiducia nella ripresa industriale a livello globale. In chiusura di settimana i mercati azionari asiatici sono ampiamente positivi, in un ritrovato clima di fiducia a livello globale, dopo la forte chiusura al rialzo dei listini europei e sulle crescenti speculazioni di intervento da parte delle banche centrali per sostenere l’economia. Il continuo calo delle attese sull’inflazione e il rafforzamento dello Yen negli ultimi mesi, porta diversi analisti a ritenere probabile un allargamento degli stimoli monetari da parte del governatore Kuroda come esito del meeting della prossima settimana. Il clima di fiducia arriva a sostenere il prezzo delle principali commodities industriali, aiutando così i listini più esposti al settore come quello australiano. Calano poi gli asset ritenuti beni rifugio dagli investitori, come lo Yen, che ritornando ai minimi degli ultimi dieci giorni aiuta i titoli più esposti alle esportazioni e i listini di Tokyo in generale

Nikkei -1.10%, Hang Seng -2.26%, Shangai Composite +0.54%, ASX +0.47%

Principali avvenimenti della settimana

L’attenzione, questa settimana per l’Eurozona, è stata focalizzata (intervento della BCE a parte) sull’ inflazione e indici Pmi. I prezzi al consumo si sono rivelati in linea con il consensus, allo 0% su base mensilein lieve miglioramento rispetto al -0.1% di novembre, e in crescita dello 0.2% su base annuale. Per la zona euro nel suo complesso è attesa, per oggi, una sostanziale conferma del passo di crescita del settore privato, con un indice Pmi composito stimato a 54.2 punti dai 54.3 di dicembre; il Pmi servizi è stimato stabile a 54.2 punti, quello manifatturiero in lieve calo a 53 da 53.2.Taglio a sorpresa del rating polacco da parte di S&P, che venerdì ha sforbiciato di un notch il merito di credito di Varsavia, portandolo a BBB+ con outlook negativo da A- positivo. Secondo l’agenzia di rating il nuovo governo, nato dopo le elezioni di ottobre che hanno visto prevalere il partito nazionalista Diritto e Giustizia, sta minando l’indipendenza delle istituzioni, aprendo lo spazio ad un’ulteriore discesa del rating. L’agenzia ha lasciato invariato il proprio giudizio sul Belgio ad ‘AA’, con outlook stabile. Confermato a Ba1 il rating portoghese di Moody’s. In tema Spagna, oggi il re dovrebbe incontrare i dirigenti dei partiti rappresentati in Parlamento per cercare di sbloccare l’impasse creatasi dopo le elezioni dello scorso 20 dicembre, in cui i conservatori del Partito popolare hanno perso la maggioranza assoluta in Parlamento. In tema Grecia, la direttrice del Fmi Lagarde ha detto che potrebbe essere necessario aspettare fino al secondo trimestre per sapere se il Fondo prenderà parte o meno al terzo programma di bailout. Per quanto riguarda l’Italia, sembrano ridimensionate le polemiche dello scorso weekend tra il premier e Bruxelles. Secondo una fonte, potrebbe arrivare tra la fine di questa settimana e la prossima, dopo quasi un anno di trattative, l’accordo sulla cosiddetta bad bank, ovvero sul progetto di cessione delle sofferenze accumulate dal sistema bancario italiano. In un’intervista, di ieri al Corriere, il commissario UE alla Concorrenza Vestager ha ventilato la possibilità che le banche, vendendo i crediti anomali ai veicoli societari non a condizioni di mercato, andranno comunque incontro a una procedura di risoluzione, con perdite per azionisti e possessori di obbligazioni subordinate.

Settore bancario al centro del newsflow societario europeo. Un accordo tra il governo italiano e la commissione europea sul progetto di dismissione dei crediti anomali accumulati dal sistema bancario è in dirittura di arrivo, secondo una fonte italiana vicina al negoziato. Il presidente della BCE Mario Draghi ha dichiarato che l’autorità non chiederà alle banche nuovi o inattesi requisiti patrimoniali sulle sofferenze e che i questionari non sono una misura per spingere gli istituti ad affrontare il tema con urgenza. Secondo il presidente del Consiglio Matteo Renzi, la recente ondata di ribassi che ha investito i titoli bancari italiani, in particolare Mps, non indica una manovra speculativa, ma la presenza di una percezione inesatta di debolezza del settore bancario. Sul fronte dei risultati societari, Tod’s chiude il 2015 con ricavi in crescita del 7.4% a € 1,037mld e batte le attese degli analisti grazie a una decisa accelerazione delle vendite nel quarto trimestre (+11.4%). La società è sicuramente tranquilla sul raggiungimento del consensus sull’ebitda 2015 di € 200 mln. Banca Ifis distribuirà sull’esercizio 2015 un dividendo di € 0.76 per azione e ritiene corrette le stime degli analisti su un utile netto di 100-105 mln per il 2016. Ha chiuso il 2015 con un utile netto di € 162 mln (+68.9%). Per quanto riguarda Saipem l’aumento di capitale fino a € 3.5mld, deliberato dall’assemblea il 2 dicembre, partirà il 25 gennaio e si concluderà l’11 febbraio, mentre i diritti di opzione saranno negoziabili fino al 5 febbraio. Infine, l’accoppiata tra il fondo F2i e Cellnex, gruppo Abertis, è favorita nella corsa per l’acquisizione del 45% di Inwit. Anche se per raggiungere l’obiettivo la cordata dovrà probabilmente rivedere la cifra di offerta al rialzo. Se l’operazione andasse in porto comporterebbe un’Opa. La proposta di Ei Towers che intende acquistare una partecipazione appena sotto il 30%, per sfuggire all’offerta obbligatoria, sembra meno interessante anche se prevede un prezzo per azione maggiore

Intenso newsflow sulle società statunitensi con la pubblicazione delle trimestrali. Citigroup archivia il quarto trimestre con utili pari a $ 3.34 mld e fatturato di $ 18.5 mld; a mascherare i deboli ricavi delle attività core sono per lo più la netta riduzione delle spese legali e i ricavi, una tantum, dovuti alla cessione di numerosi asset del Citi Holding portfolio, che è stato ridotto del 43%. Debole la trimestrale di Wells Fargo, con utili a $5.7mld e fatturato a $21.6mld, inferiori alle attese; a influenzare i numeri della società, numero uno negli Usa per la concessione di mutui residenziali, gli accantonamenti per coprire i bad loans a società dei settori energetico e petrolifero. Bank of America chiude il quarto trimestre con un utile in crescita del 9.8%, aiutato da un calo delle spese. La banca ha registrato un utile netto di competenza degli azionisti ordinari pari a $ 3.01 mld, o 28 cent per azione contro stime per 26cent ad azione. Morgan Stanley ha chiuso il quarto trimestre con un utile per azione diluito di $ 0.39, superando le attese degli analisti ($ 0.33). La banca sottolinea come le difficili condizioni di mercato nella seconda metà dell’anno abbiano danneggiato l’attività di trading. Goldman Sachs nel quarto trimestre 2015 ha registrato un calo del 71% dell’utile netto a $ 574 mln, o $ 1.27 per azione. A pesare sui conti della banca anche il pagamento di una sanzione di $ 5 mld relativa agli anni della crisi finanziaria. IBM ha chiuso il quarto trimestre del 2015 con ricavi per $ 22.06 mld, in contrazione dell’8.5%, e con un utile netto di $ 4.46 mld. Il gigante americano degli oleodotti Kinder Morgan ha registrato una perdita nel quarto trimestre, causata da bassi volumi di petrolio e di gas trasportati in seguito alla caduta dei prezzi. Starbucks ha chiuso il primo trimestre dell’esercizio 2015/2016 con ricavi per $ 5.37 mld, in aumento del 12%, e con un utile netto in calo a $ 687.6 mln, di conseguenza l’utile per azione è sceso da $ 0.65 a $ 0.46. Schlumberger, numero uno al mondo tra i fornitori di servizi per giacimenti di petrolio, ha presentato un programma di riacquisto di azioni proprie per $ 10 mld e ha registrato un utile trimestrale leggermente oltre le stime, grazie ad un taglio dei costi per contrastare il calo prolungato nel prezzo del petrolio. American Express ha registrato un utile in calo del 39.2% nel trimestre a causa di un decremento dei ricavi da commissioni del 10.6%. Intuitive Surgical nel Q4 ha riportato utili superiori al consensus, grazie all’aumento delle vendite del robot chirurgico ad alto prezzo da Vinci. Per quanto riguarda l’M&A, General Electric ha venduto il comparto elettrodomestici al gruppo cinese Qingdao Haier per $ 5.4 mld in contanti, dopo che la vendita alla svedese Electrolux per $ 3.3 mld in dicembre era fallita per l’opposizione delle autorità antitrust.

Dalla Cina arrivano dati macroeconomici inferiori alle attese degli analisti, ad eccezione del settore real estate: il prezzo delle case a dicembre ha segnato aumenti in 39 delle città monitorate dal governo, segno che le misure di aiuti creditizi nelle zone con surplus di case invendute sta dando i primi frutti. Il PIL del paese è cresciuto del 6.8% annuo nel quarto trimestre del 2015, al di sotto del consensus dei principali analisti e rispetto al periodo precedente: l’economia cinese segna dunque il periodo di crescita più lenta dalla recessione del 2009, mostrando la difficoltà che Pechino sta incontrando nel passare a un sistema economico più spostato verso i consumi interni. Parallelamente, la produzione industriale è cresciuta a dicembre ad un tasso inferiore rispetto al mese precedente, incrementando i timori che la pressione sul settore industriale possa estendersi anche ai consumi. Nello stesso mese gli investimenti diretti in Cina da parte di stranieri hanno registrato una contrazione, ribaltando le previsioni degli analisti che li vedevano salire. Per contrastare il clima di pessimismo diffusosi inseguito alla pubblicazione dei dati, la People Bank of China ha continuato le sue misure di stimolo ai mercati con nuove massicce iniezioni di liquidità. I nuovi fondi iniettati nel mercato finanziario ammonterebbero a più di $ 60 mld, il massimo importo versato congiuntamente degli ultimi tre anni. Anche dal Giappone in arrivo dati macro inferiori alle attese, con l’indice del settore terziario che a novembre dello scorso anno ha segnato una contrazione mensile dello 0.8%, contro l’incremento registrato in ottobre. Il continuo calo delle attese sull’inflazione e il rafforzamento dello Yen negli ultimi mesi, porta diversi analisti a ritenere probabile un allargamento degli stimoli monetari da parte del governatore Kuroda come esito del meeting della prossima settimana. Tale visione viene rafforzata dall’indice sulla fiducia nel settore manifatturiero giapponese (PMI), che a gennaio scende, non raggiungendo le attese degli analisti.

Appuntamenti macro prossima settimana

USA

Ricca di spunti la settimana statunitense, con l’attenzione puntata sul meeting della Fed del 26-27 gennaio. Diverse le indicazioni sullo stato di salute dell’economia reale in arrivo dagli indici Pmi e dalle spese e consumi personali. Oltre ai consueti dati settimanali sul mercato del lavoro e a nuove indicazioni riguardanti il settore immobiliare , verrà data lettura del Pil annualizzato del quarto trimestre, atteso in crescita dello 0.7% rispetto al 2% del periodo precedente.

Europa

Meno ricca di dati macro la settimana dell’Eurozona, dove il dato più rilevante sarà le lettura dell’inflazione preliminare di gennaio. In arrivo poi il sondaggio sulla Fiducia al Consumo pubblicato dalla Commissione Europea e attesa a -6.3 punti in linea con il mese di dicembre. La BCE pubblicherà inoltre la crescita annua della massa monetaria M3.

Asia

Il dato macro più rilevante in arrivo dalla Cina la prossima settimana riguarda il Leading Index di dicembre. Ben più ricca la settimana per quanto riguarda i dati sul Giappone, con indicazioni su inflazione, mercato del lavoro e produzione industriale. Rilevanti, infine, le letture di esportazioni e importazioni che contribuiranno a decretare il valore della Bilancia Commerciale di dicembre.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario nè configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore.

con fatturazione mensile

con fatturazione anticipata