La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.![]()

1. Executive Summary

Settimana di mercati particolarmente positivi, specie in Europa e negli Usa, complici i rialzi del petrolio che tocca la soglia dei $50 a barile per la prima volta quest’anno. Se negli Stati Uniti gli operatori hanno iniziato a digerire la concreta eventualità di una stretta monetaria già quest’estate, prendendo poi atto dei dati macro che sembrano confermare la crescita del paese, l’Europa si dibatte tra l’avvicinarsi del referendum sulla cosiddetta Brexit e l’esito delle presidenziali austriache, che scongiura l’avvento dell’estrema destra alla guida del paese. A incoraggiare i mercati arriva poi lo sbloccarsi dell’impasse tra Germania e IMF legato al debito greco: mercoledì, infatti, i ministri finanziari dell’Eurogruppo hanno liberato una tranche da €10.3 mld di nuovi fondi per Atene, raggiunta un’intesa – se pur condizionata – su un alleggerimento del debito ellenico nel 2018 e discusso sull’accettazione dei titoli di stato greci come collaterale. Trend positivo anche per i mercati asiatici, se pur più contrastati: in Giappone il focus è ancora sulle oscillazioni della divisa – dopo lo scontro con gli Usa su possibili interventi di Tokyo per calmierare la forza dello yen, avvenuto durante il G7 dello scorso weekend.

Europa

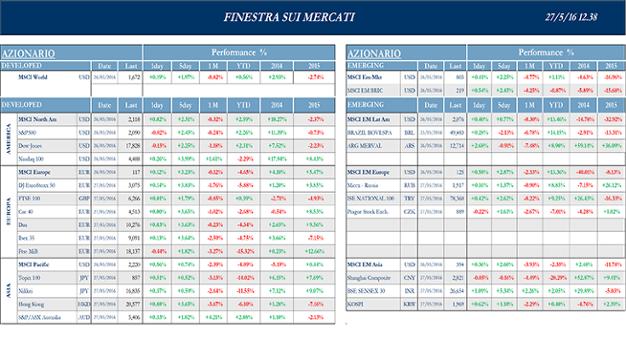

Stoxx Europe 600 +3.30%, Euro Stoxx 50 +3.86%, Ftse MIB +1.92%

Stati Uniti

S&P 500 +2.45%, Dow Jones Industrial +2.25%, Nasdaq Composite +4.02%

Asia

Nikkei +0.59%, Hang Seng +3.65%, Shangai Composite -0.16%, ASX +1.02%

2. Indicazioni macroeconomiche

Europa

Settimana dell’Eurozona concentrata sui numeri preliminari delle indagini Markit Pmi: leggermente al di sotto delle stime le letture preliminari di maggio, rispettivamente a 51.5, 53.1 e 52.9 punti per gli indici Manifatturiero, Servizi e Composto. Sulla fiducia, scendono le aspettative sulla crescita economica misurate dal sondaggio Zew, che si ferma a maggio a 16.8 punti dai precendenti 21.5, mentre scende – meno delle stime di -9.0 – la fiducia al consumo, a -7.0 punti.

Sondaggio aspettative Zew in netto calo anche in Germania, a 6.4 punti a fronte dei 12.0 stimati, mentre la lettura finale del Pil del Q1 rimane del +0.7% su trimestre.

Stati Uniti

Oltre alla seconda lettura Pil del Q1 appena sotto i dati preliminari, le altre pubblicazioni della settimana riguardano il mercato immobiliare: rialzi più consistenti del previsto per richieste di mutui e prezzi delle case, e un incremento del 5.1% mensile delle vendite in corso di abitazioni. Bene poi per aprile gli ordini di beni durevoli, che salgono del 3.4%, ben oltre le attese di +0.5%. Con riguardo al mercato del lavoro, le nuove richieste di disoccupazione settimanali tornano sotto le 270k, sui minimi ciclici del dato. Tuttavia, a destare timori, è la lettura degli ordini di beni capitali non legati al settore della difesa, aeronautica a parte: il dato, osservato con attenzione per quanto riguarda la pianificazione del business spending, cala dello 0.8% mensile dopo il precedente -0.1%, rivelandosi così in declino per il terzo mese consecutivo e suggerendo una persistente debolezza nel manifatturiero. Al momento di scrivere siamo ancora in attesa del discorso del Presidente Fed Janet Yellen.

Asia

Indicazioni poco rilevanti in arrivo dalla Cina. Nuovi segnali di debolezza giungono invece dall’economia giapponese: ad aprile le esportazioni hanno mostrato la peggiore flessione da tre mesi, a -10.1% su base annua dai -6.8% a marzo, con importazioni in calo del 23.5% dal -14,9% di marzo. Ne consegue un surplus commerciale a 823.5 mld di yen, il terzo avanzo mensile consecutivo. L’attivitá manifatturiera si è inoltre contratta al ritmo piú intenso da oltre tre anni a maggio, per effetto del crollo dei nuovi ordini, secondo i numeri preliminari del Pmi manifatturiero di Markit: l’indice é sceso a 47.6 punti dai 48.2 di aprile, approfondendo il calo sotto la soglia critica dei 50 punti. Di conseguenza, l’indice Tankan, barometro della fiducia delle imprese manifatturiere, è sceso a maggio a +2 da +10 di aprile, segnando il minimo da 3 anni.

3. Newsflow societario

Europa

Settimana incentrata ancora una volta sul settore bancario, specie in Italia: osservato speciale Unicredito, dopo le indiscrezioni che si succedevano ormai da settimane sul cambio ai vertici. Al Cda straordinario di martedì arrivano le dimissioni del Ceo Federico Ghizzoni, lasciando spazio a molti rumors sul suo successore. Non c’è per il momento nessun nome ufficiale e potrebbe volerci almeno un mese, secondo molti, ma Francesco Gaetano Caltagirone ha detto che per la guida della banca serve un grande banchiere retail, secondo quanto riporta Il Sole 24-Ore. L’Istituto ha intanto lanciato una nuova emissione obbligazionaria Tier2 da€ 750 mln, che ha raccolto ordini per €1.7mld, sfruttando il momento positivo in Borsa vissuto in questi giorni dalla banca. Secondo alcune fonti, l’accordo stretto tra UniCredit e Santander per l’integrazione delle attività di asset management, a partire da Pioneer, resta congelato in attesa del nuovo Ceo. Il newsflow si sposta poi su Veneto Banca, che forse non riuscirà a raggiungere l’obiettivo di utile fissato per il 2018, secondo quanto evidenziano gli studi di due delle banche sottoscrittrici dell’emissione azionaria da €1mld, all’avvio del premarketing per la quotazione. In Europa di rilevo la notizia secondo cui la sesta maggiore banca spagnola, Banco Popular, ha annunciato giovedì un aumento di capitale di circa €2.5mld allo scopo ufficiale di rafforzare il patrimonio, migliorare la profittabilità e sostenere la politica dei dividendi.

Nelle telecomunicazioni, sembra ormai sempre più certo che Cdp intenda scegliere Enel come acquirente di Metroweb e respingere la proposta di Telecom Italia; secondo una fonte, il Cda di Cassa Depositi e Prestiti avrebbe già dato mandata a Presidente e AD di avviare le trattative in esclusiva. E’ probabile che Telecom cercherà di difendersi appellandosi al regolatore per ottenere libertà d’offerta nelle zone in cui il concorrente è già operativo, scrive il Sole, che sottolinea il rischio di deprezzamento della rete e prevede uno stop alla cessione di Inwit e alla quotazione di Sparkle.

Nel settore edilizio, al centro dell’attenzione Salini Impregilo, che nel nuovo piano industriale 2016-2019 prevede che il gruppo possa raggiungere fra tre anni €9mld di ricavi, di cui circa il 30% negli Stati Uniti, un margine Ebitda oltre il 10% e un portafoglio ordini di €39 mld. La società, dopo essersi aggiudicata nuove commesse per oltre €4mld nei primi quattro mesi dell’anno, prevede di realizzare nel 2016 oltre €6.1mld di ricavi, con un margine Ebitda superiore al 9% e un indebitamento netto in linea con quello di fine 2015, escluso il finanziamento per l’acquisizione di Lane. Siglerà inoltre, in joint venture con la turca Limak Construction, un contratto da un $1mld per il progetto di costruzione di una strada e altre infrastrutture in Kuwait.

Nella chimica, dopo alcune indiscrezioni, fallisce per il momento il deal tra Bayer e Monsanto. Il management di Monsanto ha rigettato l’offerta di $62mld di Bayer ritenendola non adeguata, ma, secondo alcune fonti, vorrebbe incoraggiare la società tedesca a proseguire le discussioni; appare comunque difficile ipotizzare rialzi da parte del gruppo tedesco, che ha già ricevuto critiche da parte dei propri azionisti.

Nel settore alimentare, infine, arriva il via libera delle autorità antitrust europee alla fusione tra AbInbev e SabMiller: l’operazione si farà, ma le condizioni imposte dalla Commissione europea sono dure e impongono Ab Inbev di vendere praticamente tutte le attività di SabMiller in Europa. Dopo la cessione di Peroni e Grolsch ai giapponesi di Asahi, i marchi principali da dismettere restano la polacca Tyskie, la romena Ursus e, soprattutto, la ceca Pilsner Urquell, uno dei fiori all’occhiello di SabMiller nonchè la prima lager della storia.

Stati Uniti

Focus sul farmaceutico: Sanofi ha proposto la nomina di otto nuovi membri del board di Medivation, nel tentativo di rimpiazzare l’intero consiglio d’amministrazione della società e ottenere un approccio amichevole all’offerta d’acquisizione. Il nuovo CEO di Valeant ha invece dichiarato di voler ridurre il debito della società per almeno il 5% entro la fine del 2016, nel tentativo di bloccare eventuali azioni da parte dei creditori del gruppo.

Nel settore alimentare, la trimestrale di Campbell Soup, pur con utili superiori alle attese, ha registrato ricavi in calo del 2% annuo e inferiori alle attese degli analisti, a causa di una stagione debole per le zuppe e della fornitura di alcune materie prime che ha risentito di condizioni climatiche negative.

Tra i retailer, risultati di Best Buy hanno superato le attese, ma le azioni della società hanno registrato forti ribassi a causa del taglio della guidance per il secondo trimestre fiscale che risentirà di problemi di fornitura dal Giappone, legati al terremoto, e investimenti in servizi lanciati lo scorso settembre. Sul fronte discount, sia Dollar Tree che Dollar General riportano risultati trimestrali superiori alle attese degli analisti grazie a maggiori ricavi, contenimento dei costi sul personale e una tassazione favorevole. Per entrambi i gruppi, il fatturato è cresciuto grazie a un maggior numero di presenze nei negozi e una spesa media in crescita. Delude invece le attese Abercrombie & Fitch, con il tredicesimo trimestre di fatturato in calo, impattato da un minor “traffico” nei propri negozi: prosegue quindi il momento difficile dei retailer nell’abbigliamento, situazione che ha portato al fallimento di Aeropostale e American Apparel.

Nel lusso, Tiffany ha riportato il più forte calo annuo nel fatturato trimestrale dalla crisi finanziaria del 2008, impattata dagli scarsi acquisti di turisti sul territorio americano, a causa del dollaro forte, e dal calo della domanda in Asia.

Nel mondo finanziario, la società d’investimento Ares Capital annuncia l’acquisizione della rivale American Capital in un deal per cassa da $3.4mld, nel tentativo di acquisire massa critica nei finanziamenti alla media impresa statunitense. Il miliardario cinese Chen Tianqiao, tramite la controllata Shanda Group, ha rilevato invece una partecipazione dell’11.7% nella società di prestiti peer to peer Lending Club, dopo i problemi avuti su un pacchetto di prestiti erogati e la fuga di alcuni azionisti dalla compagine societaria. Tra le banche, Wells Fargo ha tagliato le stime di redditività sul 2016 a causa di interessi ancora vicini ai minimi e requisiti di capitalizzazione in aumento; la banca ha poi annunciato tagli nei prestiti al settore energia.

Nel comparto tecnologico, Microsoft annuncia tagli sugli investimenti per $950mln e 1,850 licenziamenti nella propria divisione di telefonia mobile, la maggior parte dei quali in Finalndia, appena due anni dopo aver acquisito Nokia nel tentativo di contrastare Samsung e Apple. AT&T avrebbe presentato un’offerta per la divisione Internet di Yahoo, oggetto di valorizzazione ormai da alcuni mesi, con una mossa che la porterebbe a competere con Verizon.

4. The week ahead

Europa

Attesa il prossimo giovedì per i tassi ufficiali Bce, stimati invariati rispetto a quelli attuali. Per l’Eurozona nel suo complesso, saranno disponibili il tasso di disoccupazione di aprile e l’inflazione di maggio, con il Cpi base e stimato su base annua; la fiducia finale dei consumatori per il mese in corso aiuterà a meglio comprendere il sentimento degli investitori.

Stati Uniti

Focus sui dati relativi al mercato del lavoro di maggio, con la variazione dei salari non agricoli attesa a 168k e quella del settore privato a 180k, dopo i rispettivi 160k e 156k di aprile. A dare indicazioni sulla ripresa dei consumi, i redditi e le spese personali di aprile, con queste ultime attese in netto rialzo. Infine, disponibili le letture finali dei tre indici Markit Pmi per il mese corrente.

Asia

Dalla Cina, in arrivo la lettura dell’Indice Principale e i tre indici Pmi per maggio rilasciati da Caixin. In Giappone, a parte la lettura degli indici Nikkei Pmi, tra i dati più rilevanti il tasso di disoccupazione e il rapporto tra impieghi e candidati di aprile, attesi invariati. Disponibili inoltre i dati relativi alla produzione industriale, commercio e vendite al dettaglio.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario nè configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore.

con fatturazione mensile

con fatturazione anticipata