S&P +1.27%, Dow +1.27%, Nasdaq +1.14%

L’Asia ha mostrato una settimana molto positiva nonostante il persistere, per metà delle sedute disponibili, della chiusura delle borse per i festeggiamenti legati al capodanno lunare. Dalla Cina il messaggio secondo molti analisti sembra essere chiaro: per fronteggiare un rallentamento evidenziato dal deteriorarsi di numerosi indicatori, tra cui quelli in merito al Real Estate, Pechino potrebbe implementare ulteriori misure di stimolo all’economia. In Giappone invece, la debolezza dello Yen ha aiutato gli esportatori, ma la domanda interna non riesce a ripartire.

Buona la performance dell’Australia in scia al movimento, per quanto erratico, delle commodities.

Nikkei +2.54%, HK +0.3%, Shanghai +3.32%, Sensex -0.72 % ASX +0.8%.

I mercati azionari europei mostrano una settimana contraddistinta nuovamente da una performance positiva grazie alla chiusura delle negoziazioni con la Grecia che non risolvono i problemi di Atene, ma permettono l’estensione dell’emergenza, salvando in parte la credibilità postelettorale di Tsipras.

MSCI +2.17%, EuroStoxx50 +2.94%, FtseMib +1.72%.

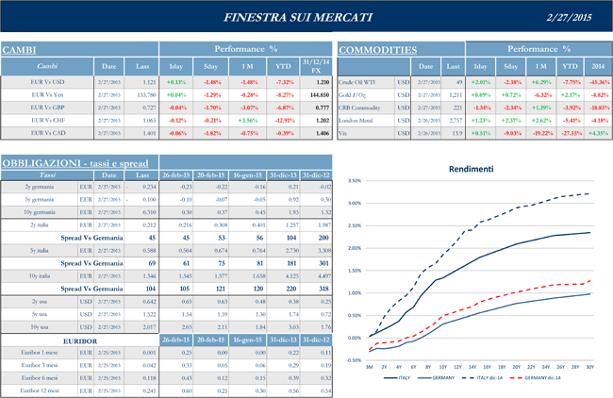

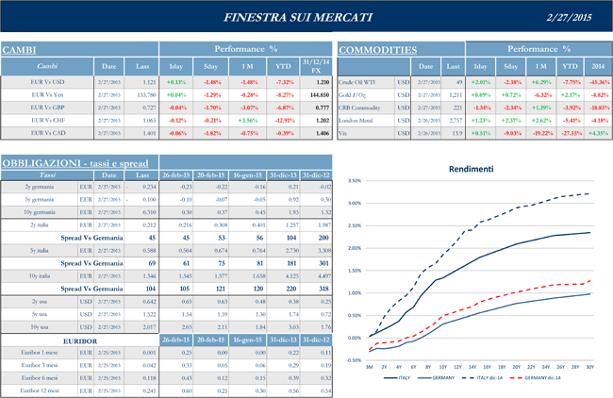

Il Dollaro dopo essersi mantenuto nell’intorno dell’1.14 ha poi bruscamente accelerato nella giornata di giovedì, portandosi fino a 1.12.

I mercati attendevano Janet Yellen e Tsipras

I mercati USA si sono mostrati decisamente positivi dopo che il Governatore Yellen ha indicato che un rialzo dei tassi è improbabile fino alla prima metà dell’anno, visto che la crescita dei salari non ha ancora raggiunto un “momentum” rassicurante per la Federal Reserve. Tutte le Energy Stocks rimbalzano dopo che Ali Al-Naimi, potentissimo ministro saudita dell’Energia, ha affermato che il mercato si sta calmando. Lo statement di Al-Naimi è riuscito a controbilanciare l’effetto negativo sull’Oil della pubblicazione di scorte più alte delle previsioni in nord America. Prosegue l’ultima parte della Reporting Season. HP crolla dopo aver riportato numeri più deboli delle previsioni e aver ridotto la Guidance sui prossimi trimestri, soprattutto a causa della forza del Dollaro. Secondo voci di mercato Hewelett Packard dovrebbe acquisire Aruba, produttore di infrastrutture per reti wireless. Home Depot ha riportato meglio delle attese e ha lanciato un programma di Buy Back per 18 Billion USD e il titolo guadagna oltre 4 punti percentuali dopo l’annuncio.

Settimana ancora frenata in Asia dalla chiusura dei mercati cinesi per il Capodanno Lunare, nelle prime tre sessioni. In Cina il Premier Li si è espresso a favore di una politica fiscale più attiva segnalando in pratica l’inizio di una campagna di supporto per la seconda economia mondiale. Le affermazioni di Li accompagnavano l’annuncio in merito ad alcune agevolazioni fiscali per le piccole imprese e vanno lette in parallelo con un articolo pubblicato sul quotidiano vicino a PBoC che indica come un ulteriore taglio alla riserva obbligatoria sia necessario per gestire i rischi di deflazione. L’indice relativo al comparto manifatturiero, redatto da Markit ed HSBC, è risultato inferiore alle aspettative e voci vicine al Governo hanno indicato che, se la contrazione del comparto immobiliare dovesse continuare, Pechino starebbe preparando delle misure straordinarie di sostegno che potrebbero essere varate in caso di necessità. I regulators sono preoccupati, dopo il declino record mostrato a gennaio, il peggiore da quando la serie storica viene rilevata in 70 città.

Il mercato nipponico è aiutato dal livello Dollaro/Yen, di nuovo a 120. Da Tokyo una serie di dati interessanti: la produzione industriale sale al miglior livello degli ultimi tre anni, mentre cedono le vendite al dettaglio e cala l’inflazione: il quadro che ne emerge è quindi il seguente: la debolezza dello Yen ha fatto da propulsore all’esportazione, ma ha deteriorato il potere di acquisto dei consumatori nipponici. La domanda interna latita e quindi il Premier Abe dovrà impegnarsi per far si che le richieste di aumenti salariali siano accettate durante le negoziazioni tra “l’unione industriale” giapponese e i sindacati, in primavera.

L’attenzione degli operatori europei era nuovamente puntata, dopo il nulla di fatto della settimana scorsa, su quanto sarebbe emerso ad Atene. In pratica il Governo Tsipras ha prodotto una sorta di “Memorandum di Buoni Propositi” che ha spostato avanti nel tempo la scadenza della “life line” per il sistema finanziario greco. Molte le perplessità, sia da parte della Germania e del direttore del Fondo Monetario Internazionale Lagarde, sia dalla parte più a sinistra dei sostenitori di Tsipras che, nonostante il suo tono semi trionfale, lo hanno accusato di non aver tenuto fede alle promesse elettorali. In Europa sono buoni i dati sugli aggregati monetari e spicca la pubblicazione della Consumer Confidence italiana migliore delle aspettative.

La prossima settimana vedrà di nuovo protagonista il mercato del lavoro

La prossima settimana vedrà di nuovo la pubblicazione il primo venerdì del mese del Labor Report, dato che catalizzerà l’attenzione della maggioranza degli operatori e dei cosiddetti “FedWatchers”. Il dato sarà anticipato, come al solito, dall’ADP Index. Saranno pubblicati anche Personal Income e Personal Spending, unitamente a ISM manifatturiera e ISM non manifatturiera. Riporteranno Berkshire Hathaway, Abercrombie e Ciena Corp.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario nè configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore.