S&P +2.04%, Dow +2.69%, Nasdaq +1.79

Settimana incolore per Tokyo, dove l’interesse degli operatori era focalizzato sulla stagione degli utili che ha visto le trimestrali in media sostanzialmente positive, soprattutto grazie alla debolezza dello Yen che ha aiutato indubbiamente i numeri relativi al trimestre appena chiuso.

In Cina prevale un movimento di presa di profitto, dopo la progressione degli indici degli ultimi mesi.

L’Australia chiude nuovamente in positivo dopo il recupero dei metalli industriali e il taglio dei tassi da parte della Banca Centrale.

Nikkei -0.15%, HK +0.79%, Shanghai -4.19%, Sensex -1.10% ASX +4.15%.

I mercati azionari europei sembrano tenere, nonostante i problemi legati alla Grecia e il riaccendersi delle questioni geopolitiche: lo scontro armato tra ribelli filorussi ed esercito regolare ucraino, la diplomazia europea al lavoro su Putin e Obama, che invece minaccia di armare Kiev. Nel frattempo, sono usciti dati macro leggermente migliori delle attese, che potrebbero fare intuire una luce in fondo al tunnel della crisi dell’Eurozona.

MSCI +1.29%, EuroStoxx50 +1.48%, FtseMib +0.61%.

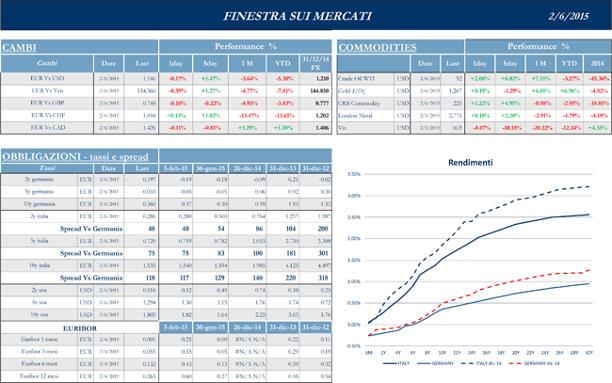

Settimana dinamica per il Rapporto Dollaro/Euro, con la valuta comunitaria che si è indebolita subito dopo le news riguardanti l’atteggiamento di BCE nei confronti della Grecia e il “tour” di Tsipras, che al momento non sembra aver portato alcun tipo di risultato ad Atene, accelerando poi la discesa dopo il Labor Report. Il Dollaro/Yen si è mosso invece in settimana tra in un trading range tra 117 e 118, per poi accelerare venerdì oltre quota 118.45.

Mercato del Lavoro e Reporting Season gli appuntamenti principali

Il mercato del lavoro e il tasso di disoccupazione sono stati come al solito i dati più seguiti dagli analisti, soprattutto vista la valenza che in questo momento hanno per la Fedral Reserve. I dati pubblicati nella giornata di venerdì, hanno evidenziato un livello di occupati migliore del previsto, che certifica il momentum dell’economia USA e porobabilmente sposterà più vicino lungo l’orizzonte degli eventi, l’inizio del rialzo dei tassi in America.

Dal punto di vista M&A notevole attività sul comparto semiconduttori dove Intel, ha annunciato l’acquisto di Lantiq, uno sviluppatore di chip per modem e trasponder, che verrà pagato completamente Cash, AMD guadagna 4 punti percentuali, dopo che un articolo di Barron indica che il titolo potrebbe avere davanti a se un progresso del 75%. Exxon riporta utili in calo, ma migliori delle attese degli analisti. Tesla potrebbe beneficiare del fatto che la maggior parte dei componenti delle vetture sono fabbricati all’estero e di conseguenza il Dollaro forte farà sentire il proprio impatto in modo notevole nei prossimi trimestri. Disney ha riportato nettamente meglio delle attese: il risultao piuttosto debole di ESPN non impatta più di tanto visti i numeri eclatanti dei parchi a tema, della divisione Marvel e del Merchandise dove spiccano le vendite legate a “Frozen”. Maleficient e Guardians of the Galaxy spingono il risultato degli studios. Negli Energy Stocks BP ha mostrato un utile migliore delle aspettative e il CEO Dudley ha affermato che il prezzo del petrolio rimarrà probabilmente nell’intorno dei 50 Dollari al barile ancora per molto tempo.

Nel Tech Linkedin ha visto Goldman aggiungere il titolo alla propria Conviction Buy list con un TP di 280 USD. Twitter, ha annunciato che il veicolo pubblicitario dei Promoted Tweets competerà con i content pubblicitari sempre di Twitter pubblicati però da terze parti, sia via siti sia attraverso Apps.

UPS ha pubblicato utili in linea con le attese e un fatturato sicuramente più solido, ma la Compagnia ha affermato che si aspetta un FY sotto le attese della comunità finanziaria e provvederà ad aggiustamenti in termini di costi, anche se il servizio erogato durante la Holiday Season è stato giudicato “eccellente “ dai consumatori e da vari osservatori di settore.

La Cina ha ridotto il coefficiente di riserva obbligatoria nel tentativo di aggiungere liquidità al sistema che ha visto la propria economia crescere l’anno scorso al ritmo più basso, secondo alcuni commentatori di una intera generazione. Il reserve ratio diminuirà di 50 basis points il 5 febbraio e verrà portato al 19.5%. PBOC ha tagliato a novembre i tassi di interesse, per la prima volta dal 2012, unendosi alla strategia antideflazione di BCE e BoJ. Mentre la manovra sui tassi abbassa il costo del denaro, il taglio del RRR aumenta la disponibilità del credito che può essere concesso dalle banche. In effetti le decisioni di PboC sono state anche suffragate da dati come il China purchasing Manager ufficiale che, per la prima, volta scende sotto il livello di 50 dal 2012, che, come è noto, separa l’espansione economica dalla contrazione, segnalando la possibilità che il Governo e la Banca Centrale Cinese debbano metter mano a una serie di ulteriori stimoli monetari. Analogamente inferiore alle attese un report privato dedicato all’attività industriale. La Reporting Season comincia a svilupparsi anche in Giappone: Toyota ha riportato utili migliori del previsto, grazie allo Yen, ma anche al notevole successo della propria linea di SUV. La migliore spinta alla progressione dell’indice viene però da Mitsubishi UFJ che è cresciuta mercoledì di 6 punti percentuali, dopo aver riportato risultati migliori delle attese. Anche Terumo, leader nei medical device, ha pubblicato una trimestrale superiore al consensus.Hitachi ha visto la pubblicazione di una serie di dati trimestrali decisamente deludenti. Sony riporta invece il miglior quarter degli ultimi 12 anni, con il motore del risultato positivo da ritrovare nei videogames, soprattutto nei sensori per telecamera di nuova generazione. La Banca Centrale Australiana si unisce alla lotta mondiale contro la deflazione e taglia i tassi al 2.25%.

I mercati azionari europei hanno seguito con molta attenzione e apprensione i preoccupanti sviluppi in merito al destino della Grecia, dopo che la BCE ha sospeso i finanziamenti al sistema bancario di Atene, mettendo pressione al nuovo governo ellenico per adeguarsi alle richieste di austerità necessarie per rimanere all’interno dell’Eurozona. La liquidità del sistema non dovrebbe essere a rischio in quanto il finanziamento in essere verrà convertito nel cosiddetto ELA , Emergency Liquidity Assistance, ma è comunque il classico “colpo di avvertimento” per far si che Atene mantenga gli impegni presi dai predecessori di Tzipras e Varoufakis.

Al momento la serie di contatti formali del Premier greco con le controparti Europee non sembra aver dato alcun frutto e Tsipras si troverà nella difficile situazione di dover far fronte a delle promesse elettorali, in merito alle quali ha ben poco spazio di negoziazione con le autorità europee.

Dal punto di vista macro sono stati rivisti al, rialzo seppur di poco, i target di crescita dell’Eurozona per gli anni 2015 e 2016, 1.7% e 2.1%.

In Italia viene visto stabile al 12.8% il tasso di disoccupazione per il 2015.

Dopo il Labor Report, come sempre settimana leggera negli Stati Uniti

Come sempre, dopo i numeri relativi al mercato del lavoro, la settimana si presenterà decisamente scarica di dati macro. Gli unici dati degni di nota saranno riferibili a Wholesale Inventories, Retail Sales, Business Inventories e Michigan Confidence.

Riporteranno Coca Cola, Hasbro, KKR, PepsiCo, Nvidia, Time Warner, Tesla, AOL ed AIG.