S&P -2.03%, Dow -2.23%, Nasdaq -2.04%.

L’Asia ha vissuto una settimana senza particolari eventi macro fatta eccezione per la produzione industriale nipponica risultata, nella giornata di venerdì, migliore delle attese e per la prima volta in tre trimestri positiva. Se il dato venisse letto anche in parallelo a un mercato del lavoro in ripresa, ciò toglierebbe al momento pressione dalle spalle del premier Abe, costretto a promuovere ulteriori misure di stimolo all’economia del Sol Levante. In Cina le autorità continuano a monitorare attentamente l’evoluzione dei conti speculativi, preoccupate dalla possibilità di una bolla. Il dinamismo delle materie prime ha permesso una settimana nuovamente positiva per la borsa di Sidney, da sempre completamente dipendente dalle commodities.

Nikkei +0.93%, HK -1.05%, Shanghai -3.56%, Sensex +0.91% ASX +3.11%.

I mercati azionari europei hanno reagito meglio del previsto al risultato delle elezioni anticipate in Grecia. Gli investitori sembrano prendere con “beneficio d’inventario” le affermazioni di Tsipras che sembrano parallele alle sue dichiarazioni in campagna elettorale, ma che dovranno fare i conti con il fatto che la Troika è il “prestatore di ultima istanza” per le banche elleniche. Quindi per molti commentatori è ovvio che gli slogan antieuropei dovranno essere stemperati dalla realtà dei fatti. Ulteriori segnali potrebbero venire dall’incontro tra Tsipras e il presidente dell’Europarlamento Schultz nel la giornata di venerdì.

MSCI +1.29%, EuroStoxx50 +1.48%, FtseMib +0.61%.

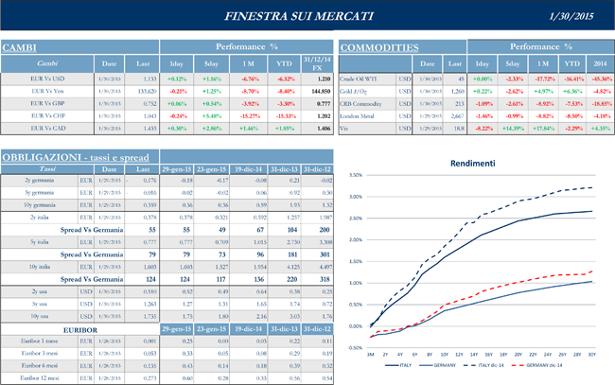

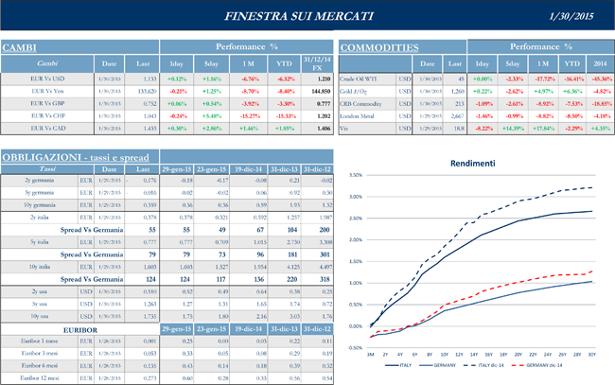

Dopo il crollo fino a 1.11 successivo al lancio del Quantitative Easing l’Euro ha recuperato fino a 1.14 contro dollaro e ha retto piuttosto bene alle news provenienti da Atene. Il Dollaro invece ha oscillato contro Yen nel range 117/119.

Settimana importante: riunione del FOMC e Reporting Season i punti più interessanti

La settimana appena trascorsa ha visto l’attenzione degli analisti polarizzata tra la stagione degli utili che, dopo aver toccato il comparto finanziario, comincia ora a fornire dati sulla tecnologia sul comparto industriale e sulla riunione del FOMC, molto attesa dopo una serie di dati economici che hanno evidenziato una buona ripresa dell’occupazione. Il mercato è stato raffreddato da quanto emerso dalla riunione del FOMC: la Fed sarà “paziente” nel percorso di aumento dei tassi di interesse, ma l’inizio delle operazioni potrebbe arrivare prima di quanto pronosticato dalla comunità finanziaria, soprattutto se progredissero meglio del previsto i valori relativi all’inflazione e al mercato del lavoro.

Per numerosi “FEDWatcher” è una chiara indicazione che la Federal Reserve è pronta a essere più aggressiva, se necessario. Per quanto riguarda invece quanto emerso dalla stagione degli utili, nonostante profitti e fatturato migliori delle attese, Microsoft perde nell’Aftermarket di martedì due punti percentuali; non ha convinto l’evoluzione delle licenze in Cina e Giappone e la forza del dollaro che ha parzialmente ridotto gli utili “oversea”. Seagate ha riportato meglio delle attese, mentre Texas Instruments ha deluso le aspettative.

Il costruttore residenziale DR Horton ha invece stupito gli analisti con un set di dati migliori delle previsioni. Il più grande costruttore di case in America ha tra l’altro affermato di non aver visto alcun rallentamento in Texas, la cui economia è al momento frenata dal calo del prezzo del petrolio. Caterpillar ha deluso le attese, ma vede per le economie sviluppate una crescita modesta.

Yahoo! ha riportato una chiusura migliore delle attese, ma è stata soprattutto Apple a stupire gli analisti con una trimestrale da 18 Bn di Dollari, la più grande mai riportata da una azienda nella storia corporate mondiale. Sono stati venduti 75 milioni di IPhone rispetto ad attese che non eccedevano i 70 milioni. Record di vendite in Cina, sorprendentemente, il principale driver del risultato viene dagli USA. Tim Cook non sembra nemmeno preoccupato dell’attuale livello del Dollaro. Juniper Networks prosegue nella presentazione di una serie di trimestrali solidamente sopra le attese. Yahoo! ha comunicato la propria decisione di voler effettuare lo Spin Off del suo 15% di AliBaba. AOL subisce un down grade da Wells Fargo. Boeing, +5.4% ha stupito gli analisti con un’ottima trimestrale, così come fatto da US Steel, +11%.

Deboli tutti i titoli legati all’energia dopo la trimestrale insoddisfacente di Hess.

I regulator cinesi aumentano la propria sorveglianza sui conti a valenza speculativa, dedicati al trading in derivati, in quanto temono che il tasso di crescita nel “margin lending” possa creare un rischio sistemico nel comparto finanziario. Molto probabilmente, secondo quanto riportato da Reuters, Pechino taglierà il proprio tasso di crescita per il 2015 al 7% (il più basso dal 2004) mentre il Governo cerca di gestire le riforme necessarie a ravvivare l’economia. Il target ufficiale verrà annunciato peraltro a fine marzo. In Giappone le vendite al dettaglio escono a -0.3% contro attese per +0.3% mettendo in risalto le difficoltà per il recupero dei consumi nipponici che il Premier Abe si troverà ad affrontare, visto che l’aumento dell’IVA in primavera ha di fatto stroncato la ripresa; gli incontri tra leader industriali e leader sindacali a partire da aprile determineranno l’entità degli aumenti salariali, che fino a ora si sono dimostrati insufficienti a stimolare la domanda interna. Sumitomo Bank deludente, si è dimostrata debole sul mercato, non ha modificato al rialzo le stime per il 2015, nonostante una trimestrale decisamente migliore delle attese. Komatsu ha riportato peggio delle aspettative, così come Sony e Nintendo.

I mercati azionari europei superata la riunione della BCE, si sono concentrati sul successivo scoglio in arrivo, le elezioni greche: Tsipras ha ottenuto un risultato eclatante e la sua affermazione si è fermata a un soffio dalla maggioranza assoluta; il governo è stato formato subito, con il contributo della formazione di destra antieuropea An.El.

In una giornata durante la quale un indice IFO in Germania, per alcuni aspetti migliori del previsto, ha fatto da sostegno al sentiment, la reazione delle Borse Europee è stata abbastanza composta, con un movimento iniziale orientato a una certa volatilità che si è poi stemperato in un rialzo generalizzato. A questo punto, secondo molti analisti la situazione si complica: Tsipras ha fatto una serie di promesse molto aggressive al proprio elettorato che saranno difficili da mantenere senza entrare in rotta di collisione con la Troika, cosa che il NeoPremier greco ha affermato di non avere intenzione di fare. D’altro canto sia la composizione del nuovo governo, in termini di nomi, sia i primi due provvedimenti presi, lo stop alla privatizzazione dell’entità portuale del Pireo e della società di gestione della rete elettrica, puntano verso una sorta di “emancipazione” di Atene, situazione che ha generato il crollo del mercato azionario greco e la “virata” del sentiment sui mercati europei.

La Reporting Season è cominciata anche in Europa, con buoni risultati per Diageo, Roche Deutsche Bank e Nokia

A sorpresa il calo della disoccupazione in Germania, pubblicata al 6.5% nella giornata di giovedì.

Mercati in attesa del Labor Report, prosegue la Reporting Season

La prossima settimana vedrà la pubblicazione di Personal Income /Personal Spending, ISM Manifatturiera, Factory Orders, Non Farm Productivity & Unit Labor Cost, ADP Change e, dato il primo venerdì del mese, il rapporto relativo al mercato del lavoro, che mai come ora è uno dei più seguiti dalla FED e dai FEDWatchers, i commentatori specializzati nell’esame degli statement della Banca Centrale americana.

In termini di trimestrali, riporteranno Exxon, Anadarko, Disney, Marathon Oil, Ford, Merck &co, Prudential, Estee Lauder e Philip Morris.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario nè configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore.