La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.Mercati positivi, nonostante molti fattori di disturbo

Performance rialzista per la borsa americana, influenzata da una serie abbastanza positiva di corporate report, che hanno tenuto banco in una settimana abbastanza leggera in termini di notizie di carattere Macro. Unici dati rilevanti le Existing Home Sales, leggermente migliori delle attese, e le New Home Sales, peggiori delle attese ma con una lettura del dato precedente che riporta in equilibrio il dato actual. E’ di Giovedì sera il commento del Fondo Monetario internazionale che ha abbassato le proprie previsioni di crescita economica mondiale dal 3.6% al 3.4% per il 2014, a causa dei conflitti in atto, che potrebbero avere effetti negativi sul prezzo del petrolio, e del rallentamento in USA e Cina. Il prossimo anno il valore passerà da 3.9% a 4%.

S&P +1.52%, Dow +0.63%, Nasdaq +2.71%.

L’Asia ha mostrato, per la settimana appena trascorsa, una dinamica orientata alla desincronizzazione, in termini geografici, con la Cina maggiormente influenzata in modo positivo dai dati macro e il Giappone che reagisce solo a metà settimana alle variazioni di carattere Forex. Buona la performance della borsa australiana dopo la netta accelerazione dei metalli trattati al London Metal Exchange, che hanno fatto da catilizzatore ai titoli minerari ed estrattivi.

Nikkei +0.57%, HK +3.03%, Shanghai +0.46%, Sensex +1.97 %, ASX +0.94%.

I mercati azionari europei si sono affrancati dalle tensioni relative a Banco de Espirito Santo, ormai passate in secondo piano, e dagli scenari di guerra che, come visto, hanno influenzato anche le previsioni del FMI sul futuro della crescita economica mondiale. I Ministri degli Esteri europei, nonostante una fitta serie di riunioni, non riescono a generare una risposta sufficentemente incisiva nei confronti della Russia dopo la tragedia del volo MH17, vista l’enorme quantità di contratti che legano le imprese europee ai propri partner ex sovietici. I PMI europei hanno sorpreso positivamente 54 actual vs attese e pedato precedente a 52.8, grazie ad una anotevole accelerazione del comparto servizi.

MSCI +1.33%, EuroStoxx50 +1.97%, FtseMib +3.17%.

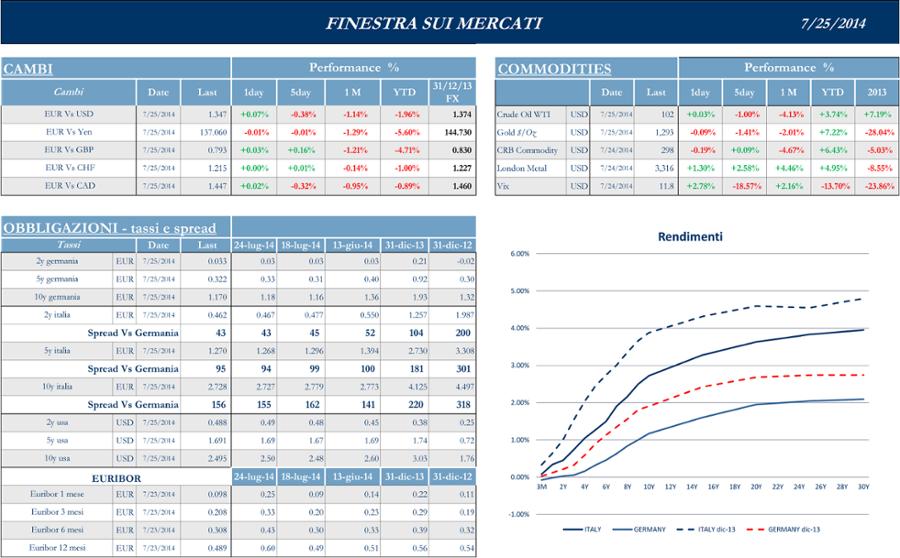

Il dollaro si rafforza e si riporta dopo molto tempo sotto la soglia dell’1.3450 contro Euro.

Pochi indizi macro ma domina la Reporting Season

In una settimana abbastanza povera di indicatori macro, il focus era nuovamente sulle trimestrali americane: dopo i primi cinque giorni, dove i numeri aziendali maggiormente interessanti sono stati quelli relativi all grandi banche USA, sono stati i risultati del tech a dominare il flusso di informazioni.

Netflix ha pubblicato i dati del Q2 in linea con le previsioni (EPS a $1.15 e ricavi a $1.34 Mld) ma tagliato la guidance sul Q3. La società ha comunicato di aver superato l’importante soglia dei 50 mln di utenti nel mondo.

Apple ha registrato EPS a $1.28 (stime a $1.23) e ricavi a $37.4 Mld (stime a $38.02 Mld). La società ha venduto 35.2 Mln di iPhone nel trimestre (consensus $36 Mln), 13.3 Mln di iPad (consensus a $14.5 Mln) e 4.4 Mln Mac (consensus a $4 Mln); rivista al ribasso la guidance sul trimestre in corso, con ricavi a $37-40 Mld (previsioni a $40.46 Mld).

Microsoft, che ha visto ricavi aumentare del 17.5% a $23.38 Mld (consensus a $23.30 Mld), è stata al centro della scena soprattutto dopo l’annuncio della riduzione del personale di ben 18.000 unità comunicata dal nuovo Chairman Natella. Crolla, invece, Advanced Micro Devices, nonostante i risultati contrastanti. A pesare, in particolare, il taglio della guidance sul trimestre in corso, con ricavi previsti nel range $1.43-1.51 Mld (consensus a $1.57 Mld); gli analisti di Bofa/Merrill hanno tagliato il giudizio sul titolo a “Underperform”.

In termini di News aziendali spicca il verdetto di una giuria della Florida che ha stabilito che Reynolds America debba risarcire ($23 Mld) la vedova di un fumatore morto per cancro ai polmoni nel 1996.

Amazon è l’unica compagnia che ha riportato in modo seriamente deludente, con una perdita doppia di quanto previsto dagli analisti.

Nonostante le preoccupazioni generate dagli sviluppi geopolitici, i mercati asiatici hanno reagito piuttosto positivamente alla pubblicazione dell’Indice PMI Flash redatto da HSBC e Markit, pubblicato a 52, contro previsioni a 51.

Lo Yuan sale al miglior livello degli ultimi tre mesi: a questo punto la lettura dell’indice fa percepire che la spesa infrastrutturale, e in generale lo stimolo impostato dal governo, stia effettivamente supportando la crescita economica. Grandi banche come JPMorgan stanno modificando al rialzo le proprie previsioni dopo che, la settimana scorsa, Pechino ha annunciato che il tasso di espansione dell’economia per il secondo trimestre è finalmente pari al 7.5%, target del Comitato Centrale. Secondo la Senior Economist per la Cina di JPM, Grace Ng, la ripresa economica è ben strutturata, sia in termini di esportazione sia in termini di domanda interna.A questo proposito, secondo il 75% degli analisti intervistati da Bloomberg le banche cinesi, nella seconda metà dell’anno, offriranno ai propri clienti tassi più favorevoli per i mutui residenziali, in modo da sostenere la domanda abitativa.

Gli investitori sono convinti che il governo di Pechino farà di più, soprattutto per il Property Market; dopo che i prezzi hanno mostrato rialzi a giugno solo in 8 delle 70 città monitorate, anche se il Paese dovrà fare i conti con il secondo default di un Bond domestico (quello di Huatong Road & Bridge Group). In Cina è cominciata una settimana importante per gli IPO’s, con 11 compagnie che si affacciano al mercato e, conseguentemente, parte della liquidità verrà investita nei nuovi collocamenti; ciò ha limitato la performance degli indici di HK e di Shanghai per i primi giorni della settimana. Secondo Mark Mobius, Executive Chaiman di Templeton Emerging Makets, la Cina potrebbe avere spazio per un ulteriore 20% di rialzo.

In Europa la tensione in merito alle vicende di Banco Espirito Santo sembra essere calata e l’attenzione degli investitori è tornata a concentrarsi sulle trimestrali. I Ministri degli Esteri europei non sembrano in grado di trovare l’accordo in merito all’imasprimento delle sanzioni verso la Russia e la tragedia del volo MH17non sembra al momento avere impatto di rilievo sui mercati finanziari.

Daimler ha riportato meglio delle attese, mentre ABB ha mostrato una trimestrale inferiore alle attese. Buone le prospettive di Syngenta per la seconda parte del 2014, stesso pattern di crescita anche per Akzo Nobel. Sempre in merito al comparto chimico continentale, non hanno convinto i numeri di Basf. Risultati leggermente peggiori delle attese per Credit Suisse: 700 M CHF di perdita contro 690 attesi, dopo il pagamento della multa per “assistenza all’evasione fiscale” in America, pari a 2.6Billion USD.

Philips ha fornito una trimestrale sicuramente non brillante, a causa soprattutto della debolezza nell’elettronica di consumo.

In Italia Unicredit punta a cedere una parte importante di Pioneer Investments, con 180 miliardi di masse gestite. Lo scrive La Repubblica che riporta il “no comment” da parte della banca. Per quanto rigurda Eni, l’agenzia di rating Moody’s ha cambiato l’outlook sul rating A3/P-2 a stabile da negativo, confermando tutti i rating della major petrolifera italiana. Fiat ha firmato un accordo con Renault, che prevede che la casa francese fornisca a Fiat un veicolo commerciale leggero basato su una piattaforma realizzata da Renault.

Settimana di nuovo molto densa di appuntamenti societari, soprattutto in Europa

Come sempre, i numeri relativi al mercato del lavoro verranno pubblicati il primo venerdì del mese. Saranno anticipati dall’ADP Index, riferibile all’occupazione nel comparto privato e generalmente buon predittore del dato generale. Verranno resi disponibili anche le Pending Home Sales, il GDP 2QA, e si attendono news a margine della riunione del FOMC. Come sempre i Jobless Claims saranno pubblicati il Giovedì pomeriggio, accompagnati, la prossima settimana, dal Chicago Purchasing Manager Index.

Riporteranno in USA Pfizer, Merck & Co., Amex, Anadarko Petroleum, Spint, Western Digital, Exxon, Time Warner, Procter & Gamble e Chevron.

In Europa sarà la volta di Renault Deutsche Bank, Casinò, Saipem, ENI, Snam, Generali, Total, Bayer, Fiat, Espirito Santo, Mediolanum, Alcatel, BNP, Siemens, Shell, Carrefour,VW, L’Oreal, San Paolo IMI e SocGen.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario nè configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore

con fatturazione mensile

con fatturazione anticipata