La tassazione della plusvalenza da cessione d’azienda

di Federica FurlaniL’articolo 86 Tuir, che disciplina le plusvalenze patrimoniali, prevede, al comma 2, la concorrenza alla formazione del reddito d’impresa anche delle plusvalenze derivanti dalla cessione di aziende (o rami aziendali), compreso il valore di avviamento, realizzate unitariamente mediante cessione a titolo oneroso (il trasferimento d’azienda per causa di morte o per atto gratuito non costituisce realizzo di plusvalenze).

La plusvalenza è determinata quale differenza fra il corrispettivo pattuito per la cessione dell’azienda e il costo fiscalmente riconosciuto della stessa.

Se il corrispettivo della cessione è costituito esclusivamente da beni ammortizzabili e questi vengono complessivamente iscritti in bilancio allo stesso valore al quale vi erano iscritti i beni ceduti, si considera plusvalenza soltanto il conguaglio in denaro eventualmente pattuito.

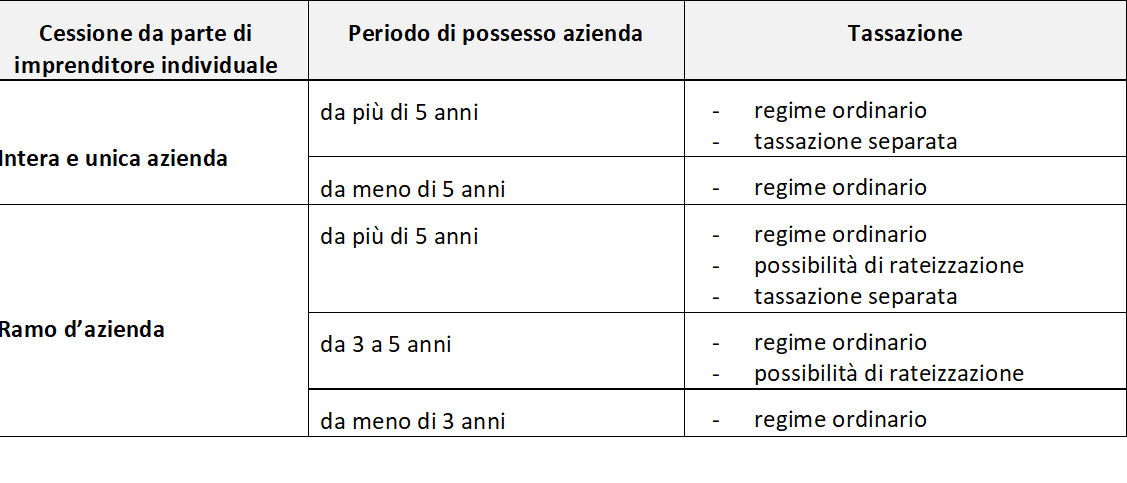

Per quanto riguarda le modalità di tassazione della plusvalenza come sopra determinata conseguita dall’imprenditore individuale, l’articolo 86 Tuir (a cui rimanda l’articolo 58) prevede, al pari della cessione dei beni strumentali, che la plusvalenza possa essere tassata in un’unica soluzione nell’esercizio di realizzo o rateizzata fino a cinque rate annuali di pari importo se il l’azienda è detenuta dal almeno tre anni.

Per il computo del periodo di possesso si deve aver riguardo ai giorni di calendario e non al numero dei periodi di imposta e non rileva l’eventuale possesso dei beni che compongono l’azienda per un periodo inferiore ai tre anni. Nell’ambito della cessione d’azienda, i beni che vengono ceduti perdono la loro identità e la plusvalenza deve considerarsi unica.

In alternativa al regime di tassazione ordinario ovvero alla rateizzazione, l’articolo 58, comma 1, Tuir prevede, sempre in relazione all’imprenditore individuale, la possibilità di assoggettamento della plusvalenza a tassazione separata.

L’articolo 17, comma 1, lett. g), Tuir prevede infatti che tali plusvalenze, conseguite da persone fisiche nell’ambito di imprese commerciali (e quindi da imprenditori individuali):

- realizzate mediante cessione a titolo oneroso;

- relative ad aziende possedute da più di cinque anni (facendo riferimento ai giorni di calendario);

siano tassate separatamente, a condizione che ne sia fatta richiesta nella dichiarazione dei redditi relativa al periodo di imposta al quale sarebbero imputabili quali componenti del reddito di impresa (principio di competenza).

Inoltre, con la circolare 320/E/1997 è stato chiarito che, ai fini della verifica del possesso quinquennale necessario per accedere alla tassazione separata, si computa anche l’eventuale periodo in cui l’azienda è stata concessa dal proprietario in usufrutto o in affitto.

Per tali redditi assoggettati a tassazione separata è previsto un versamento a titolo di acconto del 20%, da calcolare sul reddito conseguito; l’imposta verrà poi liquidata a conguaglio dall’Agenzia delle Entrate e determinata applicando all’ammontare conseguito l’aliquota corrispondente alla metà del reddito complessivo netto del contribuente nel biennio anteriore all’anno in cui i redditi sono stati conseguiti.

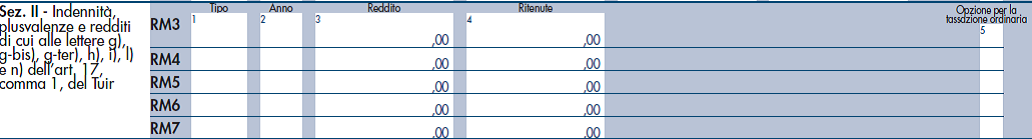

L’imprenditore che opta per tale modalità deve quindi compilare il quadro RM, Sezione II, del modello Redditi PF e versare un acconto pari al 20% dell’ammontare imponibile.

Si evidenzia che nell’ipotesi in cui l’imprenditore individuale dovesse cedere l’unica azienda perdendo in tal modo lo status di imprenditore, non potrà ovviamente fruire della rateizzazione della plusvalenza, ma potrà comunque avvalersi, in alternativa, della tassazione separata di cui al citato articolo 17, comma 1, Tuir, ricorrendone i presupposti sopra indicati.

Infine, l’imprenditore individuale che cede l’unica azienda data in affitto, realizza un reddito diverso, da dichiarare a rigo RL8 del modello Redditi PF, e da tassare come tale secondo il principio di cassa.

Si segnala che ai fini Irap la plusvalenza derivante dalla cessione d’azienda non rileva né in caso di utilizzo del metodo fiscale (le plusvalenze non sono espressamente menzionate dall’articolo 5-bis D.lgs. 446/1997), né in caso di utilizzo di quello da bilancio, essendo prevista espressamente l’esclusione per i componenti positivi di natura straordinaria derivanti da trasferimenti d’azienda o di rami d’azienda.

21 Ottobre 2019 a 14:17

Ho trovato l’articolo ottimo!