La tassazione delle indennità per la cessazione dei rapporti di agenzia

di Luca MambrinCome noto il reddito che deriva dall’attività svolta dall’agente costituisce reddito di impresa ex articolo 55 Tuir, in quanto si tratta di attività oggettivamente contemplata fra quelle di impresa commerciale di cui all’articolo 2195 cod. civ., ed è sottoposto a ritenuta a titolo di acconto del 23% ai sensi dell’articolo 25-bis D.P.R. 600/1973, sia che l’agente agisca in forma individuale sia che agisca in forma societaria.

Le indennità per la cessazione dei rapporti di agenzia percepite delle persone fisiche, compresi gli acconti e le anticipazioni, ai sensi dell’articolo 56, comma 3, lett. a, Tuir non concorrono invece alla formazione del reddito d’impresa, mentre, per espressa previsione dell’articolo 53, comma 2, lett. e, Tuir, sono considerate a tutti gli effetti redditi di lavoro autonomo; pertanto la ritenuta che deve essere applicata non sarà quella prevista dall’articolo 25-bis D.P.R. 600/1973 ma quella prevista dall’articolo 25 D.P.R. 600/1973, ovvero pari al 20%.

Inoltre ai sensi dell’articolo 17, comma 1, lett. d, Tuir tali redditi sono soggetti a tassazione separata, salvo la facoltà per l’agente di optare per la tassazione ordinaria in sede di dichiarazione dei redditi.

Il medesimo trattamento è previsto nel caso di attività di agenzia svolta da una società di persone: l’indennità percepita dalla società non costituisce infatti reddito di impresa ai sensi dell’articolo 56, comma 3, lett. a, Tuir, ma reddito da assoggettare a tassazione (separata) in capo al socio nell’anno di percezione, fatta salva la possibilità per lo stesso di optare per la tassazione ordinaria; anche in questo caso sulle indennità deve essere applicata una ritenuta d’acconto del 20% ai sensi dell’articolo 25, comma 1, D.P.R. 600/1973.

Quando invece le indennità sono percepite da un soggetto costituito come società di capitali sono componenti positive di reddito d’impresa da rilevare secondo il principio di competenza economica, e pertanto:

- sono assoggettate ad Ires;

- non deve essere applicata la ritenuta d’acconto del 20%;

- non possono essere assoggettate a tassazione separata.

Le indennità previste dalla normativa vigente e dagli Accordi economici di categoria (A.E.C.) in caso di cessazione del rapporto di agenzia generalmente sono costituite da:

- indennità di risoluzione del rapporto, a carico delle ditte mandanti, che va accantonata annualmente presso l’Enasarco in apposito Fondo – denominato F.I.R.R. – (Fondo Indennità Risoluzione Rapporto);

- indennità suppletiva di clientela prevista nel caso in cui il vincolo contrattuale si sciolga su iniziativa della casa mandante per fatto non imputabile all’agente, ovvero in caso di dimissioni dell’agente dovute a sua invalidità permanente e totale o per conseguimento della pensione di vecchiaia Enasarco,

- indennità meritocratica aggiuntiva rispetto alle precedenti, riconosciuta quando sono sostanzialmente rispettati i criteri di cui all’articolo 1751 cod. civ., e cioè l’agente abbia procurato nuovi clienti al preponente o abbia sensibilmente sviluppato gli affari con i clienti esistenti, dai quali il preponente riceva ancora sostanziali vantaggi.

Da un punto di vista Iva tali indennità, avendo natura risarcitoria, sono escluse dal campo di applicazione dell’imposta, mentre a fini previdenziali non devono essere assoggettate al contributo Enasarco.

Inoltre per l’agente persona fisica tali indennità:

- non concorrono alla formazione del reddito d’impresa e vanno assoggettata a tassazione separata ai sensi dell’articolo 17, comma 1, lett. d, Tuir;

- al momento della liquidazione va operata una ritenuta a titolo di acconto nella misura del 20%.

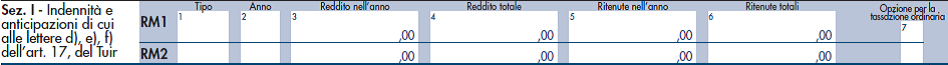

Inoltre l’agente può optare in dichiarazione per la tassazione ordinaria e dovrà essere compilato il quadro RM del modello Redditi PF.

In particolare andrà indicato:

- nella colonna 1 la lettera “A” corrispondente al tipologia di reddito percepito (ovvero le indennità, compresi gli acconti e le anticipazioni, percepite per la cessazione di rapporti di agenzia delle persone fisiche);

- nella colonna 2 l’anno di insorgenza del diritto a percepire tale reddito ovvero, in caso di anticipazioni, l’anno 2018;

- nella colonna 3 l’ammontare dell’indennità, degli acconti e delle anticipazioni;

- nella colonna 4 la somma degli importi percepiti nel 2018 e in anni precedenti relativamente allo stesso rapporto ovvero, in mancanza di precedenti erogazioni, andrà indicato l’importo di colonna 3;

- nella colonna 5 l’ammontare delle ritenute d’acconto subite nel 2018 (comprese quelle eventualmente sospese);

- nella colonna 6 la somma delle ritenute di colonna 5 e quelle eventualmente subite in anni precedenti (comprese quelle eventualmente sospese).

Nel caso in cui il contribuente intenda optare per la tassazione ordinaria si dovrà barrare la casella di colonna 7, e andrà poi compilato il rigo RM15, mentre nel caso di tassazione separata non andrà compilato il rigo RM14 in quanto, come si evince dalle istruzioni alla compilazione, in tale rigo vanno riportati i redditi soggetti a tassazione separata “per i quali non sono state applicate ritenute alla fonte”: dato che la ritenuta a titolo di acconto è già stata operata dal soggetto che ha liquidato l’indennità, non è dovuto il versamento del relativo acconto del 20%.