La variazione della dichiarazione dei redditi SC 2023

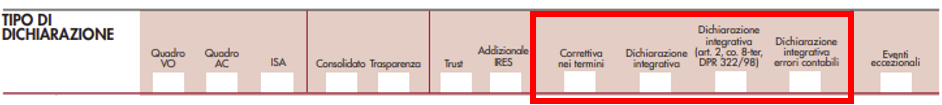

di Clara PolletSimone DimitriLa correzione della dichiarazione dei redditi già presentata richiede l’indicazione della tipologia di invio che si sta effettuando nel frontespizio della dichiarazione dei redditi.

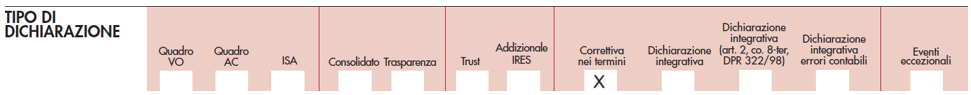

Nell’ipotesi in cui il contribuente intenda, prima della scadenza del termine di presentazione, rettificare o integrare una dichiarazione già presentata, deve compilare una nuova dichiarazione, completa di tutte le sue parti, barrando la casella “Correttiva nei termini”.

In tal modo è possibile esporre redditi non dichiarati (in tutto o in parte), ovvero evidenziare oneri deducibili o per i quali spetta la detrazione, non indicati (in tutto o in parte) in quella precedente.

I contribuenti che presentano la dichiarazione, per integrare quella precedentemente trasmessa, devono effettuare il versamento della maggiore imposta eventualmente dovuta. Se dal nuovo Modello Redditi risulta un minor credito, il contribuente dovrà procedere al versamento della differenza rispetto all’importo del credito utilizzato a compensazione degli importi a debito risultanti dalla precedente dichiarazione. Se dal nuovo Modello Redditi risulta, invece, un maggior credito (o un minor debito) la differenza, rispetto all’importo del credito (o del debito) risultante dalla dichiarazione precedentemente trasmessa, potrà essere indicata a rimborso, ovvero come credito da portare in diminuzione di ulteriori importi a debito.

Scaduti i termini di presentazione della dichiarazione, quindi a decorrere dal 1° dicembre (per i soggetti solari), il contribuente può rettificare o integrare la dichiarazione presentando, secondo le stesse modalità previste per la dichiarazione originaria, una nuova dichiarazione completa di tutte le sue parti, su modello conforme a quello approvato per il periodo d’imposta cui si riferisce la dichiarazione.

Presupposto per poter presentare la dichiarazione integrativa è che sia stata validamente presentata la dichiarazione originaria. Per quanto riguarda quest’ultima, si ricorda che sono considerate tardive, ma valide, anche le dichiarazioni presentate entro 90 giorni dal termine di scadenza, fatta salva l’applicazione delle sanzioni. La dichiarazione tardiva rimane soggetta alla sanzione in misura fissa di 250 euro, di cui all’articolo 1, comma 1, D.Lgs. 471/1997, prevista per l’omissione della dichiarazione in assenza di debito d’imposta, fermo restando la sanzione per omesso versamento laddove, alla tardività della dichiarazione, si accompagni anche un carente o tardivo versamento del tributo emergente dalla dichiarazione stessa (circolare n. 42/E/2016).

La dichiarazione presentata oltre i 90 giorni si considera “omessa”.

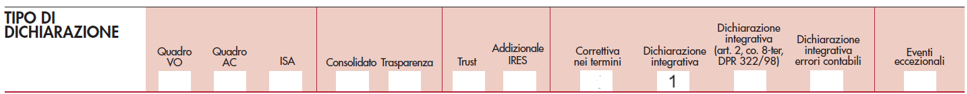

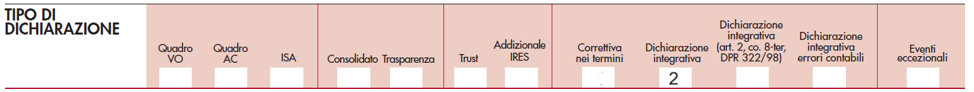

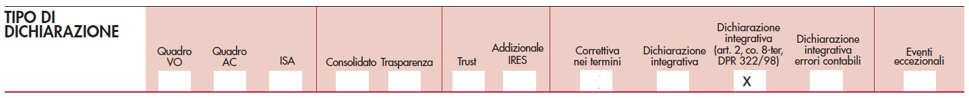

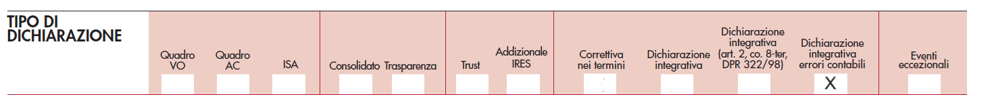

In caso di presentazione di una dichiarazione integrativa, ai sensi dell’articolo 2, commi 8 e 8-bis, D.P.R. 322/1998, va compilata la casella Dichiarazione integrativa indicando:

- il codice 1 (per il comma 8) entro il 31 dicembre del quinto anno successivo a quello in cui è stata presentata la dichiarazione, per correggere errori od omissioni, compresi quelli che abbiano determinato l’indicazione di un maggiore o di un minor reddito o, comunque, di un maggiore o di un minor debito d’imposta ovvero di un maggiore o di un minore credito, fatta salva l’applicazione delle sanzioni e ferma restando l’applicazione dell’articolo 13, D.Lgs. 472/1997;

- il codice 2, (per inviti alla compliance) nell’ipotesi in cui il contribuente intenda rettificare la dichiarazione già presentata in base alle comunicazioni inviate dall’Agenzia delle entrate, ai sensi dell’articolo 1, commi 634 – 636, L. 190/2014, salva l’applicazione delle sanzioni e ferma restando l’applicazione del ravvedimento operoso. Si precisa, al riguardo, che l’Agenzia delle entrate mette a disposizione del contribuente le informazioni che sono in suo possesso (riferibili allo stesso contribuente, acquisite direttamente o pervenute da terzi, relative anche ai ricavi o compensi, ai redditi, al volume d’affari e al valore della produzione, a lui imputabili, alle agevolazioni, deduzioni o detrazioni, nonché ai crediti d’imposta, anche qualora gli stessi non risultino spettanti) dando la possibilità di correggere spontaneamente eventuali errori od omissioni, anche dopo la presentazione della dichiarazione.

Tale casella va barrata unicamente in caso di presentazione di una dichiarazione integrativa (articolo 2, comma 8-ter, D.P.R. 322/1998), allo scopo di modificare la originaria richiesta di rimborso dell’eccedenza d’imposta esclusivamente per la scelta della compensazione, sempreché il rimborso stesso non sia stato già erogato anche in parte. Tale dichiarazione deve essere presentata entro 120 giorni dalla scadenza del termine ordinario di presentazione, secondo le disposizioni di cui all’articolo 3, D.P.R. 322/1998, utilizzando modelli conformi a quelli approvati per il periodo d’imposta cui si riferisce la dichiarazione.

Infine, la casella “Dichiarazione integrativa errori contabili” deve essere barrata in caso di presentazione di una dichiarazione integrativa a favore (articolo 2, comma 8-bis, D.P.R. 322/1998) per la correzione di errori contabili di competenza, oltre il termine prescritto per la presentazione della dichiarazione relativa al periodo d’imposta successivo.