CCN = attività correnti – passività correnti

È un indicatore utilizzato dagli analisti interni ed esterni dell’impresa per rilevare l’equilibrio finanziario e patrimoniale tra attività investite e fonti di finanziamento. Vi è equilibrio quando le immobilizzazioni vengono finanziate con le fonti a medio-lungo termine e l’attivo circolante con le fonti a breve termine.

Il calcolo del CCN permette di verificare se l’impresa sta finanziando le attività a breve con le passività a breve e in che misura sta utilizzando i debiti a medio-lungo per finanziare l’attivo circolante.

Valori del CCN superiori a zero segnalano la potenziale capacità dell’impresa di onorare gli impegni assunti entro i successivi 12 mesi. Viceversa, valori negativi rappresentano situazioni critiche da monitorare o per le quali è necessario intervenire.

Se l’impresa utilizza le passività correnti per finanziarie parte dell’attivo immobilizzato corre il rischio di esporsi a tensioni finanziarie laddove vi sia un aumento dei tassi di interesse o la richiesta di rientro da parte degli istituti finanziari.

Il CCN è uno dei principali indicatori finanziari che amministratori e organi di controllo devono considerare nel verificare la continuità aziendale (ISA Italia n. 570), un risultato negativo può essere un segnale di incapacità a continuare ad operare come un’entità in funzionamento.

Un limite del CCN è rappresentato dalla variabile delle rimanenze, le quali influenzano sensibilmente l’indicatore.

All’interno delle attività correnti possiamo distinguere tra le attività facilmente liquidabili, quali le disponibilità liquide e gli investimenti finanziari, e le attività teoricamente liquidabili come i crediti e il magazzino.

I crediti seguono le scadenze concordate o vengono riscossi tramite accordi finanziari, seppure più onerosi (ricevute bancarie, cessioni pro-soluto e pro-solvendo, factoring, ecc.).

Le rimanenze invece hanno delle caratteristiche particolari che comportano alcune criticità. Alcune merci potrebbero essere difficilmente cedibili perché obsolete, è il caso delle società che hanno in magazzino prodotti ormai fuori moda e che non incontrano più la soddisfazione dei clienti; altre merci potrebbero essere deperibili, come i prodotti alimentari, o essere giacenze prive di mercato; in altri casi potrebbe essere impossibile liquidare tutto o parte del magazzino per motivi legati al processo produttivo, in quanto occorre rispettare determinati livelli di scorte minime per garantire la produzione e rispondere attivamente ad un aumento degli ordini.

Le rimanenze soffrono un ulteriore limite dato dalla loro valorizzazione. I criteri di valutazione al Lifo, Fifo, costo medio, ecc. condizionano ulteriormente il valore del CCN. Ad esempio un’azienda che determina il magazzino con il Lifo, anziché utilizzare il costo medio ponderato, in presenza di un aumento rilevante del costo delle materie prime, attribuisce alla stessa quantità di rimanenze un valore inferiore, in quanto le valorizza ad un prezzo più basso.

Per tali motivi è utile confrontare il CCN con il margine di tesoreria che non considera il magazzino:

Margine di Tesoreria = attività correnti – magazzino – passività correnti

Un margine di tesoreria con valore maggiore di zero indica che l’impresa ha potenziali disponibilità per pagare i debiti esigibili entro l’esercizio successivo senza dover dismettere il magazzino.

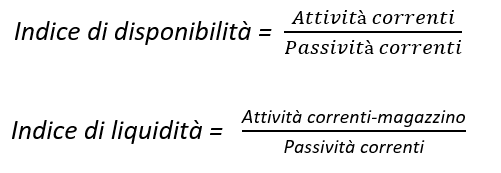

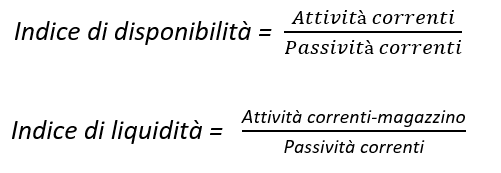

Per un migliore confronto nel tempo e nello spazio, è opportuno confrontare i valori assoluti del CCN e del margine di tesoreria con i valori relativi che si ottengono dai corrispondenti indici di disponibilità (current ratio) e di liquidità (quick ratio o acid test).

Due aziende con medesimo CCN, quindi apparentemente uguali, potrebbero presentare due indici di disponibilità diversi, in quanto aventi una diversa composizione delle voci di attivo e di passivo; l’azienda con l’indicatore maggiore evidenzierà un migliore equilibrio finanziario.

Il giudizio è positivo quando gli indicatori sono superiori a 1. Confrontando i due indici di disponibilità e di liquidità si può capire quanto l’impresa sia dipendente dalle rimanenze e dalla loro valorizzazione.

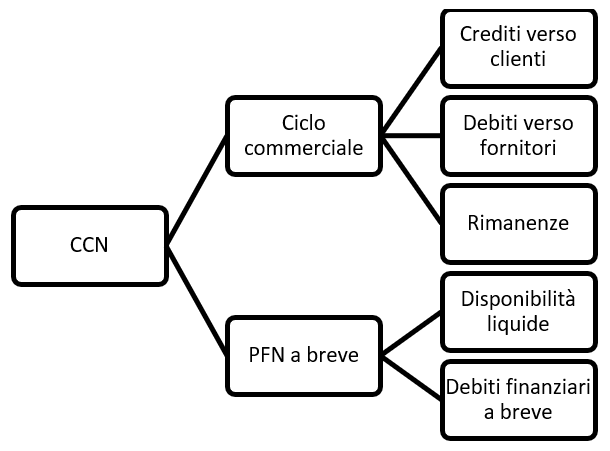

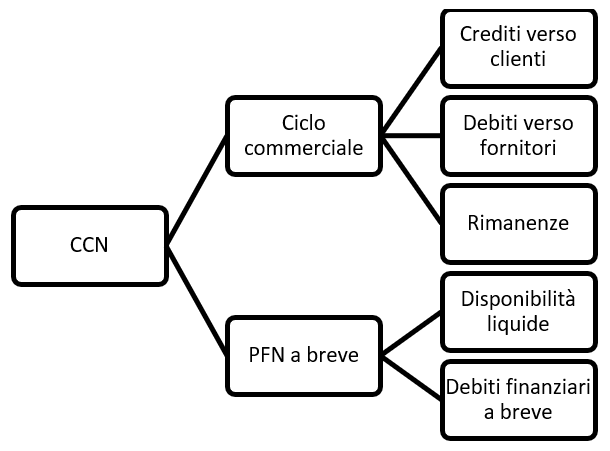

Non sempre un risultato positivo del CCN equivale ad una situazione di equilibrio finanziario: valori eccessivamente elevati possono essere la conseguenza di una scarsa rotazione del magazzino, di difficoltà ad incassare i crediti verso clienti o di tempi di pagamento troppo rapidi concessi ai fornitori. Per comprendere come impattano le variabili, occorre scomporre e analizzare il CCN nelle sue due componenti: ciclo commerciale e ciclo finanziario a breve (posizione finanziaria netta a breve).

Il ciclo commerciale riguarda le dinamiche relative ai crediti, debiti e rimanenze, dipende dai giorni mediamente necessari per far uscire i prodotti dal magazzino, incassare i crediti dai clienti e pagare i debiti dei fornitori.

Il ciclo finanziario a breve è rappresentato dalla posizione finanziaria netta a breve, cioè dalla differenza tra i debiti finanziari esigibili entro 12 mesi (verso banche e altri finanziatori) e le disponibilità immediate (conti correnti attivi e denaro in cassa). La PFN a breve deve essere in grado di finanziare il ciclo commerciale.

Si tende ad affermare che l’equilibrio finanziario si raggiunge quando i tempi di incasso sono inferiori ai tempi di pagamento perché in tal modo si crea la liquidità necessaria per far fronte alle obbligazioni a breve scadenza.

Non bisogna però dimenticarsi del ciclo di vita dell’azienda perché il CCN varia a seconda che l’impresa sia nella fase di crescita, maturità o declino.

Nella fase di crescita si prevede un aumento del CCN dovuto ad un aumento del fatturato o alla concessione di maggiori dilazioni ai nuovi clienti (senza un aumento dei giorni fornitori). L’aumento del CCN richiede una maggiore liquidità, l’impresa deve aumentare il ciclo finanziario a breve; se non riesce ad ottenere nuovi affidamenti a breve sarà costretta a finanziare l’attivo circolante con il capitale di terzi a medio-lungo o con il capitale proprio, con possibili effetti negativi sull’equilibrio patrimoniale-finanziario.

Al contrario se l’impresa sta vivendo una fase di declino subisce una riduzione del CCN e quindi richiede un minore assorbimento di cassa permettendo così di liberare nuove risorse finanziarie da utilizzare nell’attività, con conseguente riduzione dell’indebitamento verso terzi.

È evidente che la gestione del ciclo commerciale impatta fortemente sul ciclo finanziario poiché condiziona la liquidità operativa dell’anno successivo.

Una corretta gestione e pianificazione del Capitale Circolante Netto è un elemento fondamentale per garantire l’operatività e la continuità aziendale.

24 Marzo 2022 a 8:55

L’autrice potrebbe, per favore, spiegare con un esempio quanto asserito nel quartultimo e terzultimo capoverso? C’è qualcosa che mi sfugge quando afferma “se non riesce ad ottenere nuovi affidamenti a breve sarà costretta a finanziare l’attivo circolante con il capitale di terzi a medio-lungo o con il capitale proprio, con possibili effetti negativi sull’equilibrio patrimoniale-finanziario”.

24 Marzo 2022 a 18:38

Mi riferisco alla correlazione esistente tra fonti e impieghi. Si ritiene che vi sia equilibrio quando le immobilizzazioni vengono finanziate con le fonti a medio-lungo termine e l’attivo circolante con le fonti a breve termine (come riportato nel terzo paragrafo). Se aumenta l’attivo circolante, l’impresa dovrebbe attivarsi per aumentare le fonti a breve. Se non riesce a incrementare le passività a breve deve ricorrere alle fonti a medio lungo: mutui bancari o versamenti di capitale. Viene a meno la regola di cui sopra e potrebbero esserci POSSIBILI squilibri finanziari. Sono d’accordo nel dire che, in assenza di altre alternative, affinché venga garantito l’equilibrio patrimoniale-finanziario, è meglio finanziare il breve con il lungo e non il contrario (finanziare il lungo con il breve).