Come noto, tale beneficio si sostanzia in un credito tributario, che ammette, lungo la sua vita utile, due forme di realizzazione:

- attraverso la detrazione in quote annuali sull’Ires dovuta di periodo;

- attraverso la cessione del credito ad altri soggetti, compresi istituti di credito e intermediari finanziari.

Il bonus fiscale va qualificato come un contributo in conto impianti, così come definito dal paragrafo 86 dell’Oic 16, trattandosi di somme:

- erogate da un soggetto pubblico, sostanziandosi nel diritto a pagare meno imposte allo Stato;

- finalizzate alla realizzazione di uno specifico investimento (costruzione, riattivazione e ampliamento di immobilizzazioni materiali);

- commisurate al costo dello stesso.

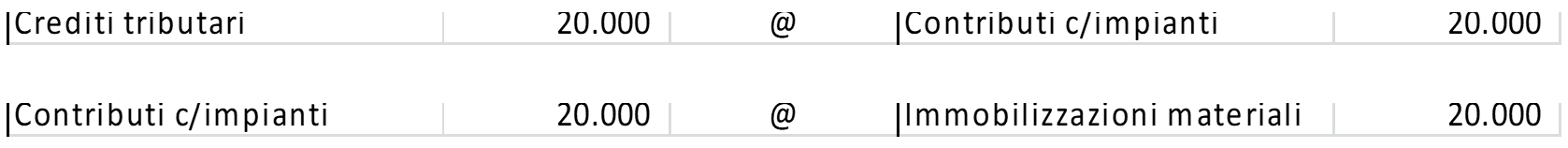

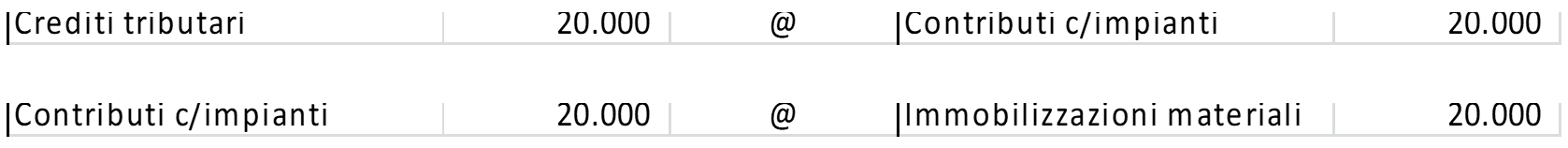

Di conseguenza, va contabilizzato dalla società committente nell’attivo dello stato patrimoniale, come credito tributario, nel momento in cui esiste la ragionevole certezza che le condizioni per il riconoscimento e l’erogazione del contributo siano soddisfatte, e in contropartita, alternativamente:

- va rilevato l’importo a riduzione dell’immobilizzazione materiale (metodo diretto);

- iscritto un risconto passivo, da rilasciare a conto economico (metodo indiretto).

L’Oic ha inoltre precisato che nel caso in cui la società committente opti per lo sconto in fattura, dovrà rilevare il costo dell’investimento al netto dello sconto ottenuto.

Una volta contabilizzato nell’attivo il credito tributario, questo va valutato secondo la disciplina generale prevista per i crediti dall’Oic 15; se pertanto ricorrono i requisiti, per tenere conto del fattore temporale, il credito tributario va valutato col criterio del costo ammortizzato, mediante l’attualizzazione dell’importo nominale.

La società deve pertanto stimare i flussi finanziari futuri, ovvero le detrazioni future, considerando che le stesse possono comunque essere utilizzate entro i limiti di capienza annua dell’imposta risultante dalla dichiarazione dei redditi.

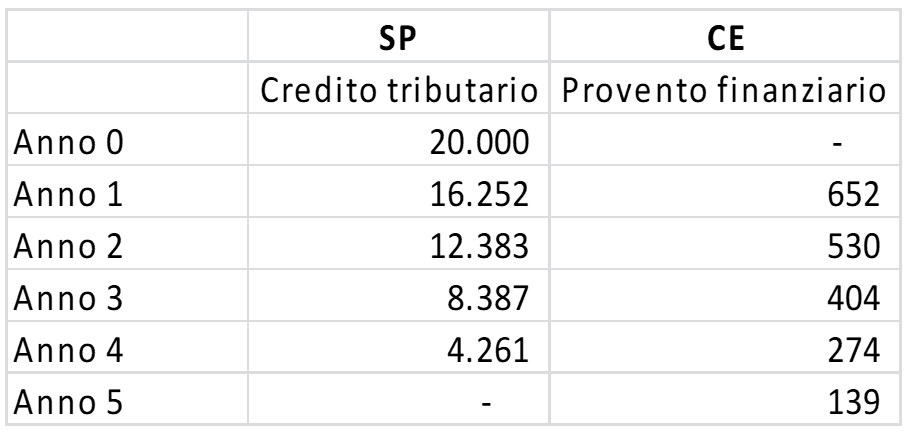

Il documento dell’Oic ha cura di precisare che, in sede di rilevazione iniziale (il paragrafo 41 dell’Oic 15 prevede che, “per tenere conto del fattore temporale, il tasso di interesse desumibile dalle condizioni contrattuali deve essere confrontato con i tassi di interesse di mercato”), poiché potrebbe risultare eccessivamente oneroso individuare un tasso di interesse di mercato di un’operazione similare a quella in esame e poiché il credito in questione si differenzia dagli altri crediti per la mancanza di un rischio di controparte (in quanto si realizza tramite utilizzo della detrazione fiscale sull’imposta corrente) si può presumere che il tasso di mercato possa corrispondere al tasso di interesse desumibile dalle condizioni contrattuali (tasso di interesse implicito del credito). Pertanto, il credito tributario è iscritto in bilancio per un ammontare pari al costo sostenuto per gli investimenti previsti dalla norma, o una sua proporzione se inferiore, a seconda della norma fiscale di riferimento. All’iscrizione iniziale la società determina il tasso di interesse effettivo pari al tasso interno di rendimento che rende equivalente il valore attuale delle future detrazioni al valore di rilevazione iniziale del credito.

Nell’esempio riportato dall’Oic si ipotizza la società Alfa che realizza un intervento di costo pari a 20.000 euro, con un beneficio fiscale del 110% (22.000 euro), che intende usufruire come detrazione dall’imposta Ires in cinque anni (4.400 euro di quota annua).

A fronte dell’intervento così contabilizzato:

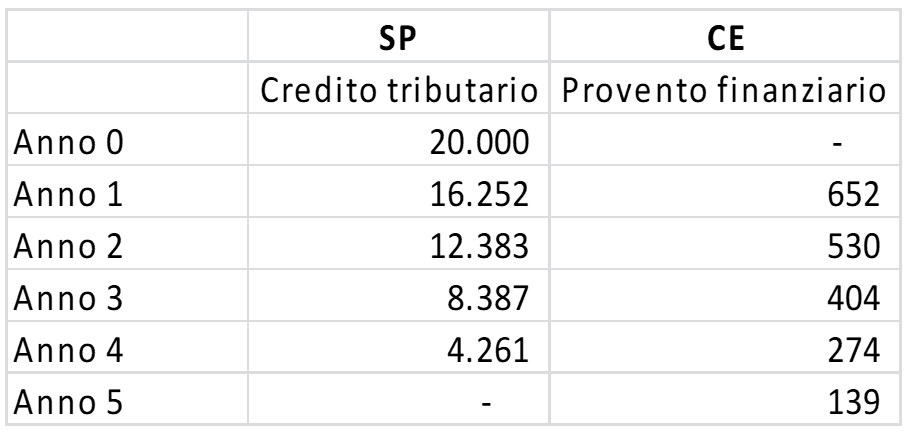

il credito del valore nominale di 22.000 euro verrà così iscritto, secondo il criterio del costo ammortizzato:

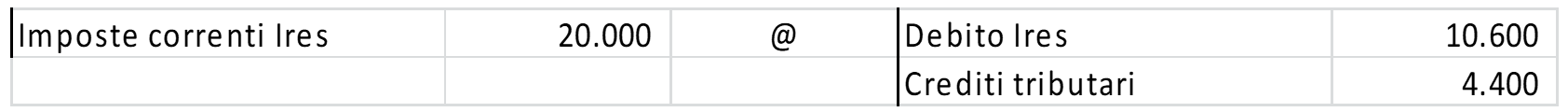

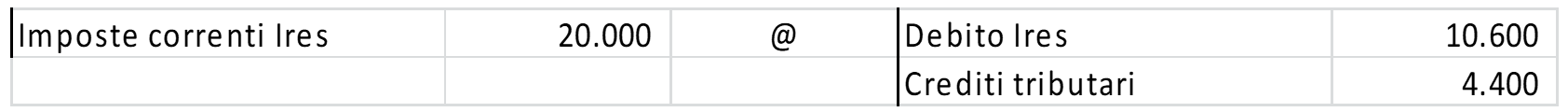

A partire dall’anno di fruizione del beneficio la rilevazione dell’Ires dovuta e da pagare verrà così contabilizzata:

Dovrà inoltre essere rilevato ogni anno il provento finanziario

Dovrà inoltre essere rilevato ogni anno il provento finanziario

determinato attualizzando i flussi di cassa previsti sulla base del tasso interno di rendimento (3,26%):

Se la società redige il bilancio in forma abbreviata e decide, avendone facoltà, di non applicare il criterio del costo ammortizzato, il credito tributario andrà rilevato al suo valore nominale e contestualmente andrà rilevato un risconto passivo pari alla differenza tra il costo sostenuto per l’investimento edilizio e il valore nominale del credito.

Tale risconto sarà poi imputato a conto economico nel periodo in cui la società committente utilizzerà la detrazione fiscale, rilevando un provento finanziario costante lungo il periodo di tempo in cui la legge consente di usufruire della detrazione fiscale.