Le peculiarità del credito d’imposta investimenti in beni strumentali

di Debora ReverberiIn tema di incentivi agli investimenti in beni strumentali, l’anno 2020 si contraddistingue per la coesistenza di super e iper ammortamento e del nuovo credito d’imposta.

Nonostante la disciplina attuale erediti alcuni aspetti applicativi dalla pregressa (a titolo non esaustivo gli investimenti agevolabili e il meccanismo di recapture) il mutamento della natura dell’agevolazione da un meccanismo di variazione fiscale in diminuzione dalle imposte sui redditi a un credito d‘imposta comporta differenze sostanziali.

Si analizzano dunque nel prosieguo le caratteristiche distintive della nuova disciplina del credito d’imposta investimenti in beni strumentali, introdotta dall’articolo 1, commi 184–197, L. 160/2019 (c.d. Legge di Bilancio 2020), con particolare riguardo alle differenze rispetto alle previgenti normative del super ammortamento, di cui all’articolo 1, commi 91–94, L. 208/2015 (c.d. Legge di Stabilità 2016) e ss.mm.ii. e iper ammortamento, di cui all’articolo 1, commi 8–11, L. 232/2016 (c.d. Legge di Bilancio 2017) e ss.mm.ii.

Ambito applicativo temporale

Il credito d’imposta trova applicazione agli investimenti in beni strumentali:

- effettuati dal 01.01.2020 al 31.12.2020;

oppure

- prenotati al 31.12.2020 (con ordine accettato dal fornitore e pagamento di acconti pari ad almeno il 20% del costo di acquisizione del bene) ed effettuati entro il 30.06.2021.

Trova invece applicazione la previgente disciplina del super e iper ammortamento al caso dei seguenti investimenti:

- prenotati al 31.12.2019 ed effettuati entro il 31.12.2020 (c.d. regime transitorio introdotto dal comma 196, articolo 1, L. 160/2019), termine quest’ultimo prorogato per i beni strumentali “ordinari” dall’articolo 50 D.L. 34/2020 (c.d Decreto Rilancio), allineandolo con quello dei beni 4.0;

- gli investimenti effettuati in anni precedenti ed entrati in funzione (per l’applicazione del super ammortamento) o interconnessi (per l’applicazione dell’iper ammortamento) nel 2020.

Ambito applicativo soggettivo

Possono beneficiare del credito d’imposta investimenti in beni strumentali:

- gli esercenti arti e professioni, con esclusivo riferimento agli investimenti in beni strumentali “ordinari”;

- tutte le imprese residenti nel territorio dello Stato, incluse le stabili organizzazioni di soggetti non residenti, indipendentemente dalla forma giuridica, dal settore economico di appartenenza, dalla dimensione e dal regime fiscale di determinazione del reddito.

Sono escluse le seguenti imprese:

- in stato di crisi e sottoposte a procedure non finalizzate alla continuazione dell’attività economica;

- sottoposte a sanzioni interdittive derivanti dalla violazione delle norme sulla responsabilità amministrativa delle persone giuridiche (articolo 9, comma 2, D. Lgs. 231/2001).

Rispetto alla previgente disciplina possono dunque accedere al nuovo credito d’imposta i soggetti che determinano il reddito forfetariamente o su base catastale (imprese agricole), ma è introdotta una condizione soggettiva di fruibilità del credito:

- rispetto delle norme di sicurezza dei luoghi di lavoro applicabili in ciascun settore;

- rispetto del corretto adempimento degli obblighi di versamento dei contributi previdenziali e assistenziali a favore dei lavoratori.

Ambito applicativo oggettivo

Il credito d’imposta si applica agli investimenti in beni in possesso dei seguenti requisiti, in totale continuità con la previgente disciplina:

- strumentali all’attività d’impresa o di arte o professione;

- nuovi;

- destinati a strutture produttive ubicate in Italia;

- acquistati a titolo di proprietà, in locazione finanziaria, costruiti internamente o acquisiti con contratto di appalto.

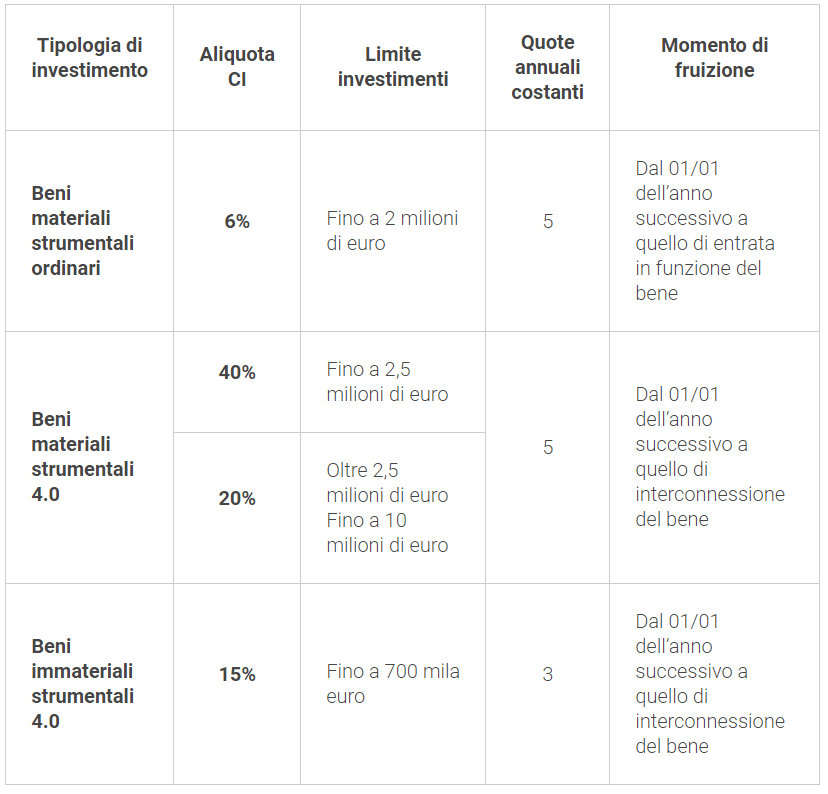

Fra i beni strumentali agevolabili rientrano le seguenti categorie, a cui corrispondono aliquote del credito d’imposta e limiti degli investimenti agevolabili opportunamente modulati:

- beni materiali “ordinari”;

- beni materiali 4.0 inclusi nell’allegato A annesso alla 232/2016 (c.d. Legge di Bilancio 2017);

- beni immateriali 4.0 (software, sistemi e system integration, piattaforme e applicazioni) inclusi nell’allegato B annesso alla Legge 232/2016 (c.d. Legge di Bilancio 2017).

Per i beni immateriali 4.0 si segnala, rispetto alla previgente disciplina dell’iper ammortamento, l’eliminazione del vincolo di subordinazione con l’acquisizione di un bene materiale 4.0.

Risultano, in particolare e a titolo non esaustivo, esclusi i seguenti beni:

- fabbricati e costruzioni;

- veicoli e altri mezzi di trasporto dell’articolo 164 Tuir (anche strumentali);

- beni immateriali non 4.0 (ad esempio i software relativi alla gestione di impresa in senso lato).

Meccanismo di recapture e deroga per investimenti sostituivi

Eredità della disciplina dell’iper ammortamento, il meccanismo di recapture si applica al credito d’imposta beni strumentali nei seguenti casi:

- cessione a titolo oneroso del bene agevolato

oppure

- delocalizzazione all’estero del bene agevolato, anche presso strutture produttive appartenenti alla stessa impresa.

Le principali differenze rispetto alla disciplina previgente consistono nell’estensione dell’ambito applicativo del meccanismo di recupero a tutte e tre le tipologie di investimenti ammissibili, controbilanciato dalla limitazione temporale ad un periodo di osservazione che termina il 31 dicembre del secondo anno successivo a quello rispettivamente di entrata in funzione dei beni “ordinari” o di interconnessione dei beni 4.0.

Il recapture non si applica nei seguenti casi:

- effettuazione di investimenti sostitutivi in beni materiali 4.0 di caratteristiche analoghe o superiori nello stesso periodo d’imposta di cessione o delocalizzazione;

- trasferimento temporaneo all’estero;

- cessione d’azienda o di ramo d’azienda comprendente il bene agevolato.

Oneri documentali

La disciplina del credito d’imposta beni strumentali differisce dalla previgente per quanto concerne i seguenti oneri documentali a carico del beneficiario:

- le fatture e gli altri documenti relativi all’acquisizione dei beni agevolati “devono contenere l’espresso riferimento alle disposizioni dei commi da 184 a 194», pena la revoca del beneficio, ai sensi del comma 195 dell’articolo 1, L. 160/2019;

- i requisiti tecnici e di interconnessione dei beni materiali e immateriali 4.0 devono essere attestati tramite:

- dichiarazione sostituiva di atto notorio del legale rappresentante oppure

- perizia tecnica semplice (non più perizia tecnica giurata come nell’iper ammortamento) o attestato di conformità, obbligatori in caso di beni di costo di acquisizione unitario superiore a 300.000 euro (contro i 500.000 euro dell’iper ammortamento)

- gli investimenti in beni materiali e immateriali 4.0 devono essere comunicati al Mise a consuntivo, successivamente alla chiusura del periodo d’imposta di effettuazione; l’omessa trasmissione della comunicazione non pregiudica la spettanza del credito o il diritto alla fruizione.

Entità del credito d’imposta

Il credito d’imposta è commisurato al costo di acquisizione dell’investimento determinato, nel caso di beni materiali, ai sensi dell’articolo 110, comma 1, lettera b), del Tuir e pertanto comprensivo degli oneri accessori di diretta imputazione facendo riferimento “in via generale, ai criteri contenuti nel Principio contabile OIC 16, indipendentemente dai principi contabili adottati dall’impresa”.

Aliquote e limiti dell’agevolazione sono di seguito riepilogati in tabella:

Modalità di fruizione

Il godimento del credito d’imposta beni strumentali, in modo similare alla disciplina previgente, è caratterizzato:

- da un momento di fruizione che scatta l’anno successivo rispettivamente all’entrata in funzione del bene per investimenti “ordinari” o all’interconnessione per beni 4.0;

- da un periodo di fruizione pluriennale, di durata pari a 5 anni ridotti a 3 per beni immateriali 4.0.

Analogamente all’iper ammortamento è consentita la fruizione anticipata del credito d’imposta per beni materiali 4.0 in misura ridotta del 6% a partire dall’anno successivo all’entrata in funzione del bene, in caso di interconnessione posticipata negli anni.

Il credito d’imposta è utilizzabile esclusivamente in compensazione in F24 ai sensi dell’articolo 17 D. Lgs. 241/1997 in 5 quote annuali di pari importo (ridotte a 3 per beni immateriali 4.0) e non è ammessa la cessione o il trasferimento del credito, nemmeno all’interno del consolidato fiscale.

Le regole di compensazione possono essere così sintetizzate:

- non si applicano né i limiti generali di compensazione né il divieto di compensazione in presenza di debiti iscritti a ruolo superiori a 1.500 euro;

- non è richiesta l’apposizione del visto di conformità per compensazioni superiori a 5.000 euro;

- la compensazione non è soggetta all’obbligo di preventiva trasmissione della dichiarazione dei redditi;

- il modello F24 va presentato esclusivamente coi servizi telematici dell’Agenzia delle entrate.

Cumulabilità

Il credito d’imposta investimenti in beni strumentali è in generale cumulabile con altre agevolazioni che abbiano ad oggetto i medesimi costi:

- a condizione che tale cumulo non porti al superamento del costo sostenuto;

- tenuto conto anche della non concorrenza alla formazione del reddito e della base imponibile Irap.

Irrilevanza fiscale

Il credito d’imposta investimenti in beni strumentali, per espressa previsione dell’articolo 1, comma 192, L. 160/2019, è fiscalmente irrilevante ovvero:

- non concorre alla formazione della base imponibile ai fini delle imposte sui redditi

- non concorre alla determinazione del valore della produzione ai fini IRAP

- non rileva ai fini della determinazione della quota di interessi passivi deducibili ai sensi dell’articolo 61 del Tuir;

- non rileva ai fini del rapporto di deducibilità dei componenti negativi di cui all’articolo 109, comma 5 del Tuir.