Con riferimento alle cessioni di determinati beni utili a contrastare la diffusione del Covid-19, si ricorda che l’articolo 124 D.L. 34/2020 ha introdotto l’esenzione Iva fino al 31 dicembre 2020; gli stessi, a decorrere dal 1° gennaio 2021 scontano l’Iva al 5%.

Inoltre, il comma 453 della Legge di bilancio 2021 ha previsto, dal 20 dicembre 2020 al 31 dicembre 2022, l’esenzione Iva per le cessioni di vaccini anti Covid-19, autorizzati dalla Commissione europea o dagli Stati membri, e per le prestazioni di servizi strettamente connesse a tali vaccini. Entrambe le disposizioni garantiscono il diritto alla detrazione dell’imposta, ai sensi dell’articolo 19, comma 1, D.P.R. 633/1972.

La dichiarazione Iva 2021 accoglie, pertanto, le operazioni attive e passive riferite alle cessioni esenti dei richiamati prodotti.

Dal lato vendite, il cedente dovrà indicare nel rigo VE33 l’ammontare delle operazioni esenti di cui all’articolo 10 D.P.R. 633/1972, ricomprendendo anche le operazioni esenti di cui all’articolo 124 D.L. 34/2020 e all’articolo 1, comma 453, L. 178/2020.

Nel quadro VF, sezione 3-A, rigo VF34, è stato introdotto un nuovo campo 9 per tenere conto, in sede di determinazione della percentuale di detrazione, delle cessioni di beni di cui all’articolo 124 D.L. 34/2020 e all’articolo 1, comma 453, L. 178/2020.

Sul versante degli acquisti, invece, il cessionario espone nel Rigo VF16, campo 2, gli acquisti esenti Iva in argomento.

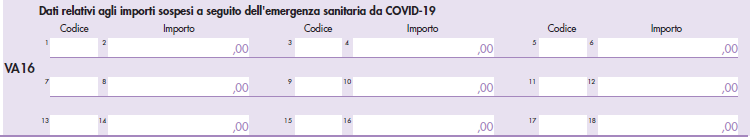

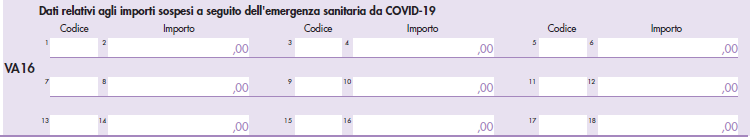

Nel quadro VA, sezione 2, è stato inserito il nuovo rigo VA16 riservato ai soggetti che hanno usufruito dei provvedimenti agevolativi di sospensione dei versamenti, emanati a seguito dell’emergenza sanitaria da Covid-19.

In particolare, il rigo è riservato ai soggetti che, essendone legittimati, non hanno effettuato nel 2020, alle scadenze previste, i versamenti Iva – compreso il saldo relativo al 2019 – avvalendosi delle disposizioni di sospensione.

In casella 1 occorre inserire il codice reperibile dalla “Tabella versamenti sospesi Covid-19” posta in Appendice. Il campo 2 accoglie l’importo dei versamenti sospesi in virtù della disposizione normativa individuata dal codice indicato nella casella 1.

I soggetti che, nel corso del periodo d’imposta, hanno sospeso i versamenti in base a diverse disposizioni dovranno compilare più campi per indicare gli importi sospesi, in relazione a ciascuna disposizione normativa di cui gli stessi hanno usufruito.

Il rigo va compilato anche dalle società, in possesso delle caratteristiche che consentono individualmente di beneficiare delle disposizioni di sospensione emanate a seguito dell’emergenza sanitaria da Covid-19, che abbiano partecipato nel 2020 ad una procedura di liquidazione Iva di gruppo, consentendo a detta procedura di escludere dalla liquidazione periodica di gruppo la componente a debito riferibile a dette società, oppure di sospendere l’intero versamento della procedura stessa (circolare 11/E/2020, risposta 2.16).

Nel quadro VQ è stata prevista la nuova colonna 7 riguardante l’ammontare dell’Iva periodica versata a seguito della ripresa dei versamenti dopo la sospensione per eventi eccezionali, nel periodo compreso tra il giorno successivo alla data di presentazione della dichiarazione relativa al 2019 e la data di presentazione della dichiarazione relativa al presente anno d’imposta.

I soggetti che hanno fruito di particolari agevolazioni (sospensione dei termini di adempimenti e versamenti d’imposta) per effetto del verificarsi di eventi eccezionali devono comunque indicare nel quadro VH (qualora debba essere compilato, ovvero nel quadro VP), in corrispondenza dei singoli periodi (mesi o trimestri), gli importi a debito risultanti dalle liquidazioni periodiche e dell’acconto.

Nella sezione 3, è stato previsto il nuovo rigo VL41, per indicare nel campo 1, la differenza, se positiva, tra l’Iva periodica dovuta e l’Iva periodica versata; nel campo 2, la differenza, se positiva, tra il credito che si sarebbe generato qualora l’Iva periodica dovuta fosse stata interamente versata entro la data di presentazione della dichiarazione annuale (“credito potenziale”) e il credito effettivamente liquidato nel rigo VL33.

Per quanto riguarda, invece, gli oneri gravanti sui fornitori degli esportatori abituali, si ricorda che l’articolo 12-septies D.L. 34/2019ha ridefinito la disciplina delle dichiarazioni d’intento prevedendo la soppressione dell’obbligo di comunicazione delle dichiarazioni d’intento ricevute in apposito quadro della dichiarazione annuale Iva, oltre che dell’obbligo di tenere un registro delle dichiarazioni d’intento. Conseguentemente, il quadro VI è stato soppresso.

Resta fermo, invece, l’onere di verificare che la dichiarazione d’intento sia stata emessa prima dell’effettuazione dell’operazione, definita dall’articolo 6 D.P.R. 633/1972.

Tale adempimento può essere assolto, indistintamente, in uno dei seguenti modi:

- avvalendosi della funzionalità offerta dall’Agenzia delle entrate – Consultazioni delle dichiarazioni d’intento destinatario – all’interno del “Cassetto fiscale” del contribuente;

- utilizzando la procedura di controllo “senza registrazione”, inserendo il numero di protocollo della dichiarazione d’intento, composto di due parti: la prima, formata da 17 cifre (es. 20060120341234567), la seconda (progressivo), di 6 cifre, separata dalla prima dal segno “-” oppure “/” (es. 000001).

Nel Quadro VO, sezione 1, è stato previsto infine il rigo VO16, riservato ai soggetti che effettuano le prestazioni di servizi indicate nell’articolo 7-octies nei confronti di committenti non soggetti passivi stabiliti in Stati membri dell’Unione europea diversi dall’Italia. Nella sezione 2, rigo VO26, è stata inserita la casella 2 per comunicare la revoca dell’opzione in precedenza esercitata. Nella sezione 3, è stato introdotto il rigo VO36, riservato ai soggetti che esercitano l’attività oleoturistica e comunicano di aver optato per l’applicazione dell’Iva e del reddito nei modi ordinari.

23 Febbraio 2021 a 18:30

CHIEDEVO MA IN VH IVA 2021 VA INDICATO IL DEBITO CON INTERESSI O SENZA ? GRAZIE

25 Febbraio 2021 a 8:50

Nel quadro Q colonna 7 vanno indicati anche i versamenti precedentemente sospesi causa Covid? Grazie

Quindi doppia compilazione indicando nel quadro A la sospensione del versamento e nel quadro Q il versamento effettuato?