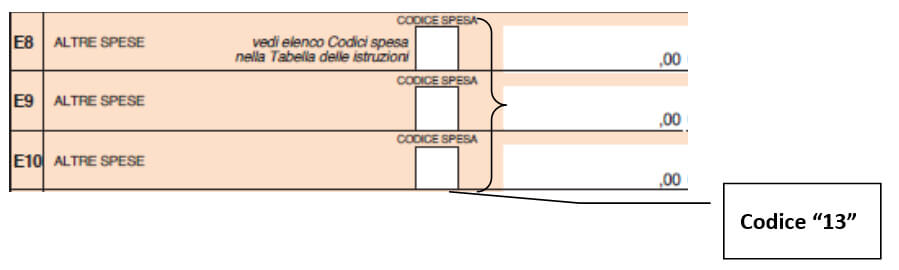

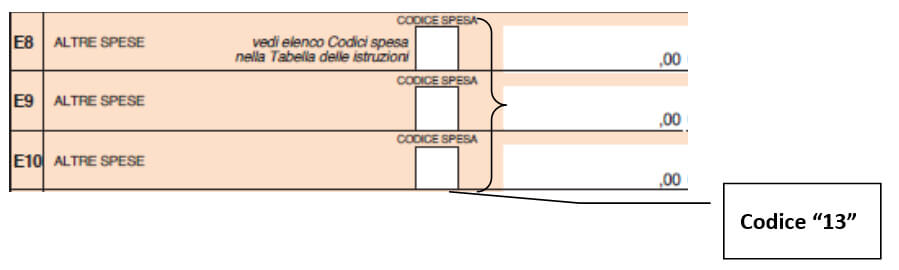

Per poter beneficiare della detrazione è necessario indicare tali oneri nel

quadro E sezione I del modello

730/2017 indicando l’importo sostenuto nei righi da

E8 a E10 identificandoli con il

codice “13”.

Sono detraibili le tasse di immatricolazione ed iscrizione e la sopratassa per esami di profitto e laurea che possono riferirsi anche a più anni, compresa l’iscrizione ad anni fuori corso. Le spese sostenute per la frequenza a master universitari sono detraibili solo se assimilabili a corsi universitari e di specializzazione e se gestiti da istituti universitari pubblici o privati. Non rientrano tra le spese detraibili invece le spese per l’acquisto di testi scolastici, materiale di cancelleria, viaggi ferroviari, vitto e alloggio.

Per poter beneficiare della detrazione è necessario indicare tali oneri nel quadro E sezione I del modello 730/2017 indicando l’importo sostenuto nei righi da E8 a E10 identificandoli con il codice “13”.

Recentemente l’Agenzia delle Entrate nella circolare 18/E/2016 ha fornito interessanti chiarimenti in merito alla detraibilità delle spese universitarie, in particolare è stato precisato che:

- per la detraibilità delle spese per frequenza all’estero di corsi universitari occorre fare riferimento all’importo massimo stabilito per la frequenza di corsi di istruzione appartenenti alla medesima area disciplinare e alla zona geografica in cui ricade il domicilio fiscale del contribuente;

- le spese sostenute per la frequenza di corsi di laurea in teologia presso le università Pontificie sono detraibili nella misura stabilita per corsi di istruzione appartenenti all’area disciplinare “Umanistico – sociale”. Per quanto concerne la zona geografica di riferimento l’Agenzia ritiene, per motivi di semplificazione, che questa debba essere individuata nella regione in cui si svolge il corso di studi anche nel caso in cui il corso sia tenuto presso lo Stato Città del Vaticano.

- le spese per i corsi di laurea svolti dalle università telematiche possono essere detratte, al pari di quelle per la frequenza di altre università non statali, facendo riferimento all’area tematica del corso e, per l’individuazione dell’area geografica, alla regione in cui ha sede legale l’università.

Le spese sono detraibili anche se sostenute per familiari fiscalmente a carico (se il documento di spesa è intestato al figlio a carico, la detrazione può essere divisa in parti uguali tra i genitori, salvo che non intendano ripartire la spesa in misura diversa dal 50%, nel qual caso dovranno annotare le diverse percentuali di ripartizione nel documento di appoggio). Se il documento di spesa è intestato ad uno dei genitori, la detrazione compete al genitore stesso.

Per quanto riguarda il regime di detraibilità andremo a distinguere:

- le somme corrisposte per la frequenza di corsi presso università statali i quali saranno interamente detraibili;

- le somme corrisposte per la frequenza ad università non statali italiane e straniere che possono essere portate in detrazione per un importo non superiore a quelle stabilite annualmente per ciascuna facoltà universitaria con Decreto del Ministero dell’Istruzione, tenendo conto degli importi medi delle somme e contributi dovuti da università statali.

Per l’anno 2016 il decreto di riferimento è il D.M. 993/2016 il quale prevede che la spesa detraibile relativa alle tasse ed ai contributi di iscrizione per la frequenza ai corsi di laurea, laurea magistrale e laurea magistrale a ciclo unico delle università non statali è individuata in base a ciascuna area disciplinare di afferenza ed in base alla regione in cui ha sede l’ateneo, nei limiti massimi indicati nella seguente tabella:

AREA DISCIPLINARE | NORD | CENTRO | SUD |

Medica | € 3.700 | € 2.900 | € 1.800 |

Sanitaria | € 2.600 | € 2.200 | € 1.600 |

| Scientifico-tecnologica | € 3.500 | € 2.400 | € 1.600 |

| Umanistico – sociale | € 2.800 | € 2.300 | € 1.500 |

Nell’allegato 1al decreto è possibile individuare le classi di laurea (laurea magistrale e laurea magistrale a ciclo unico) afferenti alle aree disciplinari indicate e le zone geografiche di riferimento delle regioni.

Il comma 3, articolo 1, D.M. 993/2016 prevede infine che la spesa sostenuta da studenti iscritti a corsi di dottorato, di specializzazione e ai master universitari di primo e secondo livello siano detraibili nell’importo massimo desunto dalla seguente tabella:

SPESA MASSIMA DETRAIBILE | NORD | CENTRO | SUD E ISOLE |

| Corsi di dottorato, di specializzazione e master universitari di primo e di secondo livello | € 3.700 | € 2.900 | € 1.800 |

A tutti gli importi di riferimento deve essere sommato l’importo relativo alla tassa regionale per il diritto allo studio di cui all’articolo 3 della L. 549/1995.

9 Maggio 2018 a 15:29

Mia figlia frequenta un corso universitario in International Marketing presso l’università britannica di BRIGHTON in UK.

Vorrei chiedere cortesemente, poiché gli importi pagati nel 2017 e da pagare nel corso del 2018 sono elevati (parte nel 2017 e pare nel 2018), a quale cifra massima potrei far riferimento per portarla in detrazione nel 730/2017.