- una quota capitale (retribuzioni annue lorde : 13,5);

- una quota finanziaria, determinata rivalutando l’accantonamento risultante al 31 dicembre dell’anno procedente (escludendo la quota maturata nell’anno) e applicando un tasso fisso dell’1,5% e un tasso pari al 75% dell’aumento dell’indice dei prezzi al consumo per le famiglie di operai ed impiegati, accertato dall’Istat, rispetto al mese di dicembre dell’anno precedente.

Tale rivalutazione si effettua alla fine di ciascun anno o al momento della cessazione del rapporto di lavoro, e su questa va applicata l’imposta sostitutiva del 17%. In caso di cessazione del rapporto, sulla quota di rivalutazione maturata nel 2018 fino alla data stessa di cessazione, il datore avrà già trattenuto l’imposta sostitutiva calcolata applicando al relativo Tfr al 31 dicembre 2017 l’indice Istat del mese in cui è avvenuta la cessazione o, per le cessazioni fino al 14 del mese, quello del mese precedente.

Il versamento dell’imposta sostitutiva è effettuato dal sostituto datore di lavoro, ma l’imposta è a carico del lavoratore dovendo essere portata a riduzione del fondo Tfr al momento dell’accantonamento della quota annuale.

L’adempimento è a carico del datore di lavoro solo nel caso in cui il Tfr sia mantenuto in azienda o, per le aziende con almeno 50 dipendenti, se è destinato al Fondo di Tesoreria dell’Inps (salvo successivo recupero nel flusso UNI-EMENS), fatta eccezione per la parte del Tfr maturato fino al 31.12.2006.

In relazione invece ai soggetti che aderiscono ad una forma pensionistica complementare, non si verifica il presupposto per l’applicazione dell’imposta sostitutiva in quanto risultano privi del trattamento di fine rapporto che viene interamente destinato al fondo pensione, anche in questo caso fatta eccezione per la parte del Tfr maturato fino al 31.12.2006.

Il versamento dell’imposta sostitutiva deve essere eseguito, con riferimento al 2018, in acconto, entro il prossimo 17 dicembre (il 16 cade di domenica), e a saldo entro il 18 febbraio 2019 (il 16 cade di sabato).

L’acconto di dicembre che ci apprestiamo a versare si può determinare utilizzando due metodi:

- storico, in misura pari al 90% dell’imposta sostitutiva relativa all’anno precedente, e quindi sulla rivalutazione maturata nell’anno solare precedente (sul Tfr al 12.2017), tenendo conto anche delle rivalutazioni relative ai Tfr eventualmente erogati nel corso del 2018, che saranno invece considerate in sede di determinazione del saldo;

- previsionale, nella misura pari al 90% dell’imposta sostitutiva calcolata sulla rivalutazione presunta per il 2018, tenendo quindi conto delle cessazioni avvenute nel corso dell’anno. Bisogna pertanto sommare il 90% dell’imposta sostitutiva trattenuta ai dipendenti che hanno cessato il loro rapporto entro il 30 novembre 2018 con il 90% dell’imposta calcolata sulla rivalutazione 2018 determinata sul Tfr maturato fino a tutto il 31 dicembre 2017 relativo a tutti i dipendenti ancora in forza al 30 novembre 2018.

I soggetti che hanno iniziato l’attività nel corso del 2017 possono determinare l’acconto con il metodo previsionale o versare l’intera imposta sostitutiva dovuta per il 2018 in sede di saldo al 18 febbraio 2019, mentre quelli che l’hanno iniziata nel 2018 non effettuano alcun versamento in mancanza di una rivalutazione del Tfr.

Il versamento dell’acconto deve essere effettuato utilizzando il Modello F24 indicando il codice tributo “1712” e anno di riferimento “2018”; è possibile la compensazione con eventuali crediti tributari o contributivi disponibili.

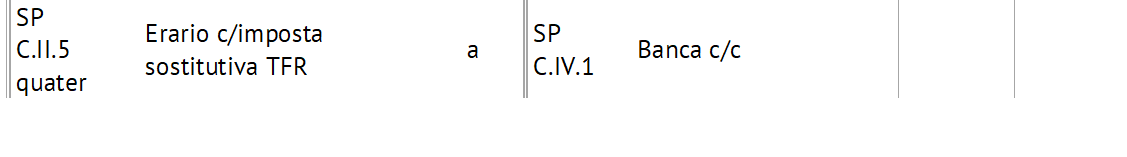

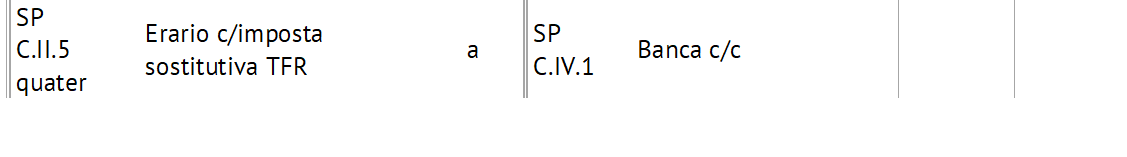

La scrittura contabile di rilevazione dell’acconto è la seguente:

Si evidenzia infine che, in caso di operazioni di fusione o di scissione che comportano l’estinzione dei soggetti preesistenti, sono tenuti ad effettuare i dovuti versamenti dell’acconto (e anche del saldo) dell’imposta sostitutiva:

- gli stessi soggetti, fino alla data di efficacia della fusione o della scissione;

- la società incorporante, beneficiaria o comunque risultante dalla fusione o dalla scissione, successivamente alla data di efficacia dell’operazione.

In presenza di operazioni che non comportano l’estinzione dei soggetti preesistenti, sono tenuti ad effettuare i versamenti:

- il soggetto originario, relativamente al personale per il quale non si verifica alcun passaggio presso altri datori di lavoro;

- il soggetto presso il quale si verifica, senza interruzione del rapporto di lavoro, il passaggio dei dipendenti e del relativo Tfr maturato.