L’iperammortamento in dichiarazione dei Redditi

di Debora ReverberiGli investimenti in qualificati beni strumentali nuovi, materiali ed immateriali, destinati a strutture produttive situate nel territorio dello Stato italiano e finalizzati a favorire i processi di trasformazione tecnologica e digitale delle imprese in chiave 4.0, beneficiano, a partire dal 01.01.2017, di una maggiorazione delle quote di ammortamento e dei canoni di leasing ai fini esclusivi della deduzione dalle imposte sui redditi.

Si tratta dunque di un’agevolazione fiscale di cui l’impresa beneficia in automatico, in fase di redazione di bilancio, con una deduzione che opera extracontabilmente attraverso una variazione in diminuzione in dichiarazione dei Redditi.

L’iperammortamento introdotto dall’articolo 1, commi da 9 a 11, L. 232/2016 (c.d. Legge di Bilancio 2017), è stato oggetto di successive proroghe rispettivamente agli investimenti effettuati entro il 31.12.2018 (a certe condizioni entro il 31.12.2019), dall’articolo 1, comma 30, L. 205/2017 (c.d. Legge di Bilancio 2018) ed entro il 31.12.2019 (a certe condizioni entro il 31.12.2020), dall’articolo 1, comma 60, L. 145/2018 (c.d. Legge di Bilancio 2019), nonché di una rimodulazione dell’intensità dell’agevolazione per beni materiali in misura inversamente proporzionale all’ammontare complessivo degli investimenti effettuati dal periodo 2019, come di seguito riepilogato:

| Periodo di effettuazione degli investimenti 4.0 | Riferimento normativo | Aliquota di maggiorazione del costo di acquisizione del bene |

| Bene acquisito nel 2017 |

Legge 232/2016 (c.d. Legge di Bilancio 2017) |

Beni materiali: 150%

Beni immateriali: 40% |

Bene “prenotato” nel 2017 – acquisito entro il 30.09.2018 (30.06.2018 per bene immateriale) alle due condizioni da verificarsi entro il 31.12.2017:

|

||

| Bene acquisito nel 2018 | L. 205/2017 (c.d. Legge di Bilancio 2018) | Beni materiali: 150%

Beni immateriali: 40% |

Bene “prenotato” nel 2018 – acquisito entro il 31.12.2019 alle 2 condizioni da verificarsi entro il 31.12.2018:

|

||

| Bene acquisito nel 2019 | L. 145/2018 (c.d. Legge di Bilancio 2019) | Beni materiali:

170% per investimenti ≤ 2,5 milioni di euro 100% per investimenti > 2,5 milioni di euro e ≤ 10 milioni di euro 50% per investimenti > 10 milioni di euro e ≤ 20 milioni di euro 0% per investimenti > 20 milioni di euro

Beni immateriali: 40% |

|

Bene “prenotato” nel 2019 – acquisito entro il 31.12.2020 alle 2 condizioni da verificarsi entro il 31.12.2019:

|

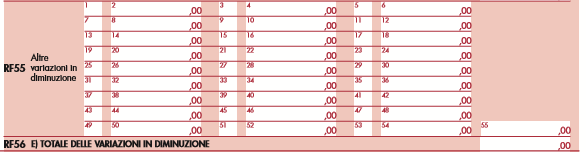

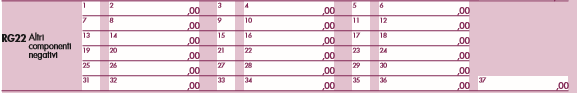

La variazione in diminuzione dal reddito d’impresa trova esposizione nel rigo RF55 “altre variazioni in diminuzione” del quadro RF per le imprese in contabilità ordinaria, nel rigo RG22 “altri componenti negativi” del quadro RG per le imprese in contabilità semplificata.

Per tenere conto delle successive proroghe dell’iperammortamento e della rimodulazione delle aliquote sono stati inseriti codici identificativi distinti dei righi RF55 e RG22.

Con riferimento ai modelli Redditi 2019 i codici da utilizzare rispettivamente al rigo RF55 e RG22 sono rispettivamente i seguenti:

| Periodo di effettuazione degli investimenti 4.0 | Codice Rigo RF55 | Codice Rigo RG22 |

| Bene acquisito nel 2017 | Bene materiale: 55

Bene immateriale: 56 |

Bene materiale: 28

Bene immateriale: 29 |

|

Bene “prenotato” nel 2017 – acquisito entro il 30.09.2018 (per beni immateriali 30.06.2018) alle 2 condizioni da verificarsi entro il 31.12.2017:

|

||

| Bene acquisito nel 2018 | Bene materiale: 58

Bene immateriale: 59 |

Bene materiale: 37

Bene immateriale: 38 |

|

Bene “prenotato nel 2018” – acquisito entro il 31.12.2019 alle 2 condizioni da verificarsi entro il 31.12.2018:

|

||

| Imprese con periodo d’imposta non coincidente con l’anno solare in corso al 31.12.2018 e a regime per gli acquisti del periodo d’imposta 2019: | ||

| Bene acquisito nel 2019 | Bene materiale: 75

Bene immateriale: 76 |

|

Bene “prenotato nel 2019” – acquisito entro il 31.12.2020 alle 2 condizioni da verificarsi entro il 31.12.2019:

|

||

Per espressa previsione normativa dell’articolo 1, comma 12, L. 232/2016, la determinazione degli acconti dovuti per il periodo d’imposta 2017 e 2018 è stata effettuata considerando quale imposta del periodo precedente quella determinata in assenza di iperammortamento.

L’articolo 1, comma 65, L. 145/2018, al pari delle precedenti analoghe norme agevolative, sterilizza la determinazione degli acconti dovuti per il 2019 e il 2020: gli acconti vanno cioè calcolati senza tenere conto della maggiorazione del costo di acquisizione del bene iperammortizzato.