Il regime di trasparenza è applicabile:

- alle società di capitali partecipate da altre società di capitali, in base a quanto previsto dall’articolo 115 Tuir. In tal modo il reddito viene tassato ai fini Ires esclusivamente in capo alla società che detiene la partecipazione nella società trasparente;

- alle società a responsabilità limitata a ristretta base azionaria, aventi i requisiti di cui all’articolo 116 Tuir: i soci, in particolare, devono essere persone fisiche in numero non superiore a 10 (o 20 nel caso di società cooperativa), mentre in capo alla società l’ammontare dei ricavi non deve essere superiore al limite previsto per gli Isa, e quindi a 5.164.569 euro. Possono in ogni caso accedere al regime anche le società neocostituite, ma l’anno successivo a quello di opzione devono ragguagliare i ricavi del primo anno per verificare la possibilità di mantenere il regime di tassazione scelto.

Esercitando detta opzione, il reddito non viene quindi tassato ai fini Ires in capo alla società partecipata ma per trasparenza in capo ai soci nel periodo di produzione, a nulla rilevando a tal fine eventuali successive distribuzioni di utili (soggette, come noto, a ritenuta a titolo d’imposta del 26%).

L’opzione per il regime di trasparenza va effettuata dalla società trasparente all’Agenzia delle entrate con la dichiarazione presentata nel periodo d’imposta a decorrere dal quale si intende esercitarla; società che deve aver ottenuto la comunicazione dell’opzione da parte di tutti i soci mediante raccomandata con ricevuta di ritorno, prima dell’invio del modello Redditi SC 2021.

La mancata comunicazione anche da parte di un unico socio, rende l’opzione inefficace, salvo il caso di Srl unipersonale (risoluzione 361/E/2007).

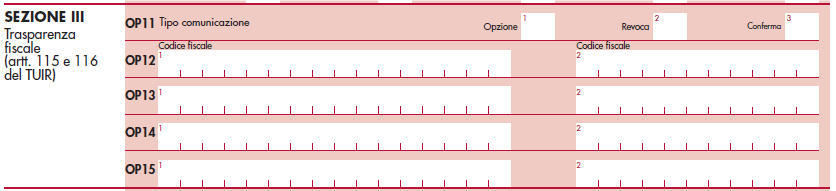

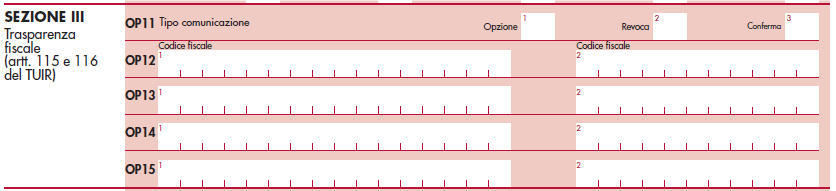

Nel caso di esercizio dell’opzione per il triennio 2021-2023 è necessario compilare la Sezione III del quadro OP del Modello Redditi SC 2021, barrando la casella 1 del rigo OP11 ed indicando nei righi seguenti (OP12 – OP15) i codici fiscali dei soggetti partecipanti ai sensi degli articoli 115 e 116 Tuir; in particolare va riportato, in colonna 1, il codice fiscale della persona fisica partecipante e, in colonna 2, il codice fiscale della società partecipante.

L’opzione ha una durata minima di tre esercizi, è irrevocabile ed ha effetto dall’inizio dell’esercizio in cui è manifestata, mentre si decade dal regime opzionale scelto solo in caso di revoca espressa secondo le modalità e i termini previsti per la comunicazione dell’opzione (in tal caso è necessario barrare la casella 2 rigo OP 11). Al termine del triennio l’opzione si intende pertanto tacitamente rinnovata per un altro triennio e così via.

Di conseguenza, se è stata manifestata l’opzione per il triennio 2018-2020 e si vuole mantenerla, non è necessario effettuare alcuna comunicazione e compilare il quadro, in quanto è automaticamente rinnovata.

La casella 3 del rigo OP11 va invece barrata in caso di conferma del regime di tassazione per trasparenza ai sensi dell’articolo 10, comma 4, Decreto 23.04.2004: in caso di fusione o scissione della società partecipata, l’opzione per la trasparenza perde efficacia a partire dalla data da cui l’operazione esplica i suoi effetti fiscali, salvo che essa venga confermata da tutti i soggetti interessati, ricorrendo i presupposti indicati nei commi 1 e 2 dell’articolo 115 Tuir, entro il periodo d’imposta da cui decorrono i predetti effetti fiscali e con le stesse modalità previste.

In tal caso sarà pertanto necessario riportare nei righi OP12 e seguenti i dati di tutti i soggetti interessati.

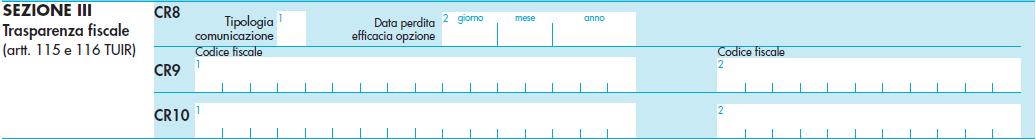

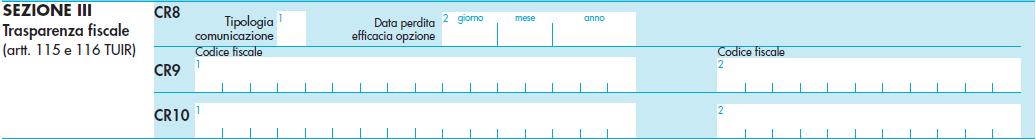

Nel caso di società costituite nel 2021, o di società che nel 2021 ricorrono a diverso modello in ragione della forma societaria in essere nell’annualità precedente Redditi (ad esempio, società di persone, che compilano il modello Redditi SP e che si sono trasformate in società di capitali nel corso del 2021), e che quindi non presentano il modello Redditi SC 2021, l’opzione per il regime di trasparenza fiscale è comunque possibile già a decorrere dal periodo di costituzione, e va comunicata con il modello “Comunicazioni per i regimi di tonnage tax, consolidato, trasparenza e per l’opzione Irap”, da presentarsi in via telematica, direttamente o tramite intermediario, sempre entro il termine di presentazione del modello Redditi 2021 e quindi entro il prossimo 30 novembre.

In particolare nel rigo CR8, colonna 1, va inserito il codice 3 per comunicare l’opzione e nei righi CR9 e CR10 vanno indicati i codici fiscali dei soggetti partecipanti per i quali viene resa la comunicazione di opzione: in colonna 1 se sono persone fisiche, in colonna 2 se società (articolo 115 Tuir).