- del 12% sulla parte dei maggiori valori complessivamente ricompresi nel limite di 5 milioni di euro,

- del 14% sulla parte dei maggiori valori che eccede 5 milioni di euro fino a 10 milioni di euro,

- del 16% sulla parte dei maggiori valori che eccede i 10 milioni di euro.

Tale opzione deve essere effettuata:

- in caso di operazione di fusione (articolo 172 Tuir) dalla società incorporante ovvero da quella risultante dalla fusione,

- in caso di operazione di scissione (articolo 173 Tuir) dalla società beneficiaria della medesima;

- in caso di operazione di conferimento di aziende (articolo 176 Tuir) da parte del soggetto conferitario.

L’opzione per l’affrancamento dei maggiori valori può essere esercitata nel primo o, al più tardi, nel secondo periodo d’imposta successivo a quello di effettuazione dell’operazione, mediante opzione da esercitare, rispettivamente, nella dichiarazione dei redditi relativa all’esercizio nel corso del quale è posta in essere l’operazione ovvero in quella del periodo d’imposta successivo.

È possibile ottenere, quindi, il riallineamento dei valori fiscali ai maggiori valori di bilancio iscritti in occasione di operazioni perfezionate entro il periodo d’imposta nel corso del quale è stata posta in essere l’operazione o, al più tardi, entro il periodo d’imposta successivo nei limiti dei disallineamenti ancora esistenti alla chiusura dei predetti periodi.

In ogni caso, i maggiori valori assoggettati a imposta sostitutiva si considerano riconosciuti ai fini dell’ammortamento a partire dal periodo d’imposta nel corso del quale è esercitata l’opzione.

Va inoltre evidenziato che in caso di realizzo dei beni anteriormente al quarto periodo d’imposta successivo a quello dell’opzione, il costo fiscale è ridotto dei maggiori valori assoggettati a imposta sostitutiva e dell’eventuale maggior ammortamento dedotto e l’imposta sostitutiva versata è scomputata dall’Ires, come se fosse considerata un acconto.

Le differenze tra il valore civile e il valore fiscale possono essere assoggettate a imposta sostitutiva anche in misura parziale.

Tuttavia, l’applicazione dell’imposta sostitutiva deve essere richiesta per categorie omogenee di immobilizzazioni materiali; per quelle immateriali, incluso l’avviamento, può invece essere applicata anche distintamente su ciascuna di esse.

L’applicazione dell’imposta sostitutiva può essere richiesta in entrambi i periodi di esercitabilità dell’opzione anche in relazione alla medesima categoria omogenea di immobilizzazioni.

In tal caso, in relazione alla medesima operazione, per il soggetto conferitario, incorporato, fuso o scisso, ai fini della determinazione dell’aliquota applicabile nel secondo dei suddetti periodi, assumono rilevanza anche le differenze di valore assoggettate a imposta sostitutiva nel primo periodo.

Qualora invece si sia destinatari di più operazioni straordinarie, ai fini delle aliquote applicabili, occorre considerare la totalità dei maggiori valori che si intendono affrancare, cumulando tutte le operazioni effettuate nel medesimo periodo d’imposta (circolare 57/E/2008).

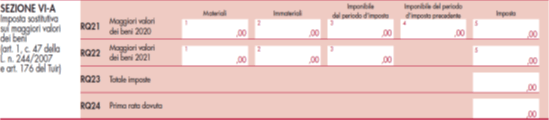

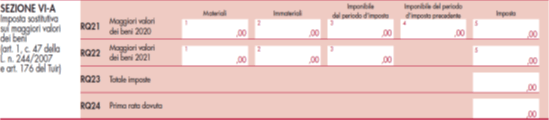

Nella dichiarazione dei redditi dell’esercizio in cui è manifestata l’opzione, va compilata la Sezione VI-A, indicando nel rigo RQ21 e nel rigo RQ22:

- in colonna 1, l’ammontare dei maggiori valori attribuiti ai beni materiali;

- in colonna 2, l’ammontare dei maggiori valori attribuiti ai beni immateriali;

- in colonna 3, l’importo complessivo derivante dalla somma di colonna 1 e colonna 2 costituente la base imponibile dell’imposta sostitutiva.

Se in relazione alla medesima operazione il soggetto conferitario si avvale del presente regime in entrambi i periodi di esercitabilità dell’opzione, nel secondo periodo, ai fini della determinazione dell’aliquota applicabile, assumono rilevanza anche le differenze di valore assoggettate complessivamente a imposta sostitutiva nel primo periodo.

A tal fine in colonna 4 va indicato l’imponibile del precedente periodo d’imposta cui si riferisce l’operazione.

In colonna 5 va indicato l’importo dell’imposta sostitutiva determinato applicando le aliquote del 12, 14 e 16% in relazione agli scaglioni previsti alla somma della colonna 3 ed, eventualmente, della colonna 4. L’aliquota così determinata deve essere applicata sull’importo di colonna 3.

Il versamento dell’imposta sostitutiva deve avvenire obbligatoriamente in tre rate (sulla seconda e sulla terza rata sono dovuti gli interessi nella misura del 2,5%), utilizzando il codice tributo “1126”:

- la prima, pari al 30% dell’importo complessivamente dovuto, entro il termine per il versamento a saldo dell’imposta sul reddito relativa al periodo d’imposta dell’operazione di conferimento ovvero, in caso di opzione ritardata o reiterata, a quello successivo;

- la seconda, pari al 40%, entro il termine per il versamento a saldo dell’imposta sul reddito relativa al primo ovvero al secondo periodo successivi a quello dell’operazione;

- la terza, pari al 30%, entro il termine per il versamento a saldo dell’imposta sul reddito relativo al secondo ovvero al terzo periodo successivi a quello dell’operazione.

L’opzione si considera in ogni caso perfezionata con il versamento della prima delle tre rate dell’imposta dovuta.

Nel rigo RQ23 va quindi indicato l’importo complessivo dell’imposta sostitutiva dovuta pari alla somma degli importi della colonna 5 dei righi da RQ21 a RQ22 e nel rigo RQ24 l’importo della prima rata annuale pari al 30% dell’imposta dovuta.

Pertanto, i contribuenti che hanno versato la prima rata dell’imposta sostitutiva lo scorso 30 giugno (o la verseranno il prossimo 22 agosto con la maggiorazione dello 0,40%), perfezionando così l’opzione di riallineamento con riferimento ad operazioni di conferimento/scissione/fusione avvenute nel periodo d’imposta 2021 o 2020, dovranno compilare come indicato la Sezione VI-A del quadro RQ del modello Redditi SC 2022.

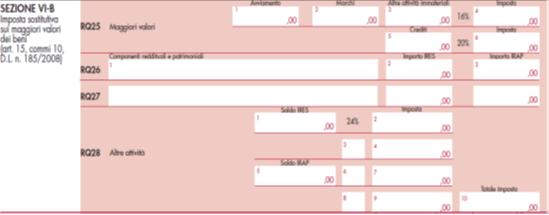

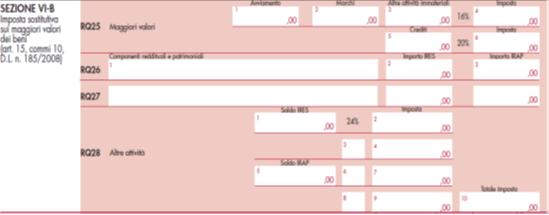

Si evidenzia che in alternativa al predetto regime di affrancamento, limitatamente ai maggiori valori attribuiti in bilancio all’avviamento, marchi di impresa ed altre attività immateriali, è possibile optare per il pagamento di un’imposta sostitutiva del 16%, ai sensi dell’articolo 15, comma 10, del D.L. 185/2008, da versarsi in unica soluzione.

Tale riallineamento permette di dedurre il maggior valore riconosciuto di marchi ed avviamento in quote non superiori ad 1/5 del costo in luogo dell’ordinario 1/18, a prescindere dall’imputazione a bilancio, ma a decorrere dall’esercizio successivo a quello del riallineamento e del versamento dell’imposta.

Nel caso quindi di operazione straordinaria avvenuta nel 2021 e opzione con pagamento dell’imposta sostitutiva nel 2022, la deducibilità delle quote di ammortamento avverrà a decorrere dall’esercizio 2023.

In tal caso, nel modello Redditi 2022 andrà poi compilata la Sezione VI-B – Imposta sostitutiva ex D.L. 185/2008.