Il suddetto prospetto deve essere compilato anche dai soggetti che hanno beneficiato nel periodo d’imposta di aiuti fiscali nei settori dell’agricoltura e della pesca e acquacoltura, da registrare nei registri SIAN e SIPA. Nel prospetto in rassegna non vanno riportati, invece, i dati relativi agli aiuti di Stato che rientrano nell’ambito della Comunicazione della Commissione Europea del 19 marzo 2020 C(2020) 1863 final ‘‘Quadro temporaneo per le misure di aiuto di Stato a sostegno dell’economia nell’attuale emergenza del COVID-19’’ (c.d. Temporary Framework) e successive modifiche, i cui dati necessari per la registrazione nel RNA (es. forma giuridica, dimensione impresa, settore, ecc.) sono stati già comunicati all’Agenzia delle entrate mediante l’autodichiarazione.

Le informazioni contenute nel prospetto ‘‘Aiuti di Stato’’ sono utilizzate dall’Agenzia delle Entrate per la registrazione dell’aiuto individuale nel Registro Nazionale degli Aiuti.

Il prospetto deve essere compilato con riferimento agli aiuti di Stato i cui presupposti per la fruizione si sono verificati nel periodo d’imposta di riferimento della dichiarazione (2022).

Per i contributi a fondo perduto erogati dall’Agenzia delle entrate, al fine di stabilire il momento da cui decorre l’obbligo di compilazione del prospetto, occorre aver riguardo alla data di erogazione del contributo.

Per i contributi a fondo perduto, per i quali il beneficiario ne ha richiesto l’utilizzo sotto forma di credito d’imposta, si ha riguardo alla data di riconoscimento del credito stesso.

Il prospetto deve essere compilato con riferimento agli aiuti specificati nella ‘‘Tabella codici aiuti di Stato’’ già indicati nei relativi quadri (es. nel quadro RF) del modello di dichiarazione, compreso il quadro RU. L’indicazione degli aiuti nel prospetto è necessaria e indispensabile ai fini della legittima fruizione degli stessi.

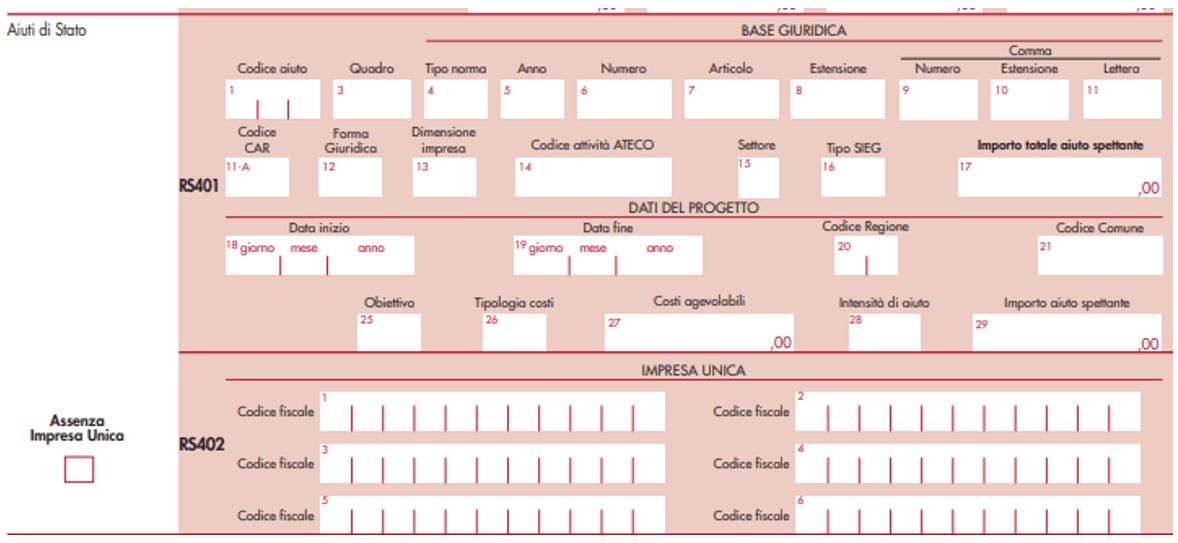

Il prospetto deve essere compilato anche in caso di aiuti maturati nel periodo d’imposta di riferimento della dichiarazione, ma non fruiti nel medesimo periodo. Per ciascun aiuto va compilato un distinto rigo (RS401), utilizzando un modulo per ogni rigo compilato. Nell’ipotesi in cui l’aiuto complessivamente spettante si riferisca a progetti d’investimento realizzati in diverse strutture produttive e/o abbia ad oggetto diverse tipologie di costi ammissibili, per ciascuna struttura produttiva e per ciascuna tipologia di costi deve essere compilato un distinto rigo.

In particolare, nella colonna 1 del rigo RS401, deve essere esposto l’aiuto di Stato o l’aiuto de minimis spettante nel periodo d’imposta di riferimento della dichiarazione, indicando il relativo codice identificativo rilevato dalla tabella ‘‘Codici aiuti di Stato’’. Tale tabella è unica per tutti i Modelli ‘‘Redditi’’ ed è, pertanto, comprensiva di tutti i codici relativi alla diversa modulistica dichiarativa ed utilizzabili solo in funzione della specificità di ogni singolo aiuto. Si evidenzia che il codice residuale ‘‘999’’ va compilato unicamente nell’ipotesi in cui debbano essere indicati aiuti di Stato o aiuti de minimis non espressamente ricompresi nella ‘‘Tabella codici aiuti di Stato’’ posta in calce alle istruzioni dei Modelli ‘‘Redditi’’. Deve trattarsi di aiuti di Stato o aiuti de minimis fiscali automatici o semi-automatici, esposti nella dichiarazione per il 2022 e i cui presupposti si sono realizzati in tale periodo d’imposta.

Le colonne da 3 a 11 del rigo RS401 devono essere compilate solo se nella colonna 1 è indicato il codice 999.

Nella colonna 12 va riportato il codice corrispondente alla forma giuridica del beneficiario dell’aiuto, mentre nella colonna 13, va indicata la dimensione dell’impresa, secondo la raccomandazione 2003/361/CE della Commissione, del 6.5.2003, riportando uno dei seguenti codici:

- microimpresa;

- piccola impresa;

- media impresa;

- grande impresa;

- non classificabile (solo per i soggetti pubblici).

Nella colonna 14 deve essere indicato il codice corrispondente all’attività interessata dalla componente di aiuto, desunto dalla tabella dei codici attività.

Nella colonna 15 va indicato il settore dell’aiuto fruito dal beneficiario, riportando i codici:

- GENERALE: aiuti di Stato (diversi dagli aiuti SIEG e dagli aiuti nei settori AGRICOLTURA e PESCA) ovvero aiuti de minimis concessi ai sensi del Regolamento (UE) 1407/2013 (o successivi) ad un beneficiario che non opera nel settore del trasporto di merci su strada per conto terzi ai sensi dell’articolo 3, comma 2, §2, Regolamento (UE) 1407/2013 o che opera nel settore del trasporto di merci su strada per conto terzi ai sensi dell’articolo 3, comma 3, Regolamento (UE) 1407/2013;

- STRADA: aiuti de minimis concessi ai sensi del Regolamento (UE) 1407/2013 (o successivi) ad un beneficiario che opera nel settore del trasporto di merci su strada per conto terzi ai sensi dell’articolo 3, comma 2, §2, Regolamento (UE) 1407/2013;

- SIEG: aiuti SIEG ovvero aiuti de minimis SIEG concessi ai sensi del Regolamento (UE) 360/2012 (o successivi) ad un beneficiario attivo sui Servizi di Interesse Economico Generale (SIEG);

- AGRICOLTURA: aiuti di Stato di cui all’articolo 107 Tfue relativi al settore agricolo e forestale e nelle zone rurali ovvero aiuti de minimis concessi ai sensi del Regolamento (UE) 1408/2013 (o successivi);

- PESCA: aiuti di Stato di cui all’articolo 107 Tfue relativi al settore della pesca e dell’acquacoltura ovvero aiuti de minimis concessi ai sensi del Regolamento (UE) 717/2014 (o successivi).

Nel caso in cui nella colonna 15 sia stato indicato il settore SIEG (codice 3):

- nella colonna 16 va indicato il codice relativo alla descrizione del Servizio di Interesse Economico Generale;

- nella colonna 17 va indicato l’ammontare complessivo dell’aiuto spettante, consistente nel risparmio d’imposta oppure nel credito d’imposta.

Nelle colonne da 18 a 29 vanno riportati i dati dei singoli progetti.

Nel rigo RS402 vanno riportati, in caso di aiuti de minimis, i codici fiscali delle imprese che concorrono con il soggetto beneficiario a formare una ‘‘impresa unica’’, come definita dall’articolo 2, comma 2, Regolamento (UE) 1407/2013.

Al riguardo, si ricorda che, ai sensi del citato Regolamento, per ‘‘impresa unica’’ si intende l’insieme delle imprese, fra le quali esiste almeno una delle seguenti relazioni:

- un’impresa detiene la maggioranza dei diritti di voto degli azionisti o soci di un’altra impresa;

- un’impresa ha il diritto di nominare o revocare la maggioranza dei membri del Consiglio di amministrazione, direzione o sorveglianza di un’altra impresa;

- un’impresa ha il diritto di esercitare un’influenza dominante su un’altra impresa in virtù di un contratto concluso con quest’ultima oppure in virtù di una clausola dello statuto di quest’ultima;

- un’impresa azionista o socia di un’altra impresa controlla da sola, in virtù di un accordo stipulato con altri azionisti o soci dell’altra impresa, la maggioranza dei diritti di voto degli azionisti o soci di quest’ultima.

In assenza di impresa unica, va barrata la casella ‘‘Assenza impresa unica’’.

Il termine ultimo per la presentazione del Modello Redditi SC 2023 per i soggetti con periodo di imposta coincidente con l’anno solare è fissato al 30 novembre 2023 (ultimo giorno dell’undicesimo mese successivo a quello di chiusura del periodo di imposta).