Lo stesso articolo 13 del “Decreto milleproroghe” ha inoltre previsto che le rettifiche contabili operate in sede di prima applicazione di questi nuovi principi contabili non assumono rilievo ai fini fiscali e quindi la deduzione dei relativi costi continua ad essere effettuata secondo i criteri applicati negli anni precedenti: i costi di ricerca e sviluppo ante 2016, non ancora interamente dedotti, continuano pertanto ad essere dedotti in base alla precedente disposizione fiscale (in quote costanti).

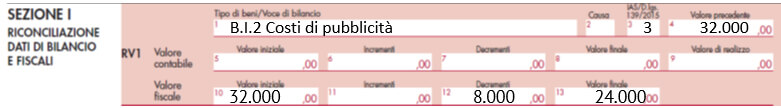

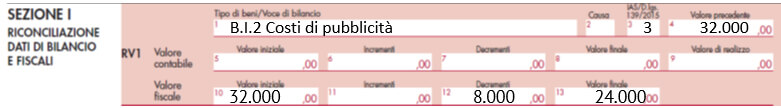

Ipotizziamo una spesa di pubblicità di € 40.000 sostenuta e capitalizzata nel 2015, che nel bilancio relativo a tale esercizio è stata ammortizzata per € 8.000, riportando il valore netto di € 32.000

Al 1° gennaio 2016, non potendo essere qualificata ai sensi dell’OIC 24 come spesa di impianto ed ampliamento, è stata eliminata dalla voce B.I.2 dell’attivo dello stato patrimoniale e sono stati rilevati gli effetti sul saldo d’apertura del patrimonio netto dell’esercizio 2016 negli utili portati a nuovo.

Di conseguenza nel 2016, così come negli anni successivi fino al 2019, non vi saranno quote di ammortamento imputate a bilancio, ma, poiché dette spese continuano a seguire il “vecchio” regime di deducibilità, nelle dichiarazioni dei redditi relative agli esercizi 2016-2019 sarà necessario rilevare l’ammortamento fiscale con una variazione in diminuzione per € 8.000/anno.

Tale variazione andrà rilevata nel quadro RF, rigo RF43, colonna 3, del modello Redditi SC 2017, le cui istruzioni prevedono l’indicazione dell’“importo delle quote delle spese contabilizzate in precedenti esercizi e rinviate ai successivi periodi di imposta, nonché le spese e gli oneri specificamente afferenti ricavi e altri proventi, che pur non risultando imputati al conto economico concorrono a formare il reddito dell’esercizio”.

Inoltre, sarà necessario compilare il quadro RV Sezione I per riconciliare i dati di bilancio con quelli fiscali, avendo cura di indicare nella casella del quadro RV1, denominata “IAS / D.lgs. 139/2015” di colonna 3, il codice 3, dedicato ai soggetti che evidenziano differenze tra i valori civili e i valori fiscali di beni e/o elementi patrimoniali emerse in dipendenza dell’adozione dei principi contabili nazionali.

Nell’esempio prospettato, il rigo RV1 sarà così compilato:

- in colonna 1 va indicata la descrizione della posta eliminata dal bilancio a seguito dell’applicazione dei principi contabili;

- in colonna 4 va indicato il corrispondente valore contabile risultante dal bilancio prima della transizione ai principi contabili;

- le colonne da 5 a 8 non devono essere compilate;

- in colonna 10 va indicato il valore fiscale esistente alla data di apertura del primo bilancio di esercizio redatto secondo i nuovi principi contabili della voce di bilancio eliminata;

- nelle colonne 11 e 12 vanno indicati gli incrementi/decrementi rilevanti ai fini fiscali della voce di bilancio eliminata o non più iscrivibile;

- nella colonna 13 va indicato il valore fiscale esistente alla data di chiusura dell’esercizio.