L’articolo 1, comma 84, L. 197/2022 (Legge di bilancio 2023), ha reintrodotto dei limiti di deducibilità relativamente ai costi sostenuti per operazioni nei confronti di imprese o professionisti residenti inseriti nella c.d. “Black List” fiscale. Equivalenti limiti, infatti, erano già stati introdotti al D.Lgs 147/2015, con le modifiche apportate all’articolo 110, Tuir, commi da 10 a 12-bis, poi successivamente soppresse dalla L. 208/2015.

La legge di Bilancio 2023 ha, poi, di fatto, riprodotto la precedente formulazione, aggiungendo i commi 9-bis, 9-ter, 9-quater e 9-quinques nell’articolo 110, Tuir.

In particolare, il comma 9-bis, dell’articolo 110, Tuir, consente la deduzione, nei limiti del valore normale determinato, ai sensi dell’articolo 9, Tuir, delle spese e degli altri componenti negativi derivanti da operazioni, che hanno avuto concreta esecuzione, intercorse con imprese localizzate in Paesi o territori non cooperativi ai fini fiscali.

Mentre il comma 9-quinquies, dell’articolo 110, Tuir, estende tale previsione di deducibilità, anche in riferimento alle prestazioni di servizi rese da professionisti domiciliati in tali Paesi.

A tal riguardo, si ricorda che il valore normale, ex articolo 9, Tuir, è il prezzo o il corrispettivo mediamente praticato, in condizioni di libero mercato e al medesimo stadio di commercializzazione, per i beni e servizi della stessa specie, facendo riferimento, in quanto possibile, ai listini o alle tariffe del soggetto che ha fornito i beni o i servizi, e, in mancanza, alle mercuriali e ai listini delle camere di commercio e alle tariffe professionali, tenendo conto degli sconti d’uso.

In caso di superamento del valore normale, l’Amministrazione, prima di procedere all’emissione dell’avviso di accertamento, deve notificare all’interessato un apposito avviso, con il quale, nel termine di 90 giorni, è concesso al medesimo la possibilità di fornire la prova che le operazioni si sono concretamente realizzate e sono caratterizzate da un effettivo interesse economico. Infatti, al ricorrere di tali due condizioni (concreta esecuzione ed effettivo interesse economico) non è più applicabile il limite di deducibilità delle componenti negative di reddito derivanti da operazioni intercorse con i Paesi inseriti nella “Black List”, come indicato al comma 9-ter, dell’articolo 110, Tuir.

Questo effettivo interesse economico dell’operazione sottostante, come indicato nella circolare n. 51/E/2010 e nella risoluzione n. 46/E/2004, sussisterebbe, non solo quando il prezzo è più basso di quello ottenibile da altre controparti, ma anche in tutte le occasioni in cui la scelta del fornitore estero è stata dettata da ragioni intrinseche come la modalità, la puntualità e la tempistica della consegna, la qualità dei prodotti e dei servizi, l’esistenza di vincoli contrattuali, oppure l’impossibilità di acquisire lo stesso prodotto da altri fornitori. A tal proposito, è intervenuta anche la Corte di cassazione, con sentenza n. 10749/2013, stabilendo che l’effettivo interesse economico può derivare, oltre che dai prezzi competitivi della merce, anche dalla puntualità e dalla serietà del fornitore.

Inoltre, tale limite di deducibilità, non opera per le operazioni di acquisto realizzate con un fornitore domiciliato nello Stato non cooperativo, qualora esso sia una società controllata, a cui si applica la norma Cfc di cui all’articolo 167, Tuir.

La finalità di tale normativa è quella di monitorare queste transazioni per consentire all’Agenzia delle entrate di svolgere indagini per contrastare l’utilizzo di strutture domiciliate in tali Paesi in ottemperanza alle linee guida comunitarie.

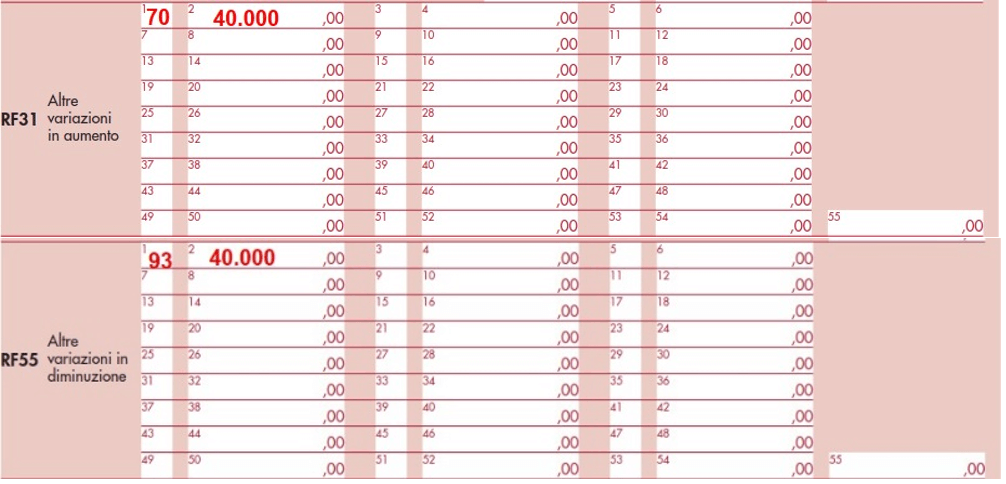

Ecco che, pertanto, il nuovo obbligo prevede, per le imprese interessate, di indicare separatamente tali costi nella dichiarazione dei redditi sia tra le variazioni in aumento (rigo RF31 codice “70”) e sia tra le variazioni in diminuzione (rigo RF55 codice “92” e “93”).

Quindi, nel rigo RF31 codice “70”, si indicano le spese e gli altri componenti negativi, per competenza temporale, derivanti da tali operazioni effettivamente realizzate, facendo una variazione in aumento, neutralizzata da una variazione in diminuzione nel rigo RF55 con codice “92” qualora il costo sostenuto non ecceda il valore normale, in quanto tale costo sarebbe deducibile senza la prova dell’effettivo interesse economico. Oppure si effettuerà una variazione in diminuzione sempre nel rigo RF55 con codice “93” se il costo eccede il valore normale, redendo di fatto deducibile l’eccedenza, a fronte della prova dell’effettivo interesse economico.

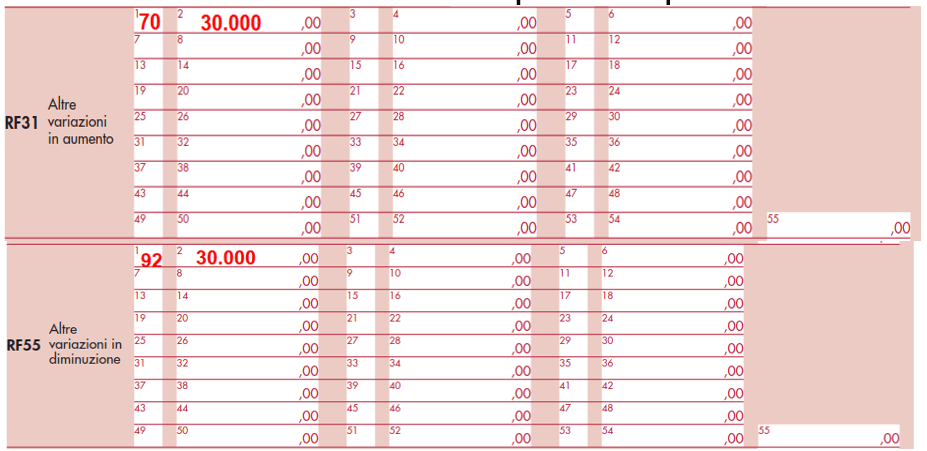

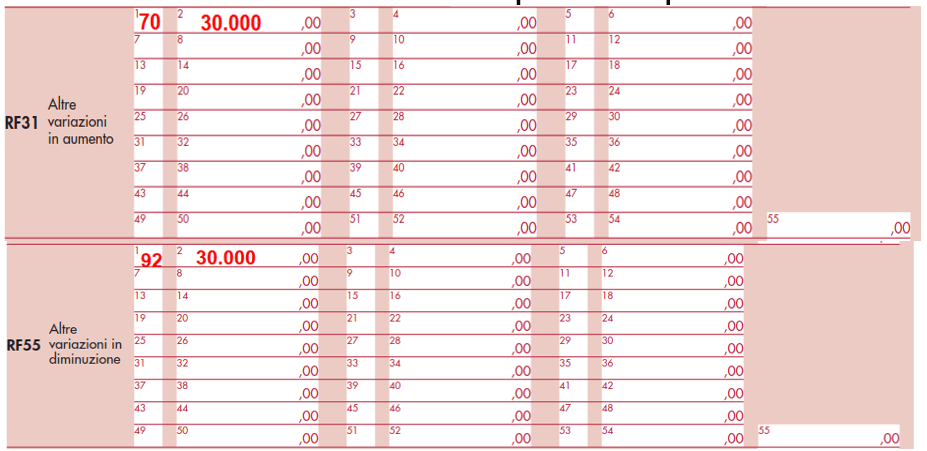

In termini pratici, si ipotizzi che una società abbia acquistato, nel 2023, beni da un’impresa figiana per un importo pari a 30.000 euro. Le condizioni di mercato ex articolo 9, Tuir, indicano un valore normale stimato in 35.000 euro.

La dichiarazione andrebbe compilata in questo modo:

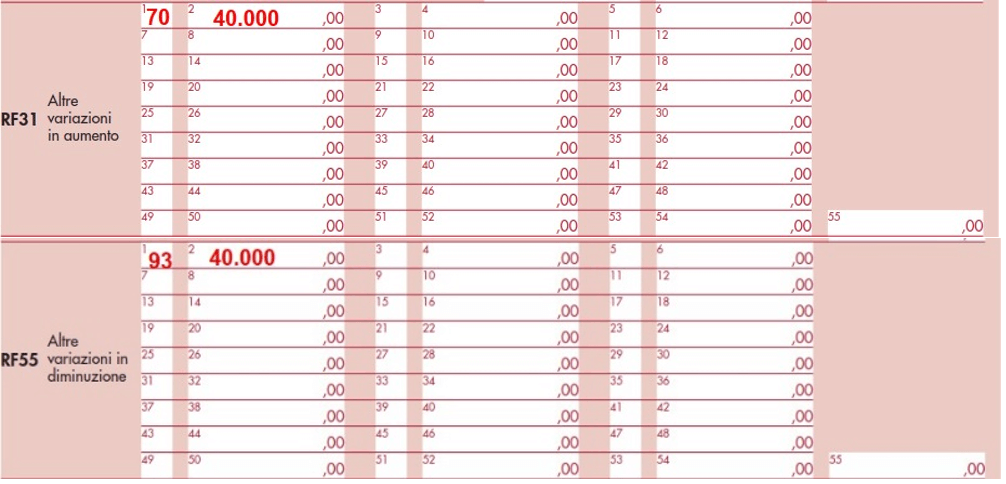

Si ipotizzi, invece, che una società abbia acquistato, nel 2023, beni da un’impresa figiana per un importo pari a 40.000 euro, ma le condizioni di mercato ex articolo 9, Tuir, indicano un valore normale stimato, più basso, di 35.000 euro, e che per questa eccedenza di 5.000 euro, sia stata data prova dell’effettivo interesse economico.

Si precisa che l’omessa o incompleta indicazione delle spese in questione, comporta l’applicazione della sanzione amministrativa, ex articolo 8, comma 3-bis, D.Lgs. 471/1997, con gli importi in vigore per le violazioni commesse dall’1.9.2024, pari al 10% delle spese sostenute, a partire da un minimo di euro 500 ed un massimo di euro 30.000.

Per concludere, urge un richiamo alla lista mobile dei paesi interessati alla nuova normativa, dal momento che è stata modificata 2 volte nel corso nel 2023, con le conclusioni del Consiglio dell’Unione europea. Di fatto, sono venute a crearsi 3 liste: la prima dall’1.1.2023-20.2.2023, la seconda dal 21.2.2023-22.10.2023 e la terza dal 23.10.2023-31.12.2023. Questi aggiornamenti hanno posto il problema di determinare a partire da quale data le operazioni nei confronti di questi Paesi debbano essere assoggettate alle limitazioni descritte. In merito a questo, l’Associazione Assonime (circolare n. 19/2023) ha indicato che la decorrenza della modifica risiede nel momento della pubblicazione sulla Gazzetta Ufficiale dell’UE delle conclusioni del Consiglio dell’UE e non al momento di adozione delle conclusioni stesse, escludendo che gli aggiornamenti periodici possano comportare un effetto retroattivo sulle operazioni precedentemente effettuate. A corredo di questo, la Corte di cassazione, con sentenza n. 2960/2024, ha stabilito (con riferimento alla precedente norma sui costi blacklist) che rileva solo la residenza del fornitore “diretto”, senza, dunque, la necessità di dover indagare ove è stabilita la società controllante.

Ad esempio, l’introduzione nella lista della Russia ha effetto dallo scorso 21.02.2023, data di pubblicazione sulla G.U. dell’UE delle conclusioni del Consiglio dell’UE, escludendo così dal monitoraggio in dichiarazione delle operazioni intervenute prima di tale data.