Partendo dall’art. 2426, comma 1 Cod. Civ. che richiede, al n. 3, che l’immobilizzazione che, alla data di chiusura dell’esercizio, risulti durevolmente di valore inferiore a quello determinato secondo i nn. 1 e 2 deve essere iscritta a tale minore valore (che non può essere mantenuto nei successivi bilanci se sono venuti meno i motivi della rettifica effettuata), il nuovo principio propone il modello basato sull’attualizzazione dei flussi di cassa come modello di riferimento per la determinazione del valore recuperabile delle immobilizzazioni materiali e immateriali, secondo un approccio adottato dagli organismi contabili internazionali più autorevoli.

L’applicazione del modello è stato tuttavia modulato, ed è questa la principale novità, sulla base delle dimensioni della società, così da consentire ai soggetti di piccole dimensioni di evitare il sostenimento di oneri sproporzionati rispetto ai benefici che deriverebbero dall’adozione di tecniche complesse.

Per questo motivo, è consentito alle società di minori dimensioni di utilizzare l’approccio semplificato basato sulla capacità di ammortamento, intendendosi, per società di minori dimensioni, quelle che per due esercizi consecutivi non abbiano superato nel proprio bilancio d’esercizio due dei tre seguenti limiti:

- numero medio dei dipendenti durante l’esercizio superiore a 250,

- totale attivo di bilancio superiore a 20 milioni di euro,

- ricavi netti delle vendite e delle prestazioni superiori a 40 milioni di euro.

La capacità di ammortamento è determinata sottraendo al risultato economico d’esercizio, non comprensivo degli elementi straordinari e delle relative imposte, gli ammortamenti delle immobilizzazioni senza effettuare alcuna attualizzazione.

In pratica si identifica con il margine economico che la gestione mette a disposizione per la copertura degli ammortamenti.

L’approccio semplificato basato sulla capacità di ammortamento si basa sul presupposto che, per le società di minori dimensioni, i risultati ottenuti con tale metodo divergono in misura non rilevante da quelli che si sarebbero ottenuti applicando nel dettaglio le regole di riferimento.

In particolare, al ricorrere di queste due condizioni:

- l’unità generatrice di cassa, nelle società di minori dimensioni, coincide spesso con l’intera società;

- i flussi di reddito, se la dinamica del circolante si mantiene stabile, approssimano i flussi di cassa;

l’approccio semplificato, che basa la verifica della recuperabilità delle immobilizzazioni sui flussi di reddito prodotti dall’intera società, senza imporre la segmentazione di tali flussi per singola immobilizzazione, tende a fornire risultati simili all’approccio base.

Qualora, invece, la società presenti una struttura degli investimenti complessa e formata da rami di attività ben distinti e tra loro autonomi, il principio contabile consiglia comunque di adottare l’approccio basato sulla capacità di ammortamento per singola immobilizzazione.

E’ inoltre richiesto alle società che adottano il metodo semplificato di darne menzione nella nota integrativa e indicare la durata dell’orizzonte temporale preso a riferimento per la stima analitica dei flussi reddituali futuri.

Esempio (Appendice C dell’OIC 9):

Società Alfa Srl che ha iscritti in bilancio al 31.12 dell’esercizio 0:

- cespite A: valore netto contabile 600, vita utile residua 5 anni;

- cespite B: valore netto contabile 400, vita utile residua 5 anni;

- avviamento: valore netto contabile 500, vita utile residua 5 anni.

dove i valori netti contabili dei cespiti A e B e dell’avviamento includono la quota di ammortamento maturata nell’esercizio 0.

L’orizzonte temporale del budget che presenta l’ansamento prospettico della gestione è di 5 anni: al termine di tale periodo i cespiti andranno rinnovati e si suppone che il valore dell’avviamento si sia completamente riassorbito. L’aliquota fiscale è pari a zero.

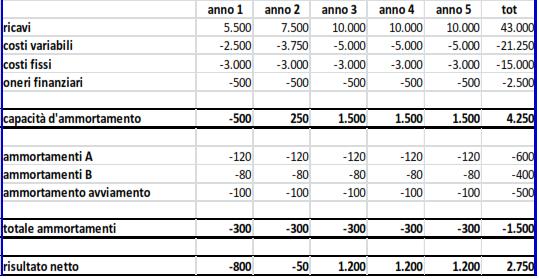

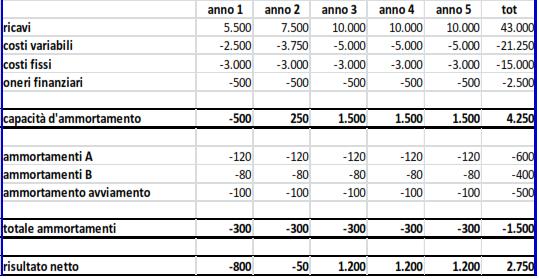

Il budget è il seguente:

La capacità di ammortamento complessiva (somma del risultato netto e degli ammortamenti) generata dalla gestione nell’orizzonte temporale di riferimento (pari a 4.250) consente di recuperare le immobilizzazioni iscritte in bilancio al 31.12 dell’esercizio 0 (il cui valore netto contabile è pari a 1.500). Di conseguenza, anche se gli esercizi 1 e 2 chiudono in perdita, non viene rilevata nessuna perdita durevole di valore.