Le modifiche apportate, vigenti a decorrere dal periodo d’imposta in corso al 1° maggio 2019 (data di entrata in vigore del “Decreto crescita”), consentono, in alternativa alla procedura di ruling di cui all’articolo 31-ter D.P.R. 600/1973ove applicabile, di esercitare l’opzione per la diretta determinazione e dichiarazione del reddito agevolabile.

In base alla previgente normativa, i titolari di reddito d’impresa che utilizzano direttamente il bene immateriale sono obbligati ad attivare una procedura di accordo preventivo con l’Amministrazione finanziaria per definire in contraddittorio i metodi e i criteri di determinazione del reddito agevolabile (c.d. “ruling obbligatorio”).

In caso di utilizzo indiretto del bene immateriale, l’impresa beneficiaria può avvalersi della facoltà di attivare la procedura se l’utilizzo è realizzato nell’ambito di operazioni con società che, direttamente o indirettamente, controllano l’impresa, ne sono controllate o sono controllate dalla stessa società che controlla l’impresa (c.d. “ruling facoltativo”).

A seguito delle modifiche semplificative apportate dal “Decreto crescita”, a decorrere dal periodo di imposta in corso al 1° maggio 2019, i soggetti che intendono usufruire del regime di Patent box possono optare, in alternativa alla procedura di ruling, per la determinazione e dichiarazione diretta del reddito agevolabile rimandando il confronto con l’Amministrazione finanziaria a una successiva fase di controllo.

L’adozione della procedura semplificata richiede il rispetto delle disposizioni attuative contenute nel provvedimento del Direttore dell’Agenzia delle entrate prot. n. 658445 del 30.07.2019, in termini di:

- esercizio dell’opzione;

- produzione di idonea documentazione.

L’esercizio dell’opzione, secondo quanto previsto al punto 1 del provvedimento citato, prevede la comunicazione nella dichiarazione dei redditi relativa al periodo di imposta al quale si riferisce l’agevolazione Patent box e presenta le seguenti caratteristiche:

- durata dell’opzione annuale;

- opzione irrevocabile;

- opzione rinnovabile.

La produzione di documentazione idonea direttamente da parte dell’impresa consiste nella redazione di un documento, articolato in due sezioni, A e B, contenenti i dati, le informazioni e gli elementi dettagliati nel provvedimento sopra citato e il possesso di tale documentazione deve essere indicato nella dichiarazione dei redditi relativa al periodo di imposta al quale si riferisce l’agevolazione Patent box.

Con le modifiche apportate dal “Decreto crescita”, la presentazione di idonea documentazione durante accessi, ispezioni, verifiche e altra attività istruttoria dell’Amministrazione finanziaria consente inoltre, in caso di rettifica del reddito detassato da cui derivi una maggiore imposta dovuta o un minore credito, la disapplicazione della sanzione amministrativa dal 90% al 180% della maggior imposta dovuta o della differenza di credito utilizzato di cui all’articolo 1, comma 2, D.Lgs. 471/1997.

Successivamente all’esercizio dell’opzione l’impresa, per beneficiare della parziale detassazione, deve operare ai fini Irpef o Ires e Irap, una variazione in diminuzione dal reddito d’impresa, riferibile alla quota di reddito escluso, da ripartire in tre quote annuali di pari importo, indicandole rispettivamente sia nel modello Redditi, sia nel modello Irap relativi al periodo di esercizio dell’opzione e a quelli dei due periodi di imposta successivi.

Le indicazioni fornite dalla risoluzione 81/E/2019 riguardano l’esercizio dell’opzione per la determinazione diretta del reddito e l’applicazione della variazione fiscale con riferimento ai soggetti Ires con periodo d’imposta non coincidente con l’anno solare, in corso al 01.05.2019 e scadente entro il 31.12.2019, che compilano i modelli dichiarativi 2019.

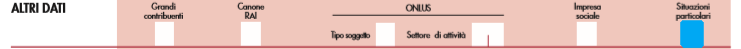

Nella compilazione del modello Redditi 2019 l’opzione per la procedura semplificata ed il possesso della documentazione andranno indicate nel frontespizio, con il seguente distinguo:

- per i soggetti obbligati ad attivare la procedura di ruling, esercizio dell’opzione ed indicazione di possesso della documentazione idonea tramite inserimento del codice 1 nel campo “situazioni particolari” del riquadro “altri dati”;

- per i soggetti non obbligati ad attivare la procedura di ruling, indicazione di possesso della documentazione idonea per la disapplicazione delle eventuali sanzioni di cui all’articolo 1, comma 2, D.Lgs. 471/1997, tramite inserimento del codice 2 nel campo “situazioni particolari”.

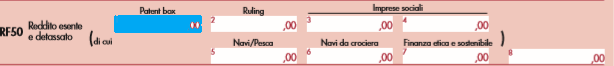

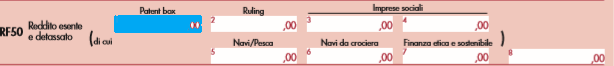

La variazione in diminuzione ai fini Ires va indicata nel modello Redditi 2019, a seconda dei casi:

- per i soggetti Ires nel quadro RF, rigo RF 50, colonna 1;

- per gli enti non commerciali in contabilità semplificata nel quadro RG, rigo RG 23, colonna 1;

- per gli enti soggetti alle disposizioni in materia di contabilità pubblica, esonerati dall’obbligo di tenuta della contabilità semplificata, osservate le modalità previste per la tenuta a norma di legge della contabilità pubblica, nel quadro RC, rigo RC 6, codice 1.

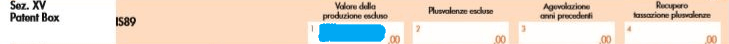

La variazione in diminuzione ai fini Irap va indicata univocamente nel modello Irap 2019 al seguente rigo:

- quadro IS, rigo IS 89, colonna 1.