Perdite fiscali e imposte anticipate: rilevazione e dettagli di Nota integrativa

di Federica FurlaniAi fini Ires la disciplina del riporto delle perdite è contenuta nell’articolo 84 Tuir, in base al quale la perdita fiscale di un esercizio (diverso dai primi 3) è compensabile negli esercizi successivi:

- entro il limite dell’80% del reddito imponibile negli anni successivi;

- senza limiti di tempo.

Le perdite realizzate nei primi tre periodi d’imposta dalla data di costituzione possono essere invece computate in diminuzione del reddito complessivo dei periodi d’imposta successivi in misura piena, e quindi per l’intero importo che trova capienza nel reddito imponibile di ciascuno di essi a condizione che si riferiscano ad una nuova attività produttiva.

Con la circolare 25/E/2012, l’Agenzia delle Entrate ha chiarito inoltre che non vi è alcun ordine nell’utilizzo delle perdite: il contribuente ha quindi la facoltà (ma non l’obbligo) di utilizzare prima le perdite dei primi tre anni, ma potrà anche decidere di utilizzare prima quelle maturate negli esercizi successivi.

L’esistenza di perdite fiscali riportabili comporta la necessità, dal punto di vista civilistico, di verificare l’iscrizione in bilancio di attività per imposte anticipate.

Il riporto della perdita fiscale è infatti classificabile tra le ipotesi di fiscalità differita attiva, generando, per il principio della competenza economica, una differenza temporanea di imposta deducibile, che verrà utilizzata per ridurre il carico fiscale degli esercizi futuri.

Come indicato dal principio contabile Oic 25, il beneficio connesso a una perdita fiscale non ha natura di credito verso l’Erario, quanto piuttosto di beneficio futuro potenziale, di incerta realizzazione, in quanto per utilizzarlo è necessaria l’esistenza di futuri redditi imponibili.

La società deve pertanto valutare tale sussistenza e rilevare il beneficio tra le attività dello stato patrimoniale alla voce C.II5-ter “imposte anticipate” solo se sussiste la ragionevole certezza del loro futuro recupero, che è comprovata quando:

- esiste una proiezione dei risultati fiscali della società per un ragionevole periodo di tempo in base alla quale si prevede di avere redditi imponibili sufficienti per utilizzare le perdite fiscali; e/o

- vi sono imposte differite relative a differenze temporanee imponibili, sufficienti per coprire le perdite fiscali, di cui si prevede l’annullamento in esercizi successivi.

Nel redigere il bilancio 2019, stanziando eventuali imposte anticipate su perdite fiscali o verificando il loro mantenimento, è pertanto necessario disporre di piani previsionali attendibili, che quindi in linea tendenziale non superino i 5 anni, approvati dall’Organo amministrativo, dai quali si evinca la ragionevole certezza del recupero delle perdite fiscali riportabili.

E in questo ambito l’emergenza Covid-19 non facilita sicuramente il compito.

Iscrizione di imposte anticipate su perdite fiscali, stima di eventuali perdite durevoli di valore (impairment test) e presupposto della continuità aziendale (going concern), stanno mettendo a dura prova i redattori del bilancio 2019, trattandosi di valutazioni particolarmente delicate in questa fase di emergenza sanitaria ed economica che stiamo vivendo; valutazioni da ponderare con estrema cautela e prudenza.

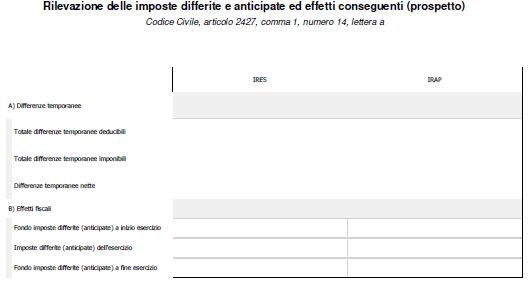

Va evidenziato che, in caso di stanziamento delle imposte anticipate su perdite fiscali, in sede di redazione della nota integrativa, l’articolo 2427, co. 1, n. 14) cod. civ. prevede la redazione di un apposito prospetto contenente la descrizione delle differenze temporanee che hanno comportato la rilevazione delle imposte anticipate, con indicazione dell’aliquota applicata, delle variazioni rispetto all’esercizio precedente, degli importi accreditati o addebitati a conto economico o a patrimonio netto, delle voci escluse dal computo e delle relative motivazioni.

Con riferimento alle perdite fiscali, richiede inoltre nello specifico l’indicazione dell’ammontare delle imposte anticipate relative a perdite dell’esercizio e degli esercizi precedenti, delle motivazioni dell’iscrizione, dell’ammontare non ancora contabilizzato e dei relativi motivi.

A tal proposito si riportano di seguito le specifiche tabelle di nota integrativa previste dalla tassonomia xbrl solo per il bilancio in forma ordinaria.