La disciplina in materia di società di capitali prevede, al primo periodo del comma 1 dell’articolo 84 Tuir, così come novellata dal D.L. 98/2011, che esse possano utilizzare la perdita di un periodo d’imposta a riduzione del reddito dei periodi d’imposta successivi senza limiti di tempo, ma in misura non superiore all’80% del reddito imponibile di ciascun periodo d’imposta e per l’intero importo che trova capienza in tale ammontare.

Il limite temporale che, prima della modifica normativa, quindi fino al periodo d’imposta 2010, agiva sulla riportabilità della perdita ha, dunque, lasciato il posto a una scomputabilità limitata in ragione dell’80% del reddito prodotto nel periodo d’imposta di riferimento.

Alle perdite dei primi 3 periodi d’imposta non si applica il limite di compensabilità con l’80% del reddito del periodo, previsto, invece, per la generalità delle perdite. Si ricorda, peraltro, che tale regime di favore è destinato a operare solo se le perdite generate nei primi 3 esercizi si riferiscono a una nuova attività produttiva. Ne deriva che sono escluse dalla deroga:

- le perdite fiscali maturate in capo a un soggetto di nuova costituzione che abbia acquisito un’attività preesistente, come nel caso del conferimento d’azienda o dell’affitto d’azienda;

- le perdite fiscali riportabili a seguito di operazioni straordinarie, come fusioni o scissioni, in cui il soggetto avente causa subentra a titolo successorio nella posizione del dante causa. In tali ipotesi i primi 3 periodi di riportabilità totale delle perdite devono computarsi dalla data di costituzione del dante causa.

Sulla priorità nell’utilizzo delle perdite ordinarie oppure delle perdite prodotte durante la fase di start-up, considerato il “silenzio” della norma, il contribuente ha piena discrezionalità nel decidere se utilizzare prima o dopo le perdite speciali rispetto a quelle ordinarie (circolare n. 25/E/2012). In entrambi i casi, ai fini del calcolo del limite dell’80%, si deve far riferimento al reddito imponibile al lordo e non al netto delle perdite relative ai primi 3 periodi di imposta.

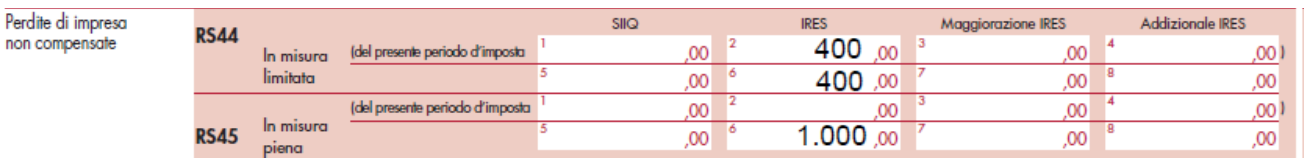

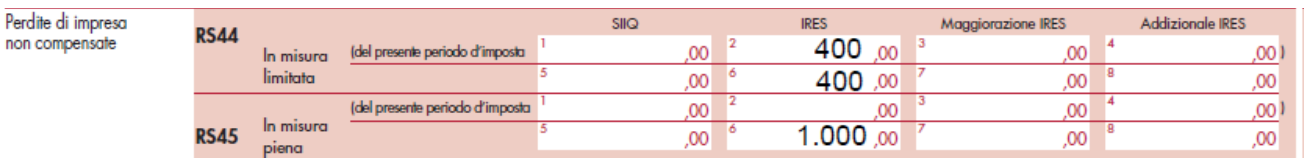

Le perdite d’impresa non compensate vanno indicate nel quadro RS del modello Redditi e, con particolare riferimento alle società di capitale, nei righi RS44 e RS45.

Con riguardo alla dichiarazione dei redditi del periodo d’imposta 2022, nel rigo RS44, colonna 6, vanno indicate le perdite non compensate utilizzabili nella misura limitata dell’80%, ai sensi dell’articolo 84, comma 1, Tuir, inclusa la perdita determinata nel periodo d’imposta 2022, da evidenziare in colonna 2.

Nel rigo RS45, invece, vanno riportate le perdite utilizzabili in misura piena, quindi senza applicazione del limite di scomputabilità, ai sensi dell’articolo 84, comma 2, Tuir; nella colonna 6 vanno indicate le perdite complessivamente maturate e disponibili, inclusa la perdita determinata nel periodo d’imposta 2022, mentre nella colonna 2 va evidenziata la sola perdita del periodo d’imposta 2022.

Esempio

La Alfa Srl presenta:

- perdite dei primi 3 esercizi (2019, 2020 e 2021) per 1.000;

- perdita 2022 per 400.

I righi RS44 e RS45 del modello Redditi 2023 vanni compilati come segue.