Nel quadro RT devono, inoltre, essere indicati i dati relativi alla rideterminazione del valore delle partecipazioni, quote o diritti non negoziati nei mercati regolamentati, per i quali il valore di acquisto è stato rideterminato ai sensi dell’articolo 2, D.L. 282/2002 e successive modificazioni.

In riferimento alle partecipazioni non qualificate, la sezione II-A, righi da RT21 a RT30, deve essere compilata dalle persone fisiche residenti in Italia, al fine di dichiarare le plusvalenze o le minusvalenze e gli altri redditi diversi di natura finanziaria, indicati nell’articolo 67, comma 1, da lett. c-bis) a c-quinquies), Tuir, realizzati a decorrere dall’1.7.2014, per i quali è dovuta l’imposta sostitutiva nella misura del 26%.

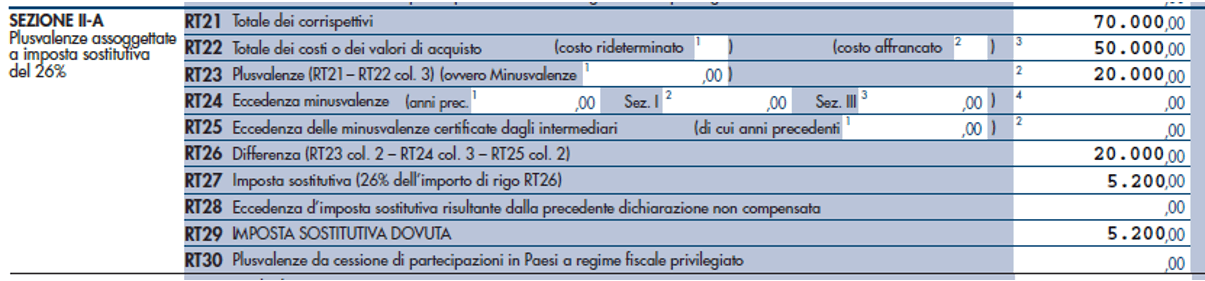

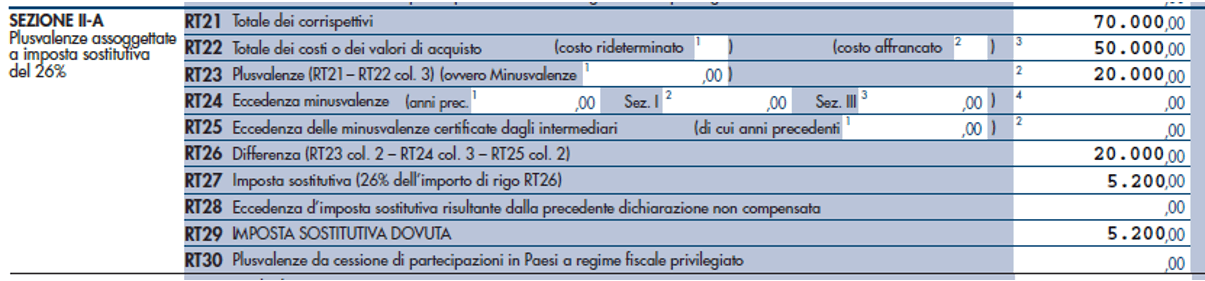

Si ipotizzi che il sig. Marco Rossi abbia ceduto, nel corso dell’anno 2023, una partecipazione non qualificata, realizzando una plusvalenza di 20.000 euro.

Tale plusvalenza deriva dalla differenza tra un corrispettivo pari a 70.000 euro, incassato in parte nel 2022 in parte nel 2023, e un costo di acquisto pari a un costo fiscale di 50.000 euro.

L’aliquota da applicare su tale plusvalenza è pari al 26%.

Ai fini della compilazione del quadro RT, sezione II-A, occorre procedere come di seguito riportato:

- nel rigo RT21 deve essere indicato l’importo del corrispettivo totale, pari a 70.000 euro, in quanto risulta imponibile nell’anno di perfezionamento della cessione;

- nel rigo RT22, colonna 3, deve essere indicato l’importo del costo della partecipazione, pari a 50.000 euro;

- nel rigo RT23, colonna 2, deve essere indicato l’importo della plusvalenza imponibile, pari a 20.000 euro, quale differenza dei due righi precedenti;

- nel rigo RT26 deve essere riportato l’importo della plusvalenza, al netto di eventuali minusvalenze, pari a 20.000 euro;

- nel rigo RT27 deve essere indicato l’importo dell’imposta sostitutiva, pari a 5.200 euro;

- nel rigo RT29 deve essere indicato l’importo dell’imposta sostitutiva dovuta, ossia 5.200 euro, quindi al netto dell’eccedenza d’imposta sostitutiva risultante dalla precedente dichiarazione e non compensata.

L’imposta dovuta, pari a 5.200 euro, deve essere versata con l’indicazione, all’interno della sezione Erario del modello F24, del codice tributo 1100 e l’anno d’imposta 2023.

Si evidenzia che tale sezione deve essere utilizzata anche per dichiarare le plusvalenze derivanti dalla cessione di partecipazioni qualificate di cui all’articolo 67, comma 1, lett. c), Tuir, nonché le plusvalenze realizzate da investitori non istituzionali attraverso la cessione a titolo oneroso di quote di partecipazione a fondi immobiliari, anche di diritto estero, superiori al 5% del patrimonio del fondo, realizzate a decorrere dall’1.1.2019.