L’articolo 26 D.L. 78/2010ha quindi inserito all’articolo 1 D.Lgs. 471/1997, il comma 2- ter con il quale il legislatore ha previsto la non applicabilità delle sanzioni connesse alla rettifica del valore normale dei prezzi di trasferimento praticati nell’ambito delle operazioni di cui all’articolo 110, comma 7, Tuirda cui derivi una maggiore imposta o una differenza del credito, qualora il contribuente, nel corso dell’accesso, ispezione, verifica o altra attività istruttoria, consegni agli organi di controllo una specifica documentazione.

Il beneficio (non si tratta di un obbligo generalizzato ma di un onere spontaneo a carico del contribuente) consiste pertanto nell’esclusione dell’applicazione della sanzione prevista dall’articolo 1, comma 2, D.Lgs. 471/1997in caso di infedeltà della dichiarazione; beneficio subordinato alla consegna, da parte del contribuente, agli organi di controllo, di specifica documentazione idonea a consentire il riscontro della conformità al valore normale dei prezzi di trasferimento praticati.

Si tratta pertanto di unregime premiale che tiene conto dell’impegno profuso dai contribuenti che, in buona fede, predispongono la documentazione con l’effetto di agevolare, in sede di controllo, il riscontro della conformità al valore normale delle operazioni infragruppo realizzate. Pertanto, l’adozione di tale regime appare configurarsi come vero e proprio indice segnaletico della presenza di un atteggiamento cooperativo, trasparente e in buona fede, elementi, questi ultimi, che come noto assumono importante valenza nell’ambito delle previsioni introdotte con legge 27 luglio 2000, n. 212 (c.d. “Statuto dei diritti del contribuente”) (circolare AdE 58/E/2010).

Il Provvedimento del 29.09.2010 ha inoltre chiarito che la “documentazione idonea” è costituita da un documento denominato “Masterfile”, che raccoglie le informazioni relative al gruppo multinazionale e alla politica di fissazione dei prezzi di trasferimento nel suo complesso, e da un documento denominato “Documentazione Nazionale”, che riporta le informazioni specifiche relative alle operazioni infragruppo che la società o la stabile organizzazione intendono documentare.

È importante evidenziare che il regime documentale è stato diversificato a seconda che lo stesso debba essere adottato da una società holding, da una società subholding, da una società partecipata, o da una stabile organizzazione.

La comunicazione che attesta il possesso della documentazione idonea deve essere fornita in sede di dichiarazione annuale dei redditi.

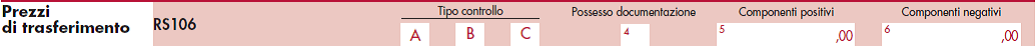

Nel modello Redditi SC 2018 il rigo RS 106 è proprio dedicato ai Prezzi di trasferimento.

In particolare nel rigo RS106 i soggetti interessati devono barrare:

- la casella A, se trattasi di impresa direttamente o indirettamente controllata da società non residente;

- la casella B, se trattasi di impresa che direttamente o indirettamente controlla società non residente;

- la casella C, se trattasi di impresa che intrattiene rapporti con società non residente, entrambe direttamente o indirettamente controllate da un’altra società.

Qualora il contribuente abbia aderito a un regime di oneri documentali in materia di prezzi di trasferimento praticati nelle transazioni con imprese associate, deve poi barrare la casella “Possesso documentazione”. Inoltre, nella colonna 5 e nella colonna 6 devono essere indicati, cumulativamente, gli importi corrispondenti ai componenti positivi e negativi di reddito derivanti da operazioni relativamente alle quali trova applicazione la disciplina prevista dall’articolo 110, comma 7, Tuir.

Per approfondire questioni attinenti all’articolo vi raccomandiamo il seguente master di specializzazione: