L’articolo 47, comma 1, Tuirprevede(va) che gli utili derivanti da partecipazioni qualificate in soggetti Ires, percepiti da persone fisiche residenti, al di fuori dell’esercizio d’impresa, fossero tassati attraverso il concorso alla formazione del reddito complessivo limitatamente:

- al 40% del loro ammontare, con riferimento ai dividendi relativi a utili prodotti fino all’esercizio in corso al 31 dicembre 2007 (ossia fino al 31.12.2007 quando l’impresa che li distribuisce è solare);

- al 49,72% del loro ammontare, con riferimento ai dividendi relativi a utili prodotti a decorrere dall’esercizio successivo a quello in corso al 31 dicembre 2007 e sino all’esercizio in corso al 31 dicembre 2016 (ossia fino al 31.12.2016 quando l’impresa che li distribuisce è solare);

- al 58,14% del loro ammontare con riferimento ai dividendi relativi a utili prodotti nell’esercizio successivo a quello in corso al 31 dicembre 2016 (ossia nell’anno 2017 quando l’impresa che li distribuisce è solare).

Per effetto dell’abrogazione della disposizione, avvenuta ad opera dell’articolo 1, commi 1003 e 1004, L. 205/2017, i dividendi percepiti dal 1° gennaio 2018, esclusi quelli aventi ad oggetto utili prodotti fino al 31 dicembre 2017 la cui distribuzione è deliberata tra il 1° gennaio 2018 e il 31 dicembre 2022, scontano la tassazione integrale con applicazione della ritenuta a titolo d’imposta del 26%, così come già avveniva per i dividendi relativi a partecipazioni non qualificate. Ecco spiegato il motivo per cui la percentuale del 58,14%, introdotta ad opera del D.M. 26.05.2017 in conseguenza della riduzione dell’aliquota Ires dal 27,5 al 24%, trova applicazione solo per l’anno 2017.

Vi sono, poi, due diverse presunzioni a cui si deve aver riguardo ai fini della tassazione in capo al socio percipiente:

- quella pro-contribuente prevista dallo stesso D.M. 27.05.2017, secondo cui i dividendi distribuitisi presumono prioritariamente formati:

- dapprima, con utili prodotti dalla società partecipata fino all’esercizio in corso al 31 dicembre 2007, rilevando nella misura del 40%,

- poi, con utili prodotti dalla società partecipata fino all’esercizio in corso al 31 dicembre 2016, rilevando nella misura del 49,72%, e,

- da ultimo, con utili prodotti dalla società partecipata nell’esercizio in corso al 31 dicembre 2017, rilevando nella nuova misura del 58,14%;

- quella prevista dall’ultimo periodo del comma 1 dell’articolo 47 Tuir, secondo cui si considerano – in ogni caso e quindi indipendentemente dalla delibera assembleare – prioritariamente distribuiti gli utili ovvero le riserve di utili non in sospensione d’imposta, se e nella misura in cui risultano presenti nel patrimonio del soggetto che li distribuisce, rispetto alle riserve di capitale.

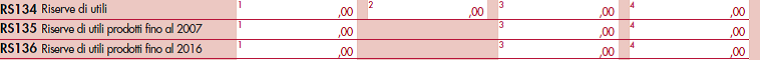

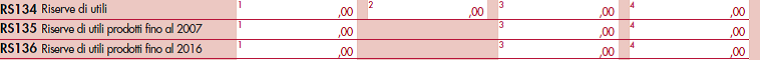

Le modifiche recate dal D.M. 27.05.2017, come detto operative nell’anno 2017, hanno determinato l’introduzione di un nuovo rigo nel prospetto del capitale delle riserve del modello Redditi SC 2018, che porta con sé alcuni dubbi compilativi. Trattasi, in particolare, del rigo RS136 denominato “Riserve di utili prodotti fino al 2016”.

Relativamente ai righi qui sopra raffigurati, le istruzioni alla compilazione della dichiarazione stabiliscono che:

- nel “rigo RS134, nella colonna 1, va indicato l’ammontare complessivo delle riserve alimentate con utili, risultante dal bilancio dell’esercizio precedente a quello oggetto di dichiarazione; nella colonna 2, va indicata la parte dell’utile dell’esercizio precedente – 2016 – accantonata a riserva; nella colonna 3, va indicato l’importo dei decrementi delle riserve di utili verificatisi nel corso dell’esercizio, per effetto di distribuzioni ovvero per effetto della copertura di perdite di bilancio nonché per effetto dell’imputazione a capitale di tali riserve (in quest’ultimo caso, un corrispondente importo va indicato fra gli incrementi di colonna 6 del precedente rigo RS130); nella colonna 4, va indicato l’importo risultante dalla somma algebrica degli importi indicati nei campi precedenti”;

- nel “rigo RS135, nella colonna 1, va indicata la quota relativa all’ammontare delle riserve alimentate con utili prodotti fino all’esercizio in corso al 31 dicembre 2007 ai sensi dell’art. 1, comma 3, del decreto del Ministro dell’economia e delle finanze del 2 aprile 2008; nella colonna 3, va indicato l’importo dei decrementi delle predette riserve verificatisi nel corso dell’esercizio, per effetto delle distribuzioni ovvero per effetto della copertura di perdite di bilancio nonché per effetto dell’imputazione a capitale di tali riserve; nella colonna 4, va indicato l’importo risultante dalla somma algebrica degli importi indicati nei campi precedenti”;

- nel “rigo RS136, nella colonna 1, va indicata la quota relativa all’ammontare delle riserve alimentate con utili prodotti dall’esercizio successivo a quello in corso al 31 dicembre 2007 e fino all’esercizio in corso al 31 dicembre 2016 ai sensi dell’art. 1, comma 5, del decreto del Ministro dell’economia e delle finanze del 26 maggio 2017; nella colonna 3, va indicato l’importo dei decrementi delle predette riserve verificatisi nel corso dell’esercizio, per effetto delle distribuzioni ovvero per effetto della copertura di perdite di bilancio nonché per effetto dell’imputazione a capitale di tali riserve; nella colonna 4, va indicato l’importo risultante dalla somma algebrica degli importi indicati nei campi precedenti”.

Dalla lettura delle istruzioni si deve concludere che i righi RS135 e RS136 rappresentano un di cui del rigo RS134; pertanto, gli importi da indicare in quest’ultimo rigo (RS134) dovrebbero essere dati dalla somma degli importi dichiarati nei due righi successivi (RS135 e RS136). Tuttavia, non è sempre così.

Ciò in quanto il rigo RS136 non può essere “incrementato” dell’utile prodotto nell’esercizio 2016 e accantonato a riserva nel 2017; difatti, la colonna “Incrementi” non può essere compilata.

A questo punto è possibile individuare due possibili “vie di fuga”:

- non considerare l’utile 2016 nella compilazione del rigo RS136. Questa soluzione determina un’errata compilazione della colonna del “Saldo finale” del rigo RS136 e, di conseguenza, una non coincidenza della somma dei saldi finali dei righi RS135 e RS136 rispetto al “Saldo finale” del rigo RS134;

- considerare l’utile 2016 indicandolo nel “Saldo iniziale” del rigo RS136. Così facendo la somma del “Saldo iniziale” dei righi RS135 e RS136 non coinciderebbe con il “Saldo iniziale” del rigo RS134. Tuttavia, il “Saldo finale” del rigo RS136 risulterebbe corretto e la somma dei saldi finali dei righi RS135 e RS136 sarebbe pari al “Saldo finale” del rigo RS134.

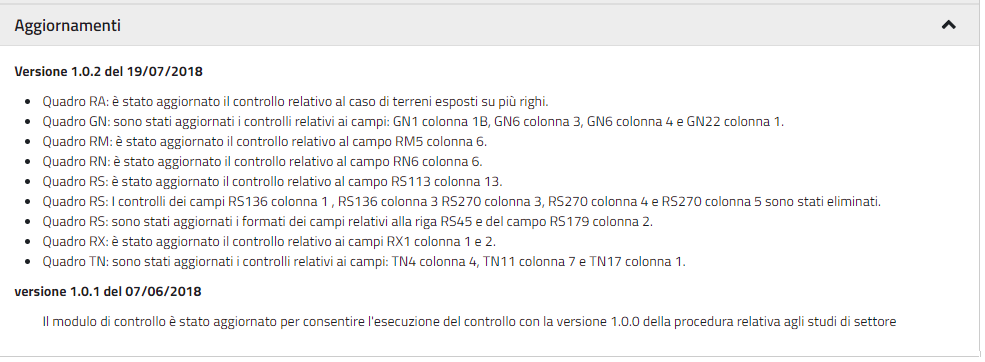

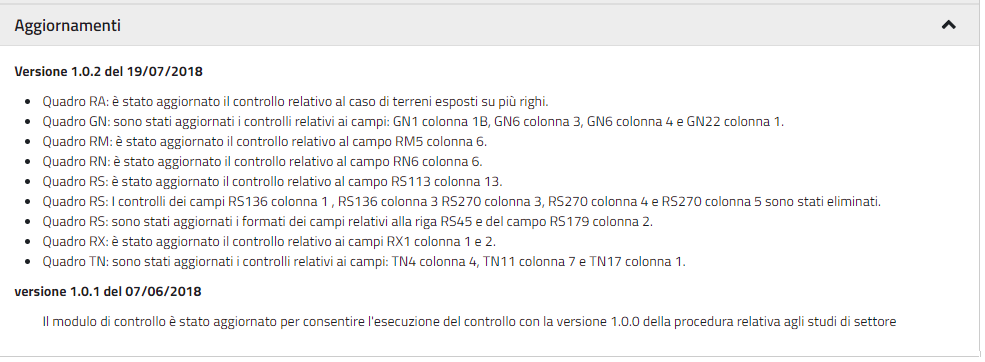

Ai fini della scelta circa la modalità di compilazione da adottare, va tenuto conto che nell’ultimo aggiornamento del software di controllo del modello Redditi SC 2018 (versione 1.0.2), avvenuto in data 19 luglio 2018, sono stati eliminati i controlli dei campi RS136 colonna 1 (“Saldo iniziale”) e 3. Si ritiene, quindi, preferibile la seconda modalità compilativa tra le due prospettate ricomprendendo l’utile 2016 accantonato a riserva nel 2017 nel “Saldo iniziale” del rigo RS136.

Continua a leggere gli articoli dell’archivio di Euroconference News, abbonati subito!

Rinnovo automatico a prezzo di listino