In particolare, dal 2017, per la determinazione della base ACE delle società di capitali occorre prendere a riferimento non più gli incrementi netti del patrimonio rispetto a quelli rilevati nel bilancio 2010, bensì gli incrementi netti rispetto alla dotazione esistente alla chiusura del quinto esercizio precedente. Per il 2017 si conteggeranno, pertanto, solo le movimentazioni del quinquennio 2013-2017 e nella determinazione del relativo acconto sarà necessario rideterminare gli incrementi netti.

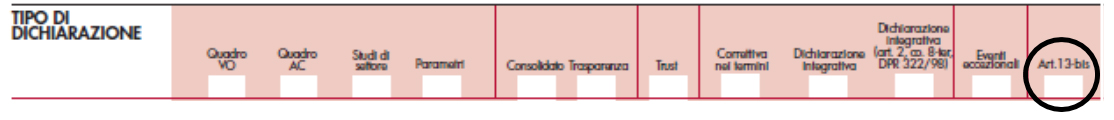

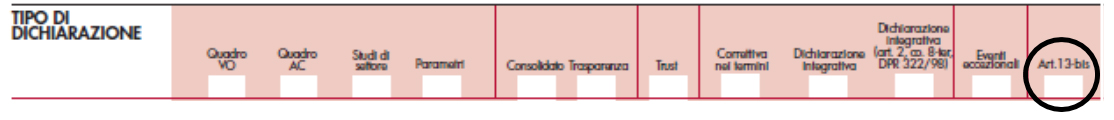

Con riferimento al modello Redditi SC, un’importante “aggiunta” riguarda il Frontespizio dove, nel riquadro dedicato al “Tipo di dichiarazione” è stata inserita la casella denominata “Art. 13-bis”, barrando la quale si comunica all’Agenzia delle Entrate che la società fruisce della proroga del termine di presentazione del modello 2017.

Ricordiamo che l’articolo 13-bis del D.L. 244/2016, convertito dalla L. 19/2017, è stato emanato al fine di coordinare la disciplina Ires e Irap con le novità in materia di bilancio introdotte dal D.Lgs. 139/2015, estendendo il principio di derivazione rafforzata del reddito imponibile, già previsto per i soggetti IAS-adopter, anche ai soggetti che redigono il bilancio in base alle disposizioni del codice civile; principio che prevede il riconoscimento dei criteri di qualificazione, imputazione temporale e classificazione in bilancio contenuti nei nuovi principi contabili OIC.

Sono escluse dal principio di “derivazione rafforzata” le sole micro-imprese di cui all’articolo 2435-ter del cod. civ., in virtù delle semplificazioni a esse riservate.

Come anticipato specifiche modifiche hanno interessato alcuni articoli del Tuir, di conseguenza, al fine di agevolare la “prima applicazione” delle suddette novità, è stato prorogato al 16/10/2017 (il 15/10 cade di domenica) il termine di presentazione delle dichiarazioni dei redditi e Irap relative al 2016.

La casella “Art. 13-bis” deve quindi essere barrata dai soggetti, diversi dalle micro-imprese di cui all’articolo 2435-ter del cod. civ., che redigono il bilancio in conformità alle disposizioni del codice civile, per i quali, relativamente al periodo di imposta nel quale vanno dichiarati i componenti reddituali e patrimoniali rilevati in bilancio a decorrere dall’esercizio successivo a quello in corso al 31 dicembre 2015, il termine di cui al comma 2 dell’articolo 2 del D.P.R. 322/1998, per la presentazione delle dichiarazioni in materia di imposte sui redditi, è prorogato di 15 giorni.

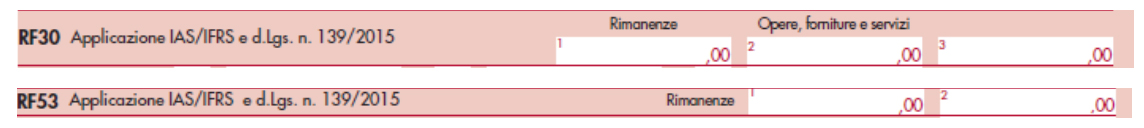

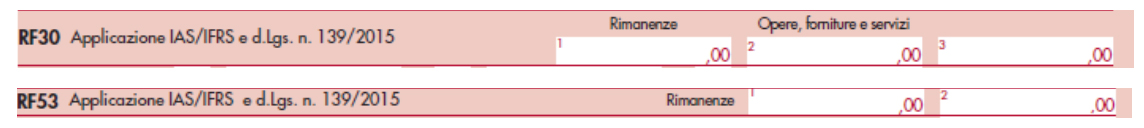

Sempre con riferimento al modello, nei righi RF30 e RF53, rispettivamente quali variazioni in aumento e in diminuzione, è stato inserito il richiamo all’applicazione del D.Lgs. 139/2015 in aggiunta agli IAS/IFRS, al fine di indicare l’ammontare complessivo di tutti i componenti positivi (RF30) e negativi (RF53) imputati direttamente a patrimonio e fiscalmente rilevanti, in applicazione dei principi contabili internazionali e dei principi contabili nazionali a seguito del D.Lgs. 139/2015.

Un’altra modifica riguarda le istruzioni del Frontespizio nella parte dedicata alla “Firma attestante l’esecuzione dei controlli di cui all’art. 2, co. 2, del regolamento di cui al decreto del Ministro delle finanze 31 maggio 1999”.

È stato aggiunto, in particolare, con riferimento ai contribuenti i quali a hanno l’obbligo di richiedere l’apposizione del visto di conformità di cui all’articolo 35, comma 1, lettera a) D.Lgs. 241/1997in quanto utilizzano in compensazione i crediti relativi alle imposte sui redditi e alle relative addizionali e alle imposte sostitutive delle imposte sul reddito per importi superiori a 15.000 euro annui, che l’importo si è ridotto a 5.000 euro annui ad opera dell’articolo 3 D.L. 50/2017.

Si ricorda, infatti, che è stata ridotta da 15.000 euro a 5.000 euro la soglia al di sopra della quale i crediti relativi alle imposte sui redditi e alle relative addizionali, alle ritenute alla fonte, alle imposte sostitutive delle imposte sul reddito e all’imposta regionale sulle attività produttive, nonché ai crediti relativi all’Iva, possono essere utilizzati in compensazione solo con l’apposizione del visto di conformità alle singole dichiarazioni dalle quali emerge il credito.