Con il Comunicato Stampa del 29 gennaio 2016, l’Agenzia, nell’ottica di semplificazione, ha infatti sottolineato l’eliminazione dell’obbligo di presentazione per il 2015 dei modelli Ine (indicatori di normalità economica) e del modello di comunicazione dei dati rilevanti ai fini dell’applicazione degli studi per i contribuenti che hanno cessato l’attività nel corso del periodo d’imposta. Fino al periodo di imposta 2014, i professionisti che cessavano l’attività nel corso dell’anno erano comunque tenuti alla compilazione del modello.

I due adempimenti aboliti sono stati ritenuti non più necessari, grazie alla sempre maggiore integrazione delle diverse banche dati a disposizione dell’Agenzia.

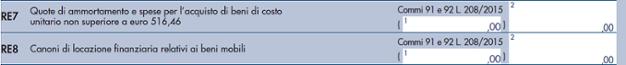

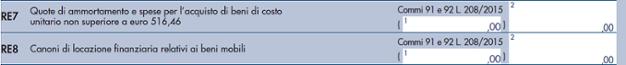

Le altre novità del modello riguardano l’inserimento, nei righi RE7 e RE8, della colonna 1 per indicare rispettivamente la maggiore quota di ammortamento e la maggiore quota dei canoni di locazione finanziaria fiscalmente deducibili ai sensi dei commi 91 e 92 dell’articolo 1 L. 208/2015 (c.d. Superammortamenti).

La legge di Stabilità 2016 ha infatti previsto anche per i soggetti esercenti arti e professioni, oltre che per quelli titolari di reddito di impresa, che effettuano investimenti in beni strumentali nuovi dal 15 ottobre 2015 al 31 dicembre 2016, una maggiorazione del 40% del costo di acquisto dei beni agevolabili nuovi esclusivamente ai fini della deducibilità dell’ammortamento e dei canoni di leasing.

Inoltre, in caso di acquisto in tale periodo di autoveicoli nuovi (beni a deducibilità limitata) è previsto oltre all’incremento del 40% del costo di acquisizione, anche l’aumento nella medesima misura del limiti di deducibilità di cui all’articolo 164, comma 1, lett. b) Tuir.

Di conseguenza, per i lavoratori autonomi il costo fiscalmente riconosciuto di un’autovettura passa da euro 18.075,99 ad euro 25.306,39 (euro 18.075,99 maggiorato del 40%); per un agente/rappresentante il costo fiscalmente riconosciuto passa da euro 25.822,84 ad euro 36.151,88.

Il maggior ammortamento o la maggior quota del canone di locazione finanziaria, andrà pertanto indicato rispettivamente al rigo RE7 (colonna 1 e 2) e al rigo RE8 (colonna 1 e 2).

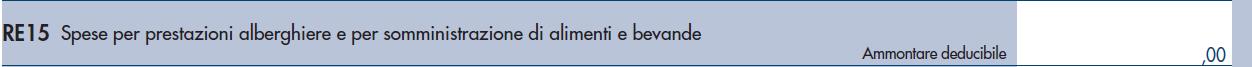

Un’altra novità riguarda il rigo RE15 dedicato alle spese per prestazioni alberghiere e per somministrazioni di alimenti e bevande in pubblici esercizi.

In particolare, sono stati eliminati i campi 1 e 2, eliminando in tal modo l’indicazione delle spese integralmente deducibili sostenute dal committente per conto del professionista e da questi addebitate nella fattura.

L’articolo 10 del D.Lgs. n. 175/2014 ha infatti introdotto, a decorrere dal periodo d’imposta in corso al 31 dicembre 2015, alcune modifiche in merito alle spese di vitto e alloggio dei professionisti. In particolare è stato rettificato il trattamento fiscale di tali spese sostenute direttamente dal committente.

Il comma 5 dell’articolo 54 del Tuir prevedeva, in riferimento alle spese relative a prestazioni alberghiere e a somministrazione di alimenti e bevande, la deducibilità nella misura del 75% per un importo complessivamente non superiore al 2% dell’ammontare dei compensi percepiti nel periodo d’imposta. Tali spese venivano considerate integralmente deducibili se sostenute dal committente per conto del professionista e da questi addebitate in fattura.

A partire dal 2015 le prestazioni alberghiere e di somministrazione di alimenti e bevande acquistate direttamente non costituiscono compensi in natura per il professionista. I professionisti non devono pertanto addebitare la spesa al committente e non possono considerare il relativo ammontare quale componente di costo deducibile dal proprio reddito di lavoro autonomo.