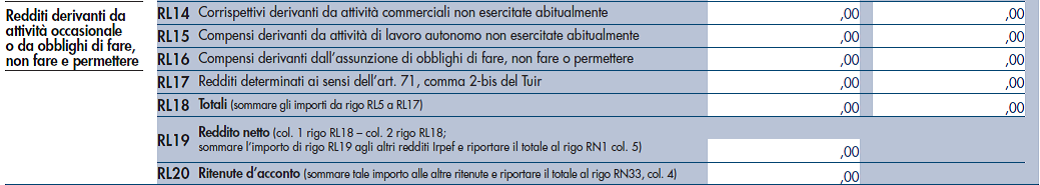

- nel rigo RL14 i corrispettivi derivanti da attività commerciali non esercitate abitualmente;

- nel rigo RL15 i compensi derivanti da attività di lavoro autonomo, anche se svolte all’estero, non esercitate abitualmente. In tale rigo vanno ricompresi anche i premi attribuiti in riconoscimento di particolari meriti artistici, scientifici o sociali non assoggettabili a ritenuta a titolo d’imposta, con esclusione dei premi stessi corrisposti a cittadini italiani da Stati esteri o enti internazionali. Non concorrono invece alla formazione del reddito complessivo e, pertanto, non devono essere dichiarati i compensi percepiti dal coniuge, dai figli, affidati o affiliati, minori di età o permanentemente inabili al lavoro e dagli ascendenti, per prestazioni di lavoro autonomo non esercitate abitualmente rese nei confronti dell’artista o professionista;

- nel rigo RL16 i corrispettivi derivanti dall’assunzione di obblighi di fare, non fare o permettere. Rientra ad esempio in questa categoria l’indennità di rinuncia percepita per la mancata assunzione del personale avviato al lavoro (L. 482/1968).

I redditi derivanti da rapporti di collaborazione coordinata e continuativa o da collaborazioni a progetto vanno invece dichiarati nel quadro RC del modello Redditi PF, dedicato ai redditi di lavoro dipendente e assimilati.

Nella colonna 2 dei relativi righi sopra elencati vanno indicate le relative spese sostenute, purché documentate e inerenti alle prestazioni effettuate (cosa peraltro non sempre facile da comprovare): trattasi ad esempio di spese di cancelleria, per carburanti, per mezzi di trasporto, ecc..

Tali oneri non possono in ogni caso superare i relativi corrispettivi e, nell’ambito di ciascun corrispettivo, quelli sostenuti per ognuna delle operazioni eseguite. Inoltre non sono ammesse in deduzione le spese relative alla c.d. indennità di rinuncia all’assunzione obbligatoria riportata nel rigo RL16.

Inoltre il contribuente è tenuto a compilare e a conservare un apposito prospetto indicante distintamente per ciascuno dei redditi di cui ai righi RL14, RL15 e RL16, per ognuna delle operazioni eseguite, l’ammontare lordo dei corrispettivi e dei compensi, l’importo delle spese inerenti a ciascuna delle operazioni stesse e il reddito conseguito. Questo prospetto dovrà essere esibito o trasmesso all’ufficio dell’Agenzia delle entrate competente, su sua eventuale richiesta.

Per le tipologie reddituali sopra individuate l’articolo 13, comma 5, Tuir stabilisce una detrazione dall’imposta lorda, non cumulabile con quelle previste dai commi 1, 2, 3 e 4 del medesimo articolo (detrazioni per reddito lavoro dipendente, pensione, e assimilati), che decresce all’aumentare del reddito complessivo (determinato comprendendovi il reddito da locazione assoggettato a cedolare secca, al lordo della deduzione Ace e al netto della deduzione per abitazione principale e pertinenze) e non va rapportata alla durata del periodo di lavoro.

In particolare la detrazione è pari a:

- 1.104 euro, se il reddito complessivo non supera 4.800 euro;

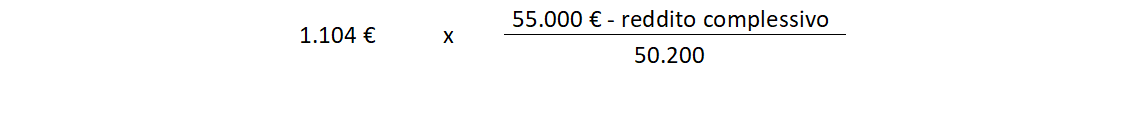

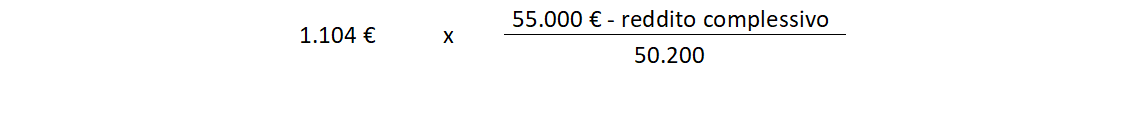

- se il reddito complessivo è superiore a 4.800 euro ma non a 55.000 euro, la detrazione, sempre pari a 1.104 euro, spetta per la parte corrispondente al rapporto tra l’importo di 55.000 euro, diminuito del reddito complessivo, e l’importo di 50.200 euro, ovvero secondo il seguente rapporto:

I corrispettivi di cui ai righi da RL14 a RL 16, colonna 1, e le spese di cui alle relative colonne 2, vanno poi riportate rispettivamente nelle colonne 1 e 2 del rigo RL18.– per redditi complessivi superiori a 55.000 euro non spetta alcuna detrazione.

Nel rigo RL19 va indicato l’importo risultante dalla differenza tra l’ammontare lordo dei redditi (rigo RL18 colonna 1) e il totale delle deduzioni (rigo RL18, colonna 2) che, sommato agli altri redditi dichiarati ai fini dell’Irpef, andrà riportato nel rigo RN1, colonna 5, del quadro RN.

Nel rigo RL20 va invece riportato l’ammontare delle ritenute d’acconto, comprese quelle eventualmente sospese che, sommato all’importo delle altre ritenute va riportato nel rigo RN33, colonna 4, del quadro RN.

In particolare in tale sotto-sezione vanno indicati, in colonna 1:

In particolare in tale sotto-sezione vanno indicati, in colonna 1: