L’articolo 7, comma 3, Tuirstabilisce infatti che, in caso di morte dell’avente diritto i redditi che secondo le disposizioni relative alla categoria di appartenenza sono imputabili al periodo d’imposta in cui sono percepiti, determinati a norma delle disposizioni stesse, sono tassati separatamente a norma degli articoli 19 e 21, salvo il disposto del comma 3 dell’articolo 17, anche se non rientrano tra i redditi indicati nello stesso articolo 17, nei confronti degli eredi e dei legatari che li hanno percepiti.

Tale norma prevede quindi che tutti i redditi prodotti dal defunto e riscossi dagli eredi o legatari, se rilevanti ai fini fiscali nel momento della percezione, sono tassati separatamente, salvo opzione per la tassazione ordinaria, anche se non rientrano tra quelli che normalmente sono ammessi al regime di tassazione separata in base all’articolo 17 Tuir.

Nel caso degli eredi, possono pertanto essere tassati separatamente anche:

- i redditi di lavoro dipendente;

- i redditi di capitale;

- i redditi di lavoro autonomo;

- i redditi diversi;

- etc.,

Ai sensi dell’articolo 21, comma 2, Tuir, l’imposta dovuta da ciascun erede/legatario è determinata applicando all’ammontare percepito, diminuito della quota dell’imposta di successione proporzionale al credito indicato nella relativa dichiarazione, l’aliquota corrispondente alla metà del suo reddito complessivo netto nel biennio anteriore all’anno in cui si è aperta la successione.

Se in uno dei due anni anteriori non c’è stato reddito imponibile, si applica l’aliquota corrispondente alla metà del reddito complessivo netto dell’altro anno; se non vi è stato reddito imponibile in alcuno dei due anni, si applica l’aliquota prevista per il primo scaglione di reddito, ovvero il 23%.

Sono esclusi dalla tassazione separata, anche se percepiti dall’erede/legatario:

- i redditi fondiari e di impresa, che dovevano essere tassati per competenza in capo al de cuius nell’anno in cui è sorto il relativo diritto;

- il trattamento di fine rapporto, gli emolumenti arretrati relativi a rapporti di lavoro dipendente, le indennità percepite per la cessazione di rapporti di collaborazione coordinata e continuativa e i ratei di stipendio o di pensione, se erogati da soggetti che hanno l’obbligo di effettuare le ritenute alla fonte.

Il trattamento di fine rapporto e gli emolumenti arretrati relativi a rapporti di lavoro dipendente, erogati da soggetti non obbligati all’effettuazione delle ritenute alla fonte, per esempio quelli a badanti, giardinieri, baby-sitter, collaboratori domestici, devono essere infatti indicati nella Sezione XII del quadro RM; in particolare, nel rigo RM25, colonna 4, andrà indicata la percentuale del reddito spettante all’erede ed in colonna 5 il codice fiscale del defunto.

Tra i redditi ricevuti per successione da dichiarare nella Sezione IV del quadro RM rientrano anche gli utili e gli altri proventi di natura qualificata derivanti dalla partecipazione al capitale di società ed enti soggetti all’Ires, formatisi con utili prodotti fino all’esercizio in corso al 31 dicembre 2017, deliberate dal 1°gennaio 2018 al 31 dicembre 2022.

Nel caso delineato continuano infatti ad applicarsi le disposizioni di cui al D.M. 26.05.2017; pertanto nella colonna 3 dei righi RM10-RM11 andrà indicato l’ammontare ottenuto applicando la specifica percentuale (40%, 49,72% o 58,14%) alla somma degli utili corrisposti nell’anno desumibili dalla relativa Certificazione degli utili (punti da 28 a 37).

Ricordiamo che gli utili prodotti dall’esercizio successivo a quello in corso al 31 dicembre 2017 sono assoggettati a ritenuta a titolo d’imposta pari al 26%.

Le istruzioni ministeriali precisano che, per gli emolumenti arretrati per prestazioni di lavoro dipendente e per le indennità per la cessazione di rapporti di collaborazione coordinata e continuativa o di lavoro a progetto che gli eredi devono indicare nella sezione in commento, l’Agenzia delle entrate provvede a iscrivere a ruolo l’imposta dovuta senza applicazione degli interessi e delle sanzioni (ovvero a operare i rimborsi spettanti) e ad applicare la tassazione ordinaria, se più favorevole per il contribuente.

Per gli altri redditi, invece, può essere esercitata l’opzione per la tassazione ordinaria (ad esempio, indennità per la cessazione di rapporti di agenzia delle persone fisiche, per la cessazione da funzioni notarili, ecc.).

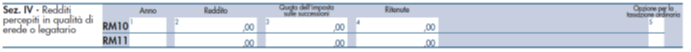

Per quanto riguarda la compilazione dei righi RM10-11:

- in colonna 1 va indicato l’anno di apertura della successione;

- in colonna 2 va indicato il reddito percepito, al lordo della quota dell’imposta sulle successioni, proporzionale al credito indicato nella relativa dichiarazione;

- in colonna 3 la quota dell’imposta sulle successioni;

- in colonna 4 le ritenute d’acconto relative ai redditi dichiarati.

La colonna 5 va barrata la casella in caso di opzione per la tassazione ordinaria; in tal caso, andrà compilato il rigo RM15 e il reddito confluirà nel rigo RN1.