Risposte AI sulla fiscalità derivante dalla cessione dei terreni agricoli ed edificabili

Ai fini del corretto trattamento tributario degli atti di trasferimento delle aree, assume particolare rilievo la distinzione esistente tra terreno edificabile e terreno non edificabile.

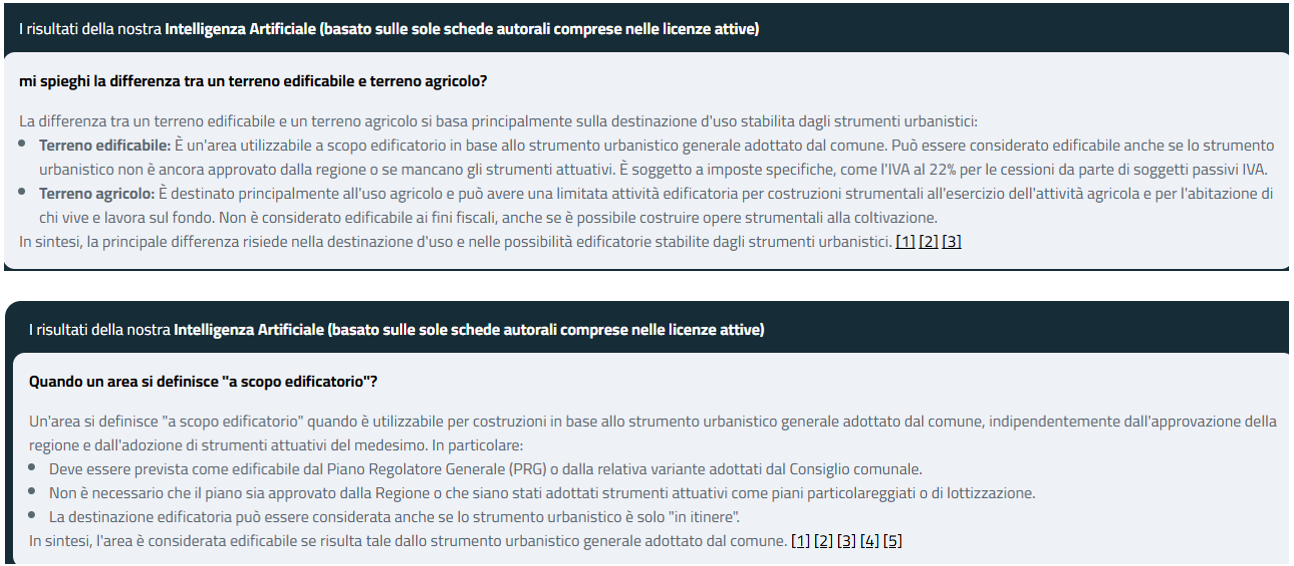

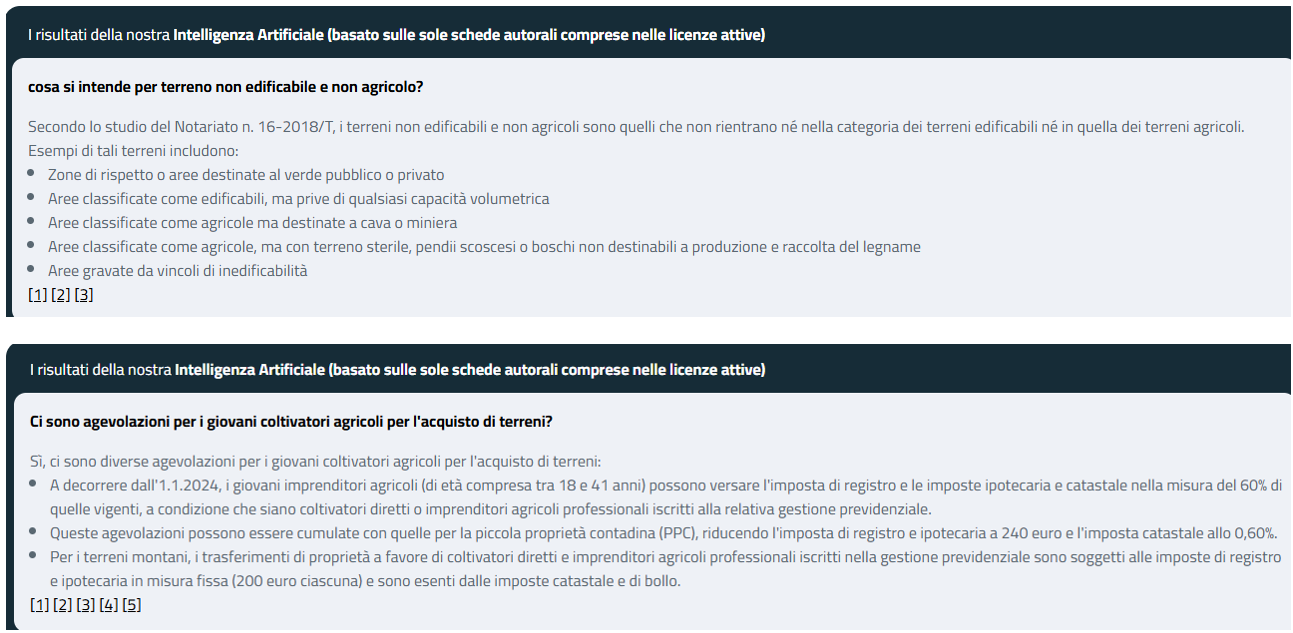

La nozione di terreno edificabile è contenuta all’articolo 36, comma 1, D.L 223/2006, a mente del quale un’area è da considerarsi fabbricabile se utilizzabile “a scopo edificatorio” in base allo strumento urbanistico generale adottato dal comune, indipendentemente dall’approvazione della regione e dall’adozione di strumenti attuativi del medesimo. Diversamente, i terreni che non rientrano nella citata categoria, sono da qualificare come non edificabili. Tra i terreni non edificabili rientrano: i terreni agricoli e i terreni non edificabili e non agricoli.

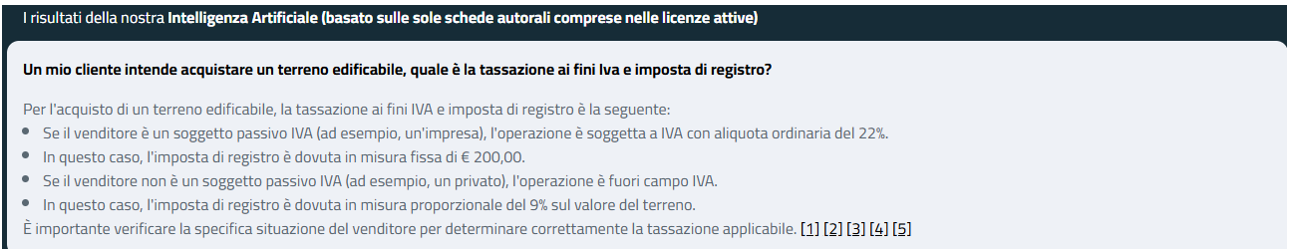

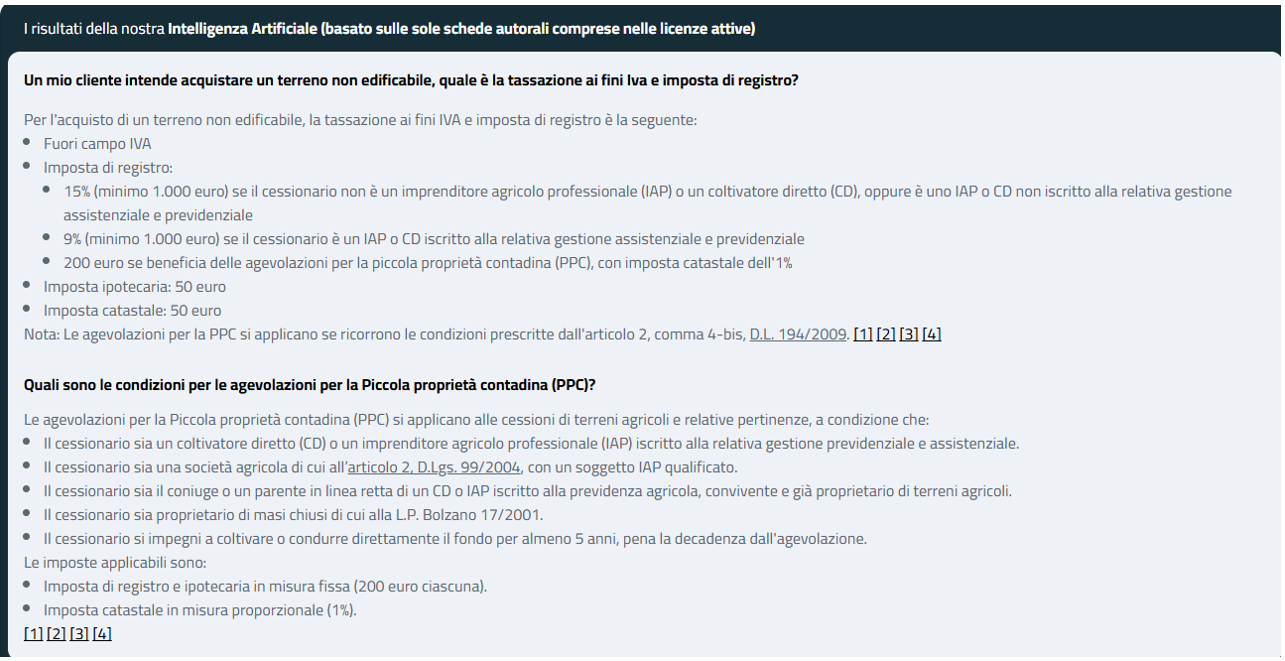

In particolare, ai fini delle imposte indirette, se il terreno è edificabile, la sua cessione da parte di un soggetto passivo IVA è imponibile all’imposta sul valore aggiunto con aliquota del 22% e sconta, in applicazione del principio di alternatività IVA – registro (articolo 40, D.P.R. 131/1986), l’imposta di registro e le imposte ipo-catastali in misura fissa (200 euro cadauna). Diversamente, è esclusa dal campo di applicazione dell’IVA, ai sensi dell’articolo 2, comma 3, lettera c), D.P.R. 633/1972, la cessione di un terreno che ha natura non edificabile, con l’effetto che la cessione in parola sconterà le ordinarie imposte di registro, ipotecaria e catastale, contemplate dall’art. 1 della Tariffa, parte I, allegata al D.P.R. 131/1986.

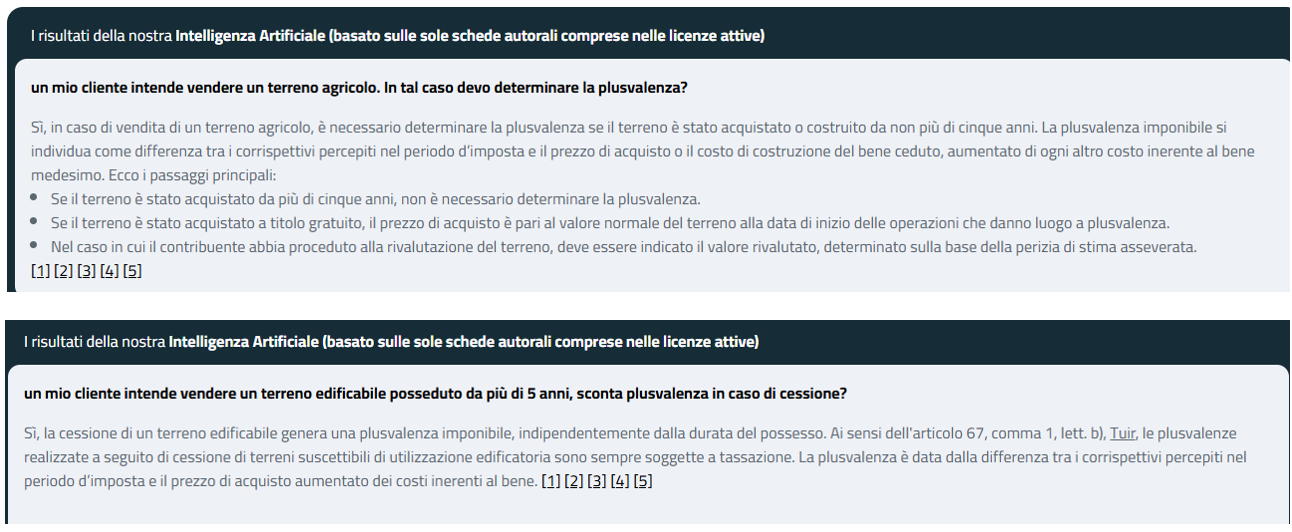

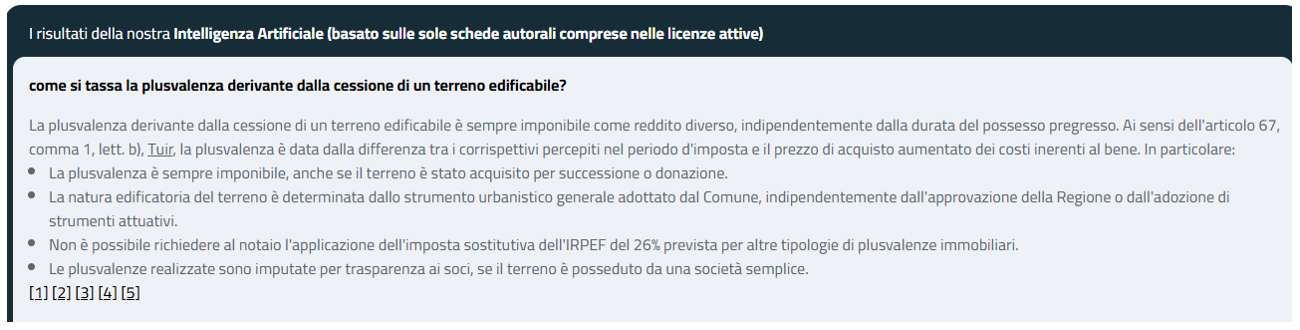

Inoltre, la cessione a titolo oneroso di terreni da parte dei soggetti non imprenditori può generare un reddito imponibile in capo al soggetto alienante. In particolare, le fattispecie in questione sono quelle che rientrano nelle lettere a) e b) dell’articolo 67, comma 1, Tuir. Secondo questa disposizione del Testo unico, rientrano tra i redditi diversi:

- le plusvalenze realizzate mediante la lottizzazione di terreni, o l’esecuzione di opere intese a renderli edificabili, e la successiva vendita, anche parziale, dei terreni e degli edifici (lett. a);

- le plusvalenze realizzate mediante cessione a titolo oneroso di terreni agricoli acquistati da non più di 5 anni, esclusi quelli acquisiti per successione (lett. b);

- in ogni caso, le plusvalenze realizzate a seguito di cessioni a titolo oneroso di terreni “suscettibili di utilizzazione edificatoria” secondo gli strumenti urbanistici vigenti al momento della cessione (lett. b).

Riportiamo, di seguito, le principali risposte dal sistema di intelligenza artificiale in merito al trattamento tributario derivante dalla cessione di terreni agricoli ed edificabili.

con fatturazione mensile

con fatturazione anticipata