In origine la norma prevedeva l’obbligo di invio di un’apposita comunicazione all’Agenzia delle Entrate, che è stata sostituita (comunicato stampa 3.7.2013 e quindi dal modello Unico SC2014) dall’indicazione in dichiarazione dei redditi e più precisamente – appunto – nel quadro RS del modello Unico SC.

Analoga disciplina è stata prevista per le minusvalenze e le differenze negative di cui all’articolo 109, comma 3-bis, Tuir di importo superiore a 50 mila euro, derivanti anche da più operazioni su azioni, quote o altri titoli similari negoziati in mercati regolamentati italiani o esteri (articolo 5-quinquies, comma 3, D.L. 203/2005).

La differenza tra i due “monitoraggi” riguarda oltre che l’importo (5 milioni di euro in un caso, 50 mila euro nell’altro), anche il fatto che nel primo caso le minusvalenze devono riferirsi a partecipazioni iscritte tra le immobilizzazioni finanziarie, nel secondo caso si fa riferimento a minusvalenze e differenze negative realizzate, relativamente a partecipazioni ovunque classificate (sia tra le immobilizzazioni che nell’attivo circolante).

È, poi, necessario prestare particolare attenzione nella compilazione del prospetto dichiarativo, in quanto la mancata osservanza dell’obbligo di comunicazione, all’origine sanzionata con il disconoscimento della deducibilità, è oggi punita (articolo 11, comma 1, D.L. 16/2012) con una sanzione pari al 10% dell’importo non indicato, con un minimo di 5.000 euro ed un massimo di 50.000 euro, fatta salva la possibilità di beneficiare dell’istituto del ravvedimento operoso.

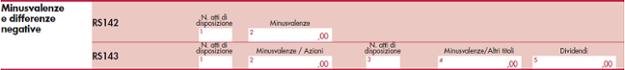

In particolare, nel rigo RS142 va indicato, con riferimento alle minusvalenze di ammontare complessivo superiore a 5 milioni di euro derivanti da cessioni di partecipazioni che costituiscono immobilizzazioni finanziarie realizzate nel periodo d’imposta oggetto della presente dichiarazione:

- in colonna 1, il numero degli atti di disposizione

- in colonna 2, l’ammontare delle minusvalenze realizzate, anche a seguito di più atti di disposizione.

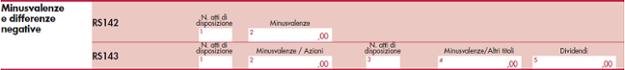

Nel rigo RS143 va indicato, con riferimento alle minusvalenze e alle differenze negative di cui all’articolo 109, comma 3-bis, del Tuir di ammontare superiore a 50 mila euro derivanti da operazioni su azioni o altri titoli negoziati, anche a seguito di più operazioni, in mercati regolamentati italiani o esteri, realizzate nel periodo d’imposta oggetto della dichiarazione:

- in colonna 1, il numero degli atti di disposizione relativi alla cessione di azioni;

- in colonna 2, l’ammontare delle minusvalenze e delle differenze negative derivanti dalla cessione di azioni, anche a seguito di più operazioni;

- in colonna 3, il numero degli atti di disposizione relativi alla cessione di altri titoli;

- in colonna 4, l’ammontare delle minusvalenze e delle differenze negative derivanti dalla cessione di altri titoli, anche a seguito di più operazioni;

- in colonna 5, l’importo dei dividendi percepiti in relazione ai titoli ceduti nei trentasei mesi precedenti il realizzo qualora il metodo ordinariamente adottato in bilancio per la movimentazione e la valutazione del proprio magazzino titoli non preveda la memorizzazione delle date di acquisto dei titoli in portafoglio.